Психология трейдинга

Ценность в системе отношений

- 12 апреля 2024, 13:10

- |

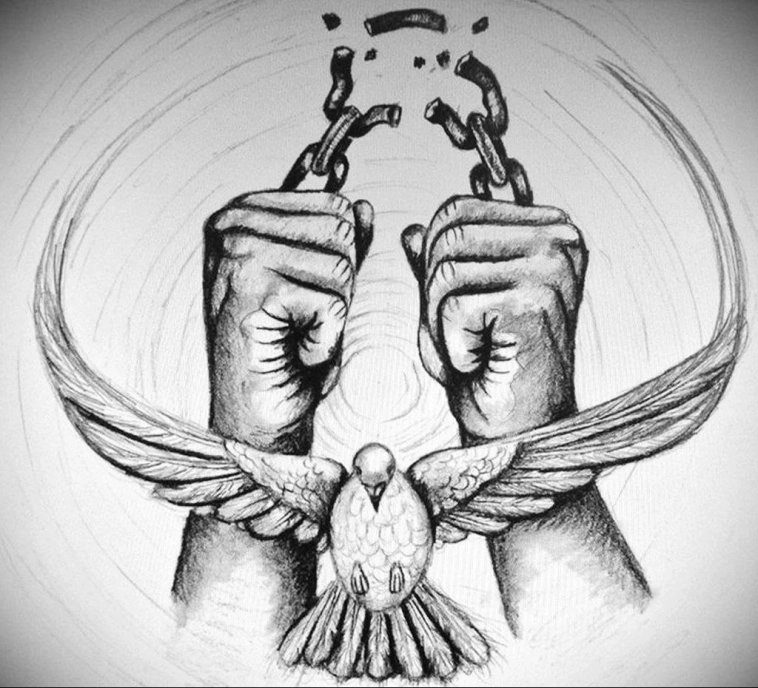

Личная независимость это самая дорогая ценность в системе человеческих отношений. Личная независимость тянет за собой не менее, а может и более дорогое социальное проявление — достоинство.

Возникает вопрос, а как инсталлировать эти два самых дорогих качества в себя?

Рецепт прост и сложен одновременно:

— надо просто избавиться от ложного чувства вины.

Нести в себе Независимость и Достоинство возможно, если только вы сами способны не подвергаться чужому влиянию.

Причём не пытаться выйти из под чьего то влияния, а именно соотносить свои решения со своей оценкой жизненных критериев. Не смещать шкалу собственных ценностей прогибаясь под чужое влияние.

Только при таком раскладе, попытки осудить вас за что либо будут бесмысленны, так как критерии оценки будут несовместимы, они будут в разных координатах.

Тот кто будет нести неосознанное и неоправданное чувство вины не сможет предьявить миру свои Независимость и Достоинство, а значит будет обречён на пожизненное исполнение чужой воли или реализовывать чужие — ложные цели.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Как покорить рынок и стать мастером торговли?

- 10 апреля 2024, 14:22

- |

Приходите на курс «Агрессивный скальпинг» — этот курс по трейдингу на Московской бирже для начинающих, а скальпинг — это стиль работы трейдеров, позволяющий с маленького депозита сделать большой профит. Старт уже 12 апреля!

На курсе вы бесплатно установите специальный терминал для трейдерской торговли, подберете акции и фьючерсы, освоите навыки входа и выхода из позиции. Курс подойдет как для нулевого уровня торговли, так и для тех, кто уже имеет небольшой опыт в трейдинге и хочет улучшить свой уровень.

Преподаватели курса практикующие зарабатывающие трейдеры, подробно отвечают на все вопросы, а кураторы курса поддерживают учеников в специальном чате, отвечая на вопросы в течение дня. Техподдержка готова помочь с утра до вечера в любое время.

Кому подойдет курс?

– Для тех, кто только начинает свой путь в трейдинге

– Для тех, кто уже торгует на бирже, но не видит результатов

( Читать дальше )

Сложности долгосрочного мышления

- 10 апреля 2024, 10:58

- |

Все мы знаем, что создание капитала требует времени — сложному проценту нужны годы и даже десятилетия, чтобы он смог проявить свою магию и создать из небольшой суммы денег что-то значительное.

Именно поэтому в мире инвестирования так часто говорится о важности долгосрочного мышления, однако мало кто понимает его истинный смысл. Нам кажется, что с таким мышлением мы должны игнорировать краткосрочную перспективу, но это не совсем так.

Дело в том, что длительный горизонт состоит из большого количества коротких этапов, которые нужно благополучно преодолеть — среди них будут и коррекции, и рецессии, и экономические кризисы, и рыночная паника. Только справившись со всем этим мы сможем остаться на рынке достаточно долго для того, чтобы насладиться силой сложного процента.

Все вы слышали о зефирном эксперименте, в ходе которого дети, у которых хватило силы воли отказаться от зефира и потерпеть 10 минут, в конечном итоге добились в своей жизни больших успехов. Это исследование считается доказательством того, что те, кто смотрит вперед, принимают лучшие решения, чем те, кто фокусируются на краткосрочной перспективе.

( Читать дальше )

Вся жизнь впереди?

- 10 апреля 2024, 09:35

- |

Абсолютное большинство людей полагают, что времени на реализацию мечты безгранично много: «вся жизнь впереди».

Но на поверку оказывается, что остановившись, вы решаетесь оглянуться на пройденный путь и обернувшись, назад, вдруг обнаруживаете, что уйма времени растрачена попусту: знакомцы выдающие себя за друзей, встречи с удобными, вкусными, но пустыми людьми, ничего не значащие никому не нужные победы.

В действительности, будущее надо не ожидать, а включать его сегменты в каждый прожитый день. Разрешите себе видеть части будущего здесь, сегодня, что бы завтра, сложив пазлы решённых задач, вы могли себе сказать: «Я ЭТО СДЕЛАЛ».

И даже, если решена будет только одна из десятка задач ведущих к цели, всегда можно будет сказать себе, на любом отрезке пройденного пути: «осталось чуть чуть»...

Это будет означать, что ваша решимость преобладает над значением затрат. Ибо значение «ХОТЕТЬ» имеет больше энергии, чем значение «ДЕЙСТВОВАТЬ».

А тем, кто это не поймёт останется 8ми часовой рабочий день…

( Читать дальше )

Когда вы будете продавать?

- 08 апреля 2024, 13:08

- |

Этот вопрос кажется довольно простым, но на самом деле он является одним из самых сложных для инвестора. Дело в том, что он заставляет вас столкнуться лицом к лицу с двумя сильнейшими поведенческими факторами в инвестировании — синдромом упущенной прибыли и страхом перед потерями.

Предлагаю вам рассмотреть два сценария:

Вы каждые две недели покупаете индексный фонд на одну и ту же сумму, то есть следуете стратегии равномерного инвестирования. Ваш ответ на вопрос о продаже: «Я начну продавать только после выхода на пенсию». Но так ли это безопасно?

Представьте, что рынок начинает расти до каких-то экстремальных уровней, как это было в Японии, когда P/E вырос до 94. Разумеется, вы знаете, что за этим последовал обвал. Глядя на то, как рынок перегревается, вы все равно будете ждать пенсии или начнете постепенно распродавать активы?

Или представьте другую сторону медали — когда вы приближаетесь к пенсии, рынок начинает падать. Сначала вы потеряли 300 тысяч рублей, потом 500 тысяч, потом 800 тысяч. И самое ужасное, что вы ничего не можете с этим сделать. Десятилетия, потраченные на сбережения и инвестиции, исчезают в считанные месяцы. Вы все равно держите свои активы?

( Читать дальше )

Мужчину нужно держать в постоянном стрессе, иначе он почувствует себя счастливым и перестанет выполнять твои хотелки.

- 06 апреля 2024, 09:03

- |

Смотрел видео «Как женщины отсеивают мужчин».

Поразил комментарий под видео:

«Когда моя 20-ти летняя соседка рассказала как ее учит мать, что мужчину нужно держать в постоянном стрессе, иначе он почувствует себя счастливым и перестанет выполнять твои хотелки, я, просто, офигел...»

У меня есть престарелый друг 77 лет, так жена настолько покорна, что на крик «Ты где там? Снимика мне ботинки поскорей», «Сцать хочу сильно-неси сюда горшок и держи», всё выполняется быстро и без слов. Вот это доминантный самец, несмотря на годы. Лет 40 назад она же оттирала тряпкой следы от женских туфель на обшивке потолка его Волги. )))) И он благодаря такой своей доминантности самца живет, а будь покорен и выполняй капризы женщины уже был бы в могиле.

10 ключевых черт личности, необходимых для успеха в торговле ч.1

- 07 марта 2024, 15:17

- |

Если вы хотите стать успешным трейдером, вам следует обладать определенными личностными чертами. Ниже перечислены 10 таких черт, которые важны для большинства успешных трейдеров. У каждой черты есть вопрос, который вы должны задать себе, чтобы определить свои природные способности к трейдингу и области, над которыми нужно работать. Если вы только начинаете торговать или используете очень маленький реальный счет, скоро вы узнаете, в каких областях вы проявляете хорошие результаты, а в каких – нет. Вы можете развивать нужные качества и контролировать опасные черты характера, которые мешают трейдингу. И важно понимать, что в этом процессе нет необходимости менять свою сущность, как, например, у леопарда, никогда не будет других пятен. Допустим, вы изначально ленивы и недисциплинированы. Если вы не решите эту проблему, то с большой вероятностью потерпите неудачу в трейдинге. Однако способность работать упорно и быть самодисциплинированным можно приобрести и развить – просто пообщайтесь с любым, кто служил в армии (служить можно по разному, но некоторые отличия прям бросаются в глаза). А это только вам на пользу, так как первым в списке требуемых качеств стоит…

( Читать дальше )

📌 Психология Эффект диспозиции

- 20 февраля 2024, 16:39

- |

Эффект диспозиции — это аномалия, связанная со склонностью инвесторов и трейдеров продавать дорожающие активы, сохраняя при этом дешевеющие. Следуя принципу «лучше синица в руке, чем журавль в небе», инвесторы сразу же спешат расстаться с победителями и недополучают прибыль, выходя из позиции слишком рано. И вместе с тем инвесторы слишком долго продолжают держать проигравших, иногда даже увеличивая долю, чтобы усреднить убытки.

Первыми эффект диспозиции описали Херш Шефрин и Меир Статман в 1985 году в своей статье «Склонность слишком рано продавать победителей и слишком долго ездить на проигравших: теория и доказательства»

Что мешает поступать рационально?

Согласно научным исследованиям, причин сразу несколько:

• Неприятие потерь. Человек так устроен, что горечь от убытка всегда сильнее, чем радость от равнозначной прибыли. Падение одной акции на 1000 ₽ не компенсируется ростом другой на 1000 ₽. Поэтому подсознательно мы сильнее стремимся не к прибыли, а к тому, чтобы избежать убытков. И пока мы их не фиксируем, потерь как бы нет.

( Читать дальше )

Самозванец!!! - Стандартная болезнь инвесторов

- 08 февраля 2024, 19:16

- |

«Стандартная болезнь инвесторов»: что такое синдром самозванца и как с ним справиться.

Синдром самозванца — это психологическое явление, при котором человеку кажется, что он не способен справиться с доверенной ему ролью и оправдать ожидания, а своё место занимает по ошибке. И ошибку эту, конечно, обязательно раскроют.

В основе синдрома лежит отношение человека к своим достижениям и неудачам. Первые он считает заслугой внешних обстоятельств: например, тем, что ему повезло — и акция пошла именно в ту сторону, в которой он встал в позу. А неудачи уже записываются на свой счёт — тут-то точно не хватило знаний, таланта или опыта.

В чём проявляется синдром

Некоторые симптомы встречаются почти у всех, другие — у некоторых. Вот основные проявления синдрома.

Страшно задавать вопросы. «Самозванец» ощущает себя хуже других, и ему кажется, что одного неловкого вопроса будет достаточно, чтобы его разоблачили.

Особенно часто этот симптом встречается у начинающих инвесторов — новички не понимают, какие знания необходимы, а что можно и не знать, и на всякий случай не спрашивают вообще ничего.

( Читать дальше )

🤷♂ Ошибки мышления инвесторов

- 08 февраля 2024, 17:16

- |

К примеру, предвзятость мышления.

Когда человек утверждается в какой то мысли, он начинает неосознанно искать факты, подтверждающие его догадки и игнорировать те, что их опровергают

Рассмотрим на примере.

Начинающий инвестор уверен, что акции какой то компании будут падать. Читая новости и рассматривая технические паттерны он будет концентрироваться на тех, что говорят о падении, даже если они совсем незначительные, и пропускать мимо себя, те, что говорят о росте акций, даже если они гораздо более значимы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал