Пузыри

"мягкая" база процветания "цивилизованных стран"

- 26 февраля 2017, 13:31

- |

и косвенно про то -Зачем ИМ понадобился Козырь

Матерь всех финансовых пузырей

Мы живем во время формирования матери всех финансовых пузырей. Мы живем с этим так долго, что нам стоит сделать три большие шага назад, чтобы разглядеть контуры этого пузыря. Напомним, что пузырь формируется в том случае, если цены активов вырастают к уровням, которые не поддерживаются располагаемыми доходами. Болота Флориды в 1920-х, акции технологических компаний в 1990-х или рынок недвижимости Торонто в наши дни – это все идеальные примеры пузырей. Американское правительство и частный банковский картель, известный под названием Федеральный Резерв, в сговоре с послушными мейнстрим-медиа, делают все возможное, чтобы убедить нас в том, что мы живем в золотой век процветания в отсутствие каких бы то ни было рисков. Они говорят нам, что завтра будет лучше, чем сегодня.Давайте сделаем три огромных шага назад и посмотрим, сможем ли мы найти изъяны в меме “все замечательно!”, который беспрестанно повторяют Фед и прочие центробанки, тем временем заливая “рынки” ликвидностью, произведенной из чистого воздуха (в среднем $150-$200 млрд. в месяц), так, что теперь никто и представить себе не может, сколько же на самом деле в настоящее время должны стоить активы.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 10 )

Нефть супер сырье или биржевой пузырь?

- 18 июня 2016, 19:58

- |

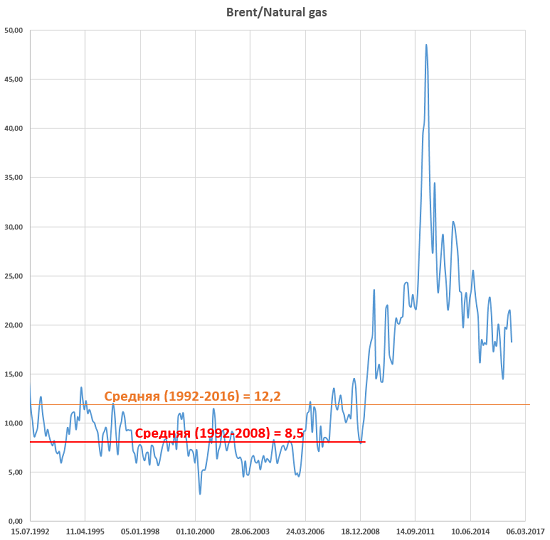

Обратил внимание, что с 1990-2008 корреляция между нефтью и природным газом очень высокая. И это логично. Людям в первую очередь нужны Джоули энергии, а с чего их добывать, из газа, нефти, угля, торфа или дров в принципе не важно. Причем во многих случаях, бытовое тепло, ТЭС, металлурги, именно газ более технологичен. В нем куда меньше примесей, да и плотность энергии выше.

Построил график соотношения котировок нефти марки Брент и природного газа. Оказалось, что даже в лихой 2008 год соотношение лежало в пределах средних. А вот дальше пошел ценовой артефакт с пиком марте 2012 года. То ли нефть стала калорийнее, то ли дули пузырь.

- Среднее соотношение за период 1992-2008 = 8,5

- Среднее соотношение за период 1992-2016 = 12,2

Потому, либо газ подорожает в 2-3 раза, что вряд ли – ввиду удешевления добычи. Либо, под давлением перехода потребителей с нефти на газ, нефть подешевеет 2-3 раза.

Вот такая вот цитата # 7. Аналогия с текущей ситуацией по S`n`P

- 29 мая 2015, 14:46

- |

В 1987 году японская телефонная компания Nippon Telegraph and Telephone (NTT) разместила свои акции ан Токийской фондовой бирже при фантастическом коэффициенте «цена/приюыль» — 1:250. Стоимость активов превысила все разумные пределы, и несмотря, на это продолжала расти.

Как и при любом пузыре, проблема была не втом, чтобы угадать, когда этот крах произойдёт. каазалось, что псоле размещения акций NTT активная игра на понижение на Токийской бирже равносильна самоубийству. В течение следующих двух лет биржевой индекс Nikkei продемонстировал впечатляющий рост — 63%, доказывая, что заработать можно не только на ставках против пузыря. Уж кто-кто, а Джонс не собирался делать преждевременных ставок; пока сила была на стороне «быков», он послушно следовал текущему тренду, не рискуя плыть против течения. Джонс терпеливо выжидал, когда тренд начнёт меняться. И вот в начале 1990 года токийский рынок в течение нескольких дней просел почти на 4%. Джонс наконец-то получил долгожданный сигнал.

( Читать дальше )

USDRUB - вероятность отскока = 100%. Когда? ...

- 09 декабря 2014, 15:25

- |

В ближайшие торговые сессии. В настоящее время мы наблюдаем кульминацию пузыря. Почему кульминацию? На это указывают результаты моего исследования по паре.

Вот мой прогноз на ближайшие 3-6 торговых сессий:

А после этого отскока и схлопывание пузыря будет не за горами, об этом я уже писал ( http://smart-lab.ru/blog/219798.php ). И вся эта шумиха вокруг «падения» рубля прекратится.

И немного про пузыри

- 26 сентября 2014, 20:47

- |

smart-lab.ru/company/insider_pro/blog/206284.php

Один из таких пузырей, на мой взгляд, это Go Pro. После IPO капа выросла в три раза.

Совершенно идиотическая ситуация, когда компания одного продукта имеет такую невероятную капитализацию.

www.google.com/finance?q=NASDAQ:GPRO&ei=j5QlVOmPJ6TgwQOe2IH4Dw

Итак, капа у go pro сейчас под 11 миллиардов долларов.

ревеню за прошлый год 985.74М usd

операционная прибыль 98.70М usd

( Читать дальше )

Наждак и серебро

- 25 сентября 2014, 20:11

- |

Сверху — график современных неделек Насдака, внизу — график неделек серебра в 2011

Волновая разметка надувания обоих пузырей очень похожа. Интересно, будет ли она похожа после бум-дум-глума? А бум-то не за горами...

Nasdaq приближается к максимуму эры "бума доткомов"

- 17 августа 2014, 13:19

- |

Является ли сейчас NASDAQ новым пузырем? С одной стороны, действительно, многие компании выросли за последние 5-7 лет в десятки, а некоторые и в сотни раз. Мультипликаторы NASDAQ очень высокие. С другой стороны, если сравнивать сегодняшние мультипликаторы с тем, что было тогда, то не стоит недооценивать размеры, до которых пузырь может раздуваться. Сегодня P/E NASDAQ-100 составляет 22.15. В 2000 г. на пике пузыря P/E был в 12 раз больше и достигал 264! Так что, с одной стороны, вроде бы очевидный пузырь. С другой стороны, по сравнению с «пузырем доткомов 2000х» сегодняшний пузырь выглядит лишь как маленький шарик и может в принципе раздуться еще в несколько раз. Такое способно уничтожить даже последнего самого стойкого медведя.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал