Пузырь

Почему компании из FAANG потеряют вдвое свою стоимость...?

- 21 декабря 2018, 10:22

- |

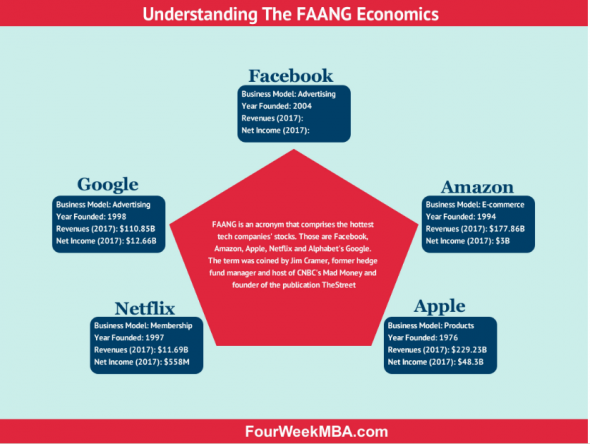

Я не верю, что компании из абревиатуры FAANG (Facebook, Amazon, Apple, Netflix, Google) стоят сегодня столько сколько они сейчас стоят...

Я считаю что вышеуказанным компаниям надули их стоимость...

Я сомневаюсь что Безос из Amazon стоит больше 100 млрд. долларов...

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Пузырь американских акций - 15 признаков того, что "становится слишком поздно"

- 29 ноября 2018, 09:27

- |

Параллельно со стандартным вопросом «как высоко могут забраться цены на акции, перед тем как упасть», существует другой вопрос, который всегда тревожит инвесторов «в какой мы точке бизнес-цикла». Как быть и что делать вы узнаете в конце статьи, а пока рассмотрим некоторые факты.

Согласно мнению Майкла Хартнетта из Bank Of America — мы слишком «долго были под вермутом» и, кажется, уже сильно «опьянели».

- 2017: Рост биткоина с 300 до 19600 долларов за 3 года. Величайший пузырь за всю историю

- 2017: Картина «Спаситель Мира» Леонардо Да Винчи была продана за 450 млн. долларов. (среднестатистическому американцу надо работать 7500 лет, чтобы ее купить)

- 2017: Аргентина — опять. (8 дефолтов за 202 года). Опять выпустили 100-летние суверенные облигации, спрос на которые превысил предложение.

- 2017: Европейские высокодоходные облигации были оценены как менее рискованные чем US Treasuries.

- 2017: Рыночная капитализация Facebook (25 тысяч работников) превысила рыночную капитализацию Индии (1,3 млрд человек)

- 2018: США, Великобритания, Германия и Япония — индекс безработицы на многолетних минимумах.

- 2018: Глобальный уровень долга остается на уровне 10 трлн долларов.

- 2018: S&P 500 P/E вырос до неимоверных 20 за 12 лет из прошлых 120.

- 2018: S&P 500 P/B больше 3. Вырос за 7 лет из последних 70.

- 2018: Снижение налогов в США на 1.5 трлн долларов привело к наращиванию долга американскими корпорациями в виде выпуска корпоративных облигаций на 1.5 трлн долларов. Также были проведены обратные выкупы на 0.9 трлн долларов.

- 2018: “Победители” количественного смягчения (фонды недвижимости, кредиты, и растущие рынки) стали проигрывать “плохим игрокам” (волатильности, US$, товарам, деньгам).

- 22 Августа 2018: S&P500 бычий рынок стал самым долгим в истории.

- Декабрь 2018: ФРС начнет 9-й «поход по закручиванию гаек» и повышению ставки.

- Май 2019: Прогноз уровня глобальной прибыли на 1/3 выше чем в период пика 2008 года. (IBES $3.3трлн против $2.4трлн)

- Июль 2019: Экономическая экспансия США станет самой долгой со времен Гражданской войны.

( Читать дальше )

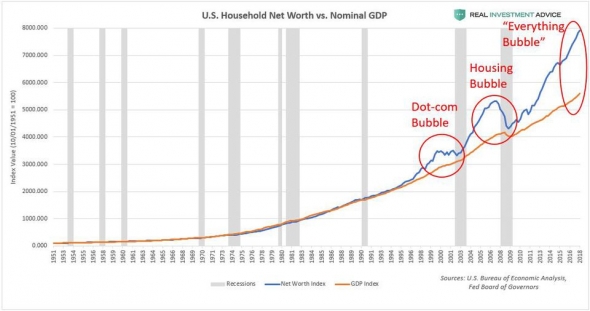

Про пузырь в Штатах

- 20 ноября 2018, 13:07

- |

www.forbes.com/sites/jessecolombo/2018/08/24/u-s-household-wealth-is-experiencing-an-unsustainable-bubble/#5dfc32576b93

Правда, насколько я понимаю, это не официальная версия издания, а типа независимый аналитик. Там много страшных картинок конца света. Вот некоторые

Активы домохозяйств Америки против ВВП

Капитализация рынка против ВВП

( Читать дальше )

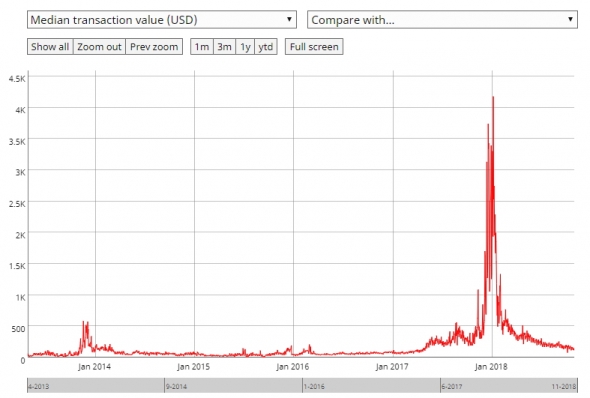

Почему пузырь на рынке биткоина действительно лопнул и что будет дальше

- 05 ноября 2018, 15:00

- |

Несколько интересных графиков с сервиса coinmetrics.io, сайта предоставляющего достаточно широкий набор визуализированных данных по блокчейнам криптовалют и токенов, входящих в ТОП по капитализации. Один из наиболее интересных параметров для биткоина — это медианное значение величины транзакции (делит пополам выборку из величин транзакций на заданную дату, т.е. наиболее адекватно характеризует размер средней транзакции в криптовалюте в указанный момент времени). Очевидно, чем больше эта величина — тем больший ажиотаж происходит вокруг актива и большее количество денег вовлечено в сделки с ним.

Медианная величина транзакции в биткоинах (приведена в долларах по курсу на указанный момент времени)

( Читать дальше )

Был ли "Магнит" "пузырём"?

- 12 октября 2018, 14:26

- |

Они обращали внимание, что основным драйвером роста капитализации компании почти всегда была премия за будущий рост компании.

А когда к премии за будущий рост бизнеса добавилась премия за будущий рост капитализации, возник механизм надувания пузыря.

Механизм надувания этого пузыря:

1. Компания растёт.

2. Инвесторы дают акциям премию за будущий рост компании.

3. Поэтому капитализация растёт быстрее самой компании.

4. Инвесторы видят, что капитализация растёт быстрее компании и начинают давать премию акциям уже и за ускоренный рост капитализации.

5. Пока ожидания инвесторов выполняются, механизм работает.

6. Как только показатели компании ухудшились, и ожидания перестали выполняться, начался выход инвесторов.

7. Это ещё больше ухудшило динамику акций, чем ускорило дальнейшее сдувание капитализации и превратило его в панические распродажи.

( Читать дальше )

"Газпром" начал ломать многолетний боковик?

- 04 октября 2018, 10:45

- |

Свеча 3.10.2018 в «Газпроме» напомнила мне многим памятные свечи октября-декабря 2017 г. в «Татнефти», когда подобные движения стали началом мощнейшего и продолжительного роста. В «Татнефти» такие свечи выступили инструментом перевода акции в совершенно новый ценовой коридор. Так как «ТН» менее ликвидная и более лёгкая акция, чем «ГП», то в ней свечи были больше, но для «Газпрома» и та, что была, вполне достаточна, чтобы предположить похожий сценарий.

Если предположение верно, то «Газпром» двинется в направлении своих уровней 2007 — начала 2008 года. Обстановка благоприятствует этому: пузырь на фондовом рынке России и США, дорогая и растущая нефть, всеобщая эйфория. Для рывка к прежним, давно забытым вершинам в «Газпроме» осталось только накопить топливо для роста в лице «медведей».

Поэтому, дорогие «медведи», будьте так добры, открывайте шорты поскорее. Лучше с «плечами» и лучше без стопов, так как «всё равно цена вернётся в боковик». :) Вернётся-то, она, конечно, вернётся, только вы останетесь наверху, а ваши деньги останутся у «быков».

( Читать дальше )

Почему инвесторы продолжают покупать акции технологического сектора

- 20 августа 2018, 22:07

- |

20 августа. (Dow Jones). Акции таких компаний, как Amazon.com Inc., Netflix Inc. и Salesforce.com Inc., с начала года резко выросли в цене, способствуя повышению фондового рынка и одновременно вызывая рост оценок до уровней, которые некоторые инвесторы считают настораживающими.

Goldman Sachs Group Inс. проанализировал рыночные цены и оценки за последние 40 лет и пришел к выводу, что средняя оценка акции в составе S&P 500 сейчас соответствует 97-му процентилю исторических уровней. Такие оценки во многом объясняются удорожанием востребованных акций технологического сектора.

Если череда роста на рынке акций продолжится на этой неделе, то станет самой длинной в истории с позиций внутридневного трейдинга.

Некоторые инвесторы полагают, что высокие оценки свидетельствуют об отсутствии размаха в рыночном росте, что делает акции уязвимыми в случае отката. Проведенный Credit Suisse Group AG анализ данных с 1964 года показывает, что рост мультипликаторов приводил к снижению доходности в ходе 10-летних периодов.

( Читать дальше )

«Индикатор Баффетта» предсказывает обвал фондового рынка? Серьезно?

- 20 августа 2018, 16:45

- |

(по следам предыдущей статьи https://smart-lab.ru/blog/484770.php)

В предыдущей статье «Американский фондовый рынок: Пузырь или все-таки нет?» мы постарались объяснить, почему оценки акций в США не являются свидетельством перегретости рынка. Что по мультипликаторам рынок оценен весьма умеренно относительно исторических значений. Более того, сами по себе оценки акций никогда не были предвестниками чего бы то ни было опасного, неминуемого краха и медвежьего рынка.

Согласно истории рынка, главными и единственными врагами американских акций всегда являлись экономический спад и рецессия, а не оценки сами по себе.

Однако различные медиа продолжают отстаивать идею, что рынок искусственно завышен и ненормально дорог, пестрят мрачными прогнозами и пессимистичными, пугающими графиками (чаще всего бессмысленными). С годами постоянного роста американского рынка и вечного несрабатывания мрачных прогнозов в ход начинает идти «тяжелая артиллерия». Так называемый

( Читать дальше )

Пузырь FAANG

- 16 августа 2018, 10:50

- |

Вот нафига так яблоко раскочегаривают, могу провести параллели с Microsoft, которая свою пиковую стоимость в кризис доткомов отыграла только спустя 15!!! лет. Не слабо так можно деньги заморозить, если нет желания фиксировать убытки и веришь в компанию.

про Amazon Netlflix даже говорить нечего...

Самый дифференцированный бизнес из FAANG & Co. у GOOGLE имхо.

Пузырь ФРС. Экономика США скоро лопнет.

- 08 августа 2018, 18:08

- |

Читая новости, посты, я задаюсь вопросом: «Кто их заказывает? ФРС?». Вчера Азовкин писал пост про «Удавку ФРС». Неужели реально верите всему этому? Самая богатая организация – самая тупая? Не смешите мои тапочки.

Поговорим о количественного смягчения. Что это не знает только школьник. А реально, посмотрите на дату – 2009 год начале 1-й компании. Что было до этого? Кризис. Приведший к тому. Что SandP упал в 2.5 раза. И тут ФРС печатает доллары под грифом «поможем банкам, оказавшимся в затруднительном положении». Каким банкам? Банки ни доллара не направили в долговой фонд. Наоборот шел процесс по ужесточении кредитной политики всех банков. Куда же пошли денежки? В активы. А точнее в акции. Потом была кю два, три. И только сейчас они остановились.

И сейчас кричат об пузыре. Под многочисленными финансовыми терминами запрятали главное. ФРС напечатала 4 триллиона долларов что бы скупить по дешёвке крупнейшие компании Америки, Европы и других стран. Которые сейчас!!! дают 2.5% в среднем дивидендов (это средняя величина по компаниям Dow Jones согласно форбс) в пересчете на стоимость акции. А по тем ценам все десять.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал