РАЛЛИ

Трампоралли в опасности, или неоправдавшиеся надежды

- 21 июля 2017, 06:56

- |

С момента выбора президента США в ноябре 2016 года фондовый рынок США неоднократно покорял новые высоты. Главный барометр американского рынка акций — индекс S&P 500 – взлетел почти на 18%.

Что стояло за трампоралли

Для начала рассмотрим два основных момента в предвыборной программе Дональда Трампа.

• Фокус на фискальном стимулировании – налоговой реформе, инфрастуктурных расходах и дерегулировании ряда индустрий, включая банковскую и нефтегазовую. Это безусловный позитив для фондовых активов. Новая администрация нацелена на 3% прирост реального ВВП в год, пока динамика гораздо более умеренная.

Предполагается, что бюджетно-налоговые стимулы будут способствовать росту занятости, а значит и потребительских расходов. Доходы компаний вырастут за счет экономии на налоговых отчислениях, а значит мультипликатор P/E (соотношение капитализации и совокупной прибыли) S&P 500 может опуститься с высоких 26x до более приемлемых уровней. Получается, что рынок станет менее «дорогим» с точки зрения сравнительной оценки.

( Читать дальше )

Goldman: Цены на нефть упадут ниже $ 40, если рост сланцевой нефти не замедлится

- 12 июля 2017, 07:15

- |

Это предсказание исходит от Goldman Sachs, в котором говорится, что нефтяной рынок ищет новое равновесие. Инвестиционный банк говорит, что пока еще слишком рано говорить о том, являются ли недавние сокращения запасов в США аномалией или началом чего-то более долговечного. Более того, в июне произошло превышение ожидаемого падения запасов, когда Ливия и Нигерия добавили новые обьемы поставок нефти. Вот почему огромное снижение, особенно на прошлой неделе, помешало нефтяным быкам выйти в полную силу.

Считается, что количество буровых установок, по-видимому, замедляется. на позапрошлой неделе впервые за 23 недели было снижение буровых. То же самое можно сказать и о данных по добыче нефти в США, которые упали, а затем восстановились. Все это кратковременный шум в данных, и потребуется еще несколько недель, чтобы увидеть, как индустрия сланцев реагирует на недавнее падение цен на нефть. Goldman говорит, что «предстоящий месяц станет ключом к тестированию того, реагируют ли производители на сигнал цен WTI на уровне 45 долларов США за баррель».

( Читать дальше )

Рост нефти после отчета о сырой нефти в США от API

- 12 июля 2017, 06:10

- |

EIA сокращает прогноз производства в 2018 году до 9,9 млн баррелей в сутки

Goldman видит риск нефти ниже 40 долларов США

Нефть поднялась выше после того, как в отраслевом отчете было показано, что запасы сырой нефти в США упали больше всего с сентября прошлого года.

Запасы сырой нефти снизились на 8,13 млн. баррелей на прошлой неделе в докладе Американского института нефти, опубликованном во вторник. Это самое большое большое снижение с сентября.

«Это, безусловно, бычий сигнал, если это подтвердится докладом EIA», — сказал по телефону Джеймс Уильямс, экономист из Лондона, основанной в Арканзасе энергетической исследовательской фирмы WTRG Economics.

Сегодня выходит отчет по запасом сырой нефти от EIA, Запасы, вероятно снизились на 2,45 млн баррелей на неделе до 7 июля, опрос Bloomberg.

Нефть торговалась ниже 50 долларов за баррель с мая на фоне обеспокоенности тем, что рост мировых поставок будет компенсировать обострение Организации стран-экспортеров нефти и ее партнеров, включая Россию. Увеличение объема производства из Ливии и Нигерии, а также рост количества буровых установок и добычи в США уменьшило влияние ограничивающих факторов поставок. Как сказано в сообщении Goldman Sachs Group Inc., ОПЕК необходимо увеличить сокращения продукции с небольшим публичным заявлением, чтобы подтолкнуть инвесторов.

( Читать дальше )

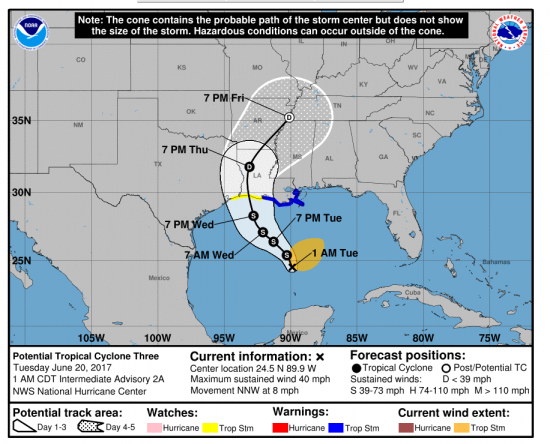

Опасно для товарных рынков! Циклон в Мексиканском заливе

- 20 июня 2017, 11:15

- |

https://www.cofutrading.com/trading-journal/2017/ciklon-v-meksikanskom-zalive

( Читать дальше )

2100 по MICEX до конца лета на спор

- 31 мая 2017, 15:09

- |

Если дойдёт до 2100, то вписавшиеся будут плюсовать каждый мой пост с момента проигрыша в споре в течение года.

Нельзя одновременно паниковать и бояться принять этот спор) Делайте выбор)

НАСДАК пробил отметку 6000 впервые в истории. Сегодня

- 25 апреля 2017, 18:28

- |

Торопимся покупать российские акции. В третий раз прошу

- 25 апреля 2017, 16:30

- |

Следим за смартлабом. Когда его гуру будут произносить слова, содержащие названия эмитента, не важно, шорт-лонг, внимательно смотрим портфель. Если в нем есть эти акции… продаем их. Там счастья нет. То, о чем не пишут здесь, всегда растет быстрее рынка. Особенно следим за гуру смартлаба. Помним, они призывали «ждать… шорт...1850 ммвб». Как только запоют «я такого не говорил, вчера купил, взял немного и ненадолго». ВСЕ ПРОДАЕМ

Налог на депозиты - реальность и последствия?

- 16 марта 2017, 19:31

- |

Учитывая так же продолжающуюся артподготовку для «народных ОФЗ» такой шаг видится вполне возможным. Хочется услышать мнение уважаемого сообщества о реальности и последствиях.

Понятно, что воспаленное воображение сразу подкидывает идею про приток средств и ралли, по как то слишком просто.

Спасибо.

expert.ru/2017/03/16/depozit/

Российские банки выступают против инициативы по взиманию НДФЛ с процентов по банковским вкладам, которую ранее озвучил член бюро правления РСПП, председатель правления AEON Роман Троценко. В кредитных организациях уверены, что такой шаг принесет больше вреда, чем пользы для экономики.

«Если вы вложили денежные средства в фондовый рынок, вы платите НДФЛ, если вы купили ценные бумаги, вы платите НДФЛ, если вы вложили в свой бизнес, вы платите НДФЛ, получив обратно дивиденды. Но при вложении в банковские депозиты НДФЛ не платят. Происходит перекос — денежные средства с фондового рынка уходят в сторону банковских депозитов, там они пропадают, АСВ выплачивает обратно компенсацию. Инвесторы могут вести безответственно, могут делать все, что хочешь, распределить большой вклад между массой коммерческих банков», — указывал Троценко.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал