РАСПАДСКАЯ

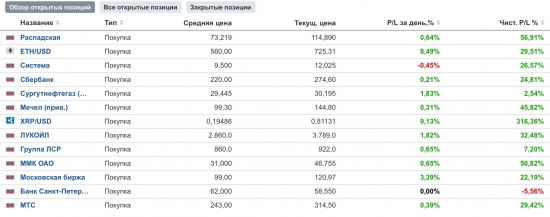

8 с четвертью месяцев инвестирования

- 10 марта 2018, 15:46

- |

Всем привет!

Итак, прошло уже 8 месяцев и одна неделя. А так как на этой неделе аж 4 выходных, поэтому решил написать что изменилось за эти 7 дней.

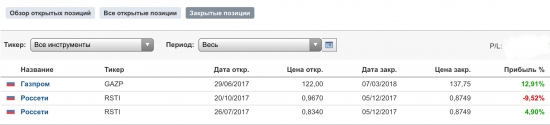

Начну с того, что я закрыл Газпром по цене 137.75 рублей за бумагу с доходностью 12,91%. Причиной закрытия послужил пересмотр потенциала компании в связи с текущими событиями. А именно судебная волокита по судебному решению Стокгольмского суда может продлиться довольно долго, в это время Украина будет всячески мешать компании, подавать новые иски, арестовывать активы и прочее. К тому же есть риск недопоставки газа в ЕС, что приведёт к штрафам. С другой стороны возможно конечно, что быстрее дадут достроить Северный поток-2, что будет позитивом, но это ещё как минимум год, а я уже переложил часть денег в другой актив.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Технический анализ акций 09.03.2018. Итоги недели

- 09 марта 2018, 23:06

- |

Рассмотрел акции, в которых на конец недели сложились интересные для отработки ситуации. Техническая картина по ним выглядит так.

Сбербанк

После выполнения первой цели на 285руб. технического целевого отскока как такового не последовало. На данный момент можно видеть лишь обычную проторговку уровня. Соответственно, дальнейший прогноз по целям остается в силе.

( Читать дальше )

Распадская: Повестка дня заседания сов.директоров на 06.03.2018г

- 02 марта 2018, 16:24

- |

ПАО «Распадская»

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 06.03.2018 г.

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

1. Рассмотрение предложений акционеров по выдвижению кандидатов в члены Совета директоров и Ревизоры ПАО «Распадская» для избрания на годовом Общем собрании акционеров Общества.

e-disclosure.ru/portal/event.aspx?EventId=X8AydVI8RUKqsFe-C-CXVo8w-B-B

Новая инвест идея или как найти золотую рыбку

- 17 февраля 2018, 15:19

- |

А рыбка-то золотая!

Выглядит почти как на картинке, только побольше.

Суть такая. Нефть на издохе, а идея новая идея уже есть.

Родилась спонтанно.

Можно не останавливаясь и, не переводя дух, инвестировать non stop в новую идею.

Что касаемо нефти — хозяева рынка не дали заработать легко, получилось, что пришлось пыхтеть в ожидании, когда они сочтут нужным двинуть рынок. Пока есть позиция, буду думать когда крыть.

Вот такое бывает везение, прямо золотая рыбка. Не путать с той рыбой на тв.

Нет! Это не крипта!

Присоединяйемся.

Акции Газпрома с технической точки зрения выглядят интересными

- 14 февраля 2018, 15:34

- |

Рубль к середине дня укреплялся против доллара и евро, несмотря на снижение нефтяных цен. Евро при этом опустился ниже отметки 71 руб.

Эмитенты

В лидерах роста пребывали акции «Распадской» (+2,76%) и бумаги «Аптек 36 и 6» (+1,96%). В лидерах падения были акции «Аэрофлота» (-1,89%) и котировки «Магнита» (-1,69%). Бумаги «Газпрома» потеряли 0,73%. Акции «Газпрома» с технической точки зрения выглядят интересными для покупок. Котировки начали восстановление от района нижней полосы Боллинжера дневного графика (135 руб) и теперь могут стремиться к средней полосе (район 144-145 руб). Сигналы недельного графика также умеренно оптимистичны. Пока котировки расположены выше средней полосы Боллинжера (район 134 руб), они обладают неплохими шансами на рост ближе к 150 руб. Рекомендуется держать «длинные» позиции по бумагам, а на текущих уровнях можно задуматься и об их увеличении.Кожухова Елена

ИК «Велес Капитал»

Мечел, Распадская и другие

- 08 февраля 2018, 21:13

- |

Не знаю сколько это еще продолжится, может пока холодно в Китае или еще чего… но 4 квартал 2017 и 1 квартал 2018 будет для угольщиков ударным. Просто оставлю это здесь: австралийский кокс .

Еженедельный обзор от RK ADVISORS

- 03 февраля 2018, 23:50

- |

На неделе, завершившейся 2 февраля, в центре внимания глобальных игроков были данные из США. Главным событием недели стало заседание ФРС. ЦБ не стал делать сюрприз для рынков, оставив ставки на прежнем уровне в 1,50%. Тем не менее, в своих комментариях регулятор дал четкие сигналы для рынков о том, что стоит ожидать более быстрого повышения ставок в будущем. Объяснял он это тем, что экономика продолжает набирать обороты, а также тем, что финансовые рынки перегреты и есть необходимость в их охлаждении. Вышедшие в пятницу позитивные данные по рынку труда в США, подтвердили эти сигналы.

Реакция рынков на заявление ФРС была однозначной – резко пошли вверх доходности по государственным облигациям США, по итогам недели доходность 10 летних бондов достигла самого высокого уровня с 2014 года – 2,85%, в начале года доходность составляла 2,41%. Валютные рынки отреагировали ростом Доллара против большинства мировых валют. Самая сильная реакция была на рынке акций. Индекс Доу Джонс по итогам недели потерял более 4%. Что стало самым сильным недельным снижением за последние 10 лет! Товарные рынки повторили динамику, нефть марки Брент по итогам недели потеряла чуть менее 3%. Золото потеряло 1,5%.

Скачать полное исследование —drive.google.com/open?id=1G96KIJ_LHuLsdixaOjmfqMc1dDSQYcRU

Все исследования в группе VK — vk.com/rkadvisors

или

в Telegram канале t.me/rkadvisors

Аналитические исследования от RK ADVISORS

- 30 января 2018, 13:44

- |

В первую очередь, слабостью Доллара воспользовались Евро, нефть и золото. Евро против Доллара смогла достигнуть уровня 1,25. Нефть марки Брент поднялась выше $70 за баррель. Золото преодолело уровень $1350 за унцию. Фондовые рынки также, не упустили возможность воспользоваться слабостью Доллара, индекс американских акций Доу Джонс уверенно пробил уровень 26 000 пунктов. Российский рынок смотрелся слабее всех. Если в начале недели индекс ММВБ уверенно шел вверх, то под конец недели игроки предпочли зафиксировать прибыль. Причиной тому послужили слухи вокруг санкций США против России.

Скачать полное исследование —

drive.google.com/file/d/1a1TCZ4J9xHYQo-4yn6Vxjm7XHALG1Sv2/view?usp=sharing

Все исследования в группе VK — vk.com/rkadvisors

или

в Telegram канале t.me/rkadvisors

Киви + ОГК 2 = Распад

- 30 января 2018, 01:34

- |

Подсмотрел у коллеги Торговый план на 2018 год..... (автору большой респект за обзоры!) естественно заинтересовали самые «жирные караси» по предполагаемому апсайду :

Киви +82,3%

ОГК2 +70%

Распадская +66,7%

Провёл свой анализ по методу Тактики Адверза с использованием Эксперта ТА:

Киви

Вкусно, сочно, но кожура шершавая :)

На месячном графике киви нарисовало хорошую свечку и пошла вверх, где упёрлась в оплот «зелёного змия» область сильной поддержки/ сопротивления:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал