РЕПО с ЦК

Денежный рынок: графики доходностей по РЕПО и свопам

- 02 сентября 2022, 13:03

- |

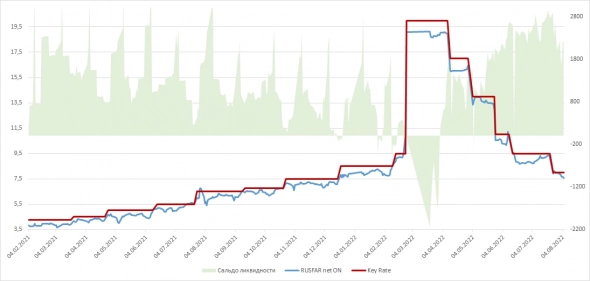

Все вместе выглядит так, что 16 сентября СД ЦБР не изменит ключевую ставку.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Портфель акций вчера вышел из убытка. Надеюсь, еще подрастет ;)

- 30 августа 2022, 07:49

- |

Вчера в плюс вернулся наш смешанный портфель акций. Плюс-минус, когда речь об акциях – это чокнутый маятник. И всё-таки, думаю, импульс повышения еще есть. Выражаясь осторожнее, падение рынка, если случится, по моей оценке, развития сейчас не получит.

Против рынка выступают дорогие, считай, малодоступные деньги. Последние дни сделки однодневного РЕПО с ЦК проводятся по ставкам выше, а иногда и заметно выше 8%. Ключевая ставка – ровно 8%, и через неполные 3 недели ожидается ее дальнейшее снижение. Потенциальное укрепление рубля, что держал бы в уме, тоже фактор сдерживания рынка.

В остальном ситуация неплохая. Американские фондовые индексы, каким бы далеким ни был заокеанский рынок, мое мнение, формируют дно и от него оттолкнутся. Нефть неожиданно оказалась вблизи 105 долл./барр. (в копилку крепкого рубля). Доллар тоже, видимо, свое ралли завершил.

( Читать дальше )

РЕПО с ЦК. Всплеск интереса

- 25 августа 2022, 08:17

- |

Сделки РЕПО с ЦК – это биржевой аналог депозита до востребования, со ставкой, аналогичной срочному депозиту. Из минусов наличие НДФЛ, из плюсов – максимальное для РФ кредитное качество и мгновенная ликвидность. К тому же сделки можно совершать в конце торговой сессии, а в течение дня использовать деньги для прочих биржевых операций.

Ставки по РЕПО снижаются в канве снижения ключевой и депозитных ставок. Сейчас это около 7,8% годовых (минус НДФЛ, плюс реинвестирование, минус комиссия – получим около 6,5-6,7%). С одной стороны немного, с другой, видимо, достаточно удобно. Т.к. после долгой стагнации сумма размещения в РЕПО с ЦК, в частности, в нашей компании заметно увеличивается.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Портфель PRObonds Акции. Возврат на нулевую отметку

- 24 августа 2022, 08:08

- |

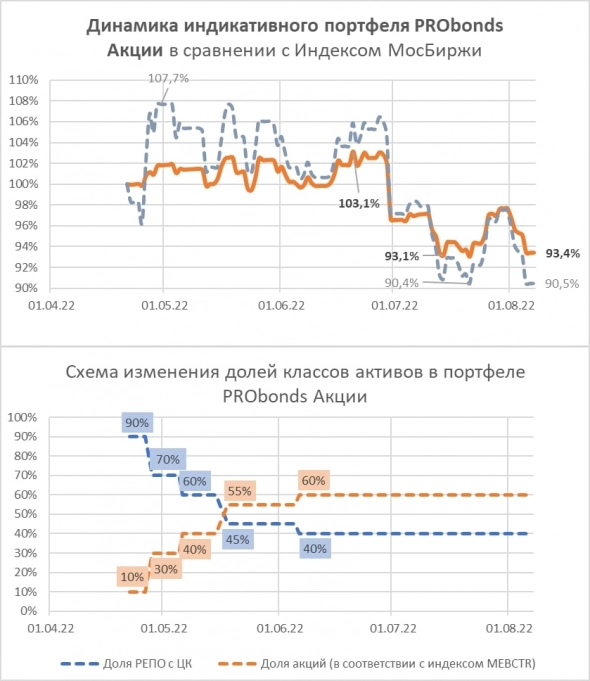

Индикативный портфель PRObonds Акции приблизился к нулевому результату. Идет он к нему снизу, выбираясь из почти 7%-ной просадки. Рынок акций на этом вираже уходил в минус почти на 10%.

Ожидания ближайших дней положительные. При этом доля акций в портфеле сохраняется на нейтральном уровне, около 60% от активов (в соответствующих портфелях доверительного управления она сейчас составляет в среднем 56%). Что отражает сохранения осторожности. Доля акций может и снизиться по мере роста рынка. Но снизиться незначительно, скажем, до 50%. В расчете на то, что растущий тренд, который, возможно, мы получили на рынке, скорее всего, не будет отличаться последовательностью. Думаю, общее движение рынка отечественных акций вверх, которого я всё же ожидаю, будет состоять из набора разнонаправленных и широких колебаний.

( Читать дальше )

Денежный рынок: графиков Вам в ленту...

- 12 августа 2022, 12:03

- |

Спреды коротких ОФЗ с ключевой — на минимально отрицательных значениях.

Пока рынок не планирует снижение ключевой в сентябре, что соответствует «танцам» G-curve.

( Читать дальше )

С 15 августа Мосбиржа расширяет время торгов для заключения сделок репо с ЦК с расчетами в юанях и удлиняет сроки расчетов по ним

- 09 августа 2022, 13:30

- |

Торги в режиме безадресного и адресного репо с ЦК с расчетами в китайских юанях с 15 августа будут проводиться с 10:00 до 19:00. Сейчас сделки заключаются с 10:00 до 12:00.

Таким образом, расписание торгов с расчетами в китайской валюте теперь синхронизировано с торгами в российских рублях, долларах США и евро.

В адресном режиме репо с ЦК участникам торгов и их клиентам станут доступны сделки сроком расчетов до трех месяцев. Сейчас заключать сделки с расчетами в китайских юанях можно только овернайт.

Московская Биржа | Московская биржа повышает удобство операций репо с расчетами в юанях (moex.com)

Портфель PRObonds Акции упал. И что впереди с нашими акциями, для меня загадка

- 07 августа 2022, 07:54

- |

То, что за первую неделю рынок упал на 7%, а портфель только на 4%, утешает, но «постольку, поскольку».

Что впереди на нашем рынке акций, для меня загадка. За его рост – напряженные настроения участников, а также падение ставок денежного рынка (РЕПО с ЦК дает уже только 7,6%, месяц назад было около 9%).

Против роста – падение нефти и укрепление рубля. Одно однажды развернет вектор другого. Т.к. падение нефти, думаю, надолго.

Ситуация противоречива. Нет смысла принимать решений, всё равно просчитаешься. Доли бумаг и денег остаются нейтральными, а сам портфель худо-бедно обыгрывает рынок. И, если не драматизировать, находится в весьма умеренном минусе.

( Читать дальше )

Денежный рынок: КБД, геополитика и ставки ниже 8% (05.08.22)

- 05 августа 2022, 13:08

- |

К прошлым выходным КБД немного начала поднимать доху в «ближних». А в начале этой недели замаячил «зародыш радикала» (радикал — знак корня, бывал уже в краях КБД), но к концу недели «подотпустило» (старушка благополучно машет крыльями по азиатскому региону).

Если смотреть доходности коротких дюраций, то в большей степени «колбасило» полугодовую. 2-х/3-х -летки вели себя более сдержано, хоть и немного подросли (+0,1%). Посмотрим, что будет в конце сегодняшней сессии.

Структурный профицит ликвидности во вторник снизился до 1,67 трлн., но к выходным подрос к 2,18 трлн. Там все вполне стабильно.

( Читать дальше )

Депозиты ниже 7%, психологические уловки и фондовый рынок

- 04 августа 2022, 07:47

- |

Депозиты вернулись в октябрь прошлого года. Мало того, зафиксированные Банком России 6,95% всего на 2,5% выше исторически минимальных депозитных уровней 1,5-2-летней давности.

Цифра «6» создает 2 психологические уловки. Во-первых, то, что ниже 7%, перестает восприниматься как высокая доходность. Во-вторых, пусть с мая мы чаще видим недельные дефляционные данные, накопленная годовая инфляция, 15%, больше указанных 6 в 2,5 раза.

Экономика – наука высасывания прогнозов из пальца. Однако подтверждение указанных уловок я вижу в активизации наших клиентов. У нас как инвесткомпании уже заметно, даже резко вырос приток денег. И это приток с банковских депозитов.

Попробуем заглянуть на шаг вперед. Упавшая инфляция, сопровождающая глубокий экономический кризис, должна толкнуть ЦБ к новому снижению ключевой ставки и, соответственно, депозитной. Каким бы бесполезным сейчас не казался наш фондовый рынок, он часть системы сообщающихся сосудов, и он в подобных комбинациях обычно выигрывал.

( Читать дальше )

Денежный рынок: последний рабочий день июля (29.07.22)

- 29 июля 2022, 13:41

- |

G-Curve — «нормализовалась» до почти классического вида. На утреннем скрине текущая сессия несколько выше вчерашней.

После полудня 0,25й ушел ниже 7%, но сейчас снова текущая выше.

Спред 3х «близких» ОФЗ к ключевой — после снижения ставки — «отвалил» на -0,43%, где стабилен практически всю неделю.

Это дает некую «предпосылку» к последующему снижение КС (в сентябре 2022). Пока ожидания незначительны — спред (к КС) менее 1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал