SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РОСНЕФТь

Роснефть продлила контракт на поставку нефти с китайской CNPC до 2024 г.

- 10 января 2017, 10:09

- |

РОСНЕФТЬ ПРОДЛИЛА КОНТРАКТ С CNPC.

«Коммерсант» этим утром пишет, что «Роснефть» продлила 5-летний контракт на поставку нефти с китайской CNPC, подписанный в 2013, на следующие 5 лет до 2024. В рамках этого контракта «Роснефть» поставляла Китаю 7 млн т нефти в год, а продленный контракт предполагает увеличение объемов до 10 млн т в год. Дополнительные 3 млн т будут поставляться Китаю транзитом через Казахстан по трубопроводу Атасу-Алашанькоу. Для исполнения своих обязательств «Роснефть», скорее всего, будет использовать нефть «Башнефти». Продленный контракт не предполагает никаких предоплат.

«Коммерсант» этим утром пишет, что «Роснефть» продлила 5-летний контракт на поставку нефти с китайской CNPC, подписанный в 2013, на следующие 5 лет до 2024. В рамках этого контракта «Роснефть» поставляла Китаю 7 млн т нефти в год, а продленный контракт предполагает увеличение объемов до 10 млн т в год. Дополнительные 3 млн т будут поставляться Китаю транзитом через Казахстан по трубопроводу Атасу-Алашанькоу. Для исполнения своих обязательств «Роснефть», скорее всего, будет использовать нефть «Башнефти». Продленный контракт не предполагает никаких предоплат.

Гарантировать поставки нефти через долгосрочные контракты — нормальная практика для «Роснефти». Поскольку продленный контракт не предполагает предоплаты, а дополнительные объемы поставок несущественны для масштабов «Роснефти», мы считаем новость НЕЙТРАЛЬНОЙ для акций компании.АТОН

- комментировать

- Комментарии ( 0 )

Новости по акциям перед открытием рынка: 10.01.2017

- 10 января 2017, 09:18

- |

Министерство энергетики США объявило о начале продажи нефти из стратегических запасов на сумму $375,4 миллиона. Будет продано до 8 миллионов баррелей нефти из трех стратегических мест хранения. (Прайм)

Роснефть и CNPC подписали соглашение о продлении контракта на поставку нефти в Китай через Казахстан и дополнительных поставках 56 млн тонн нефти. Таким образом, в 2017-2023 годах по этому маршруту будет поставлено 70 млн тонн в дополнение к уже поставленному в 2013-2016 годах 21 миллиону тонн нефти. (Прайм)

Вымпелком ведет переговоры о продаже более 12 тыс. вышек в России на сумму около $800 млн. Этими вышками интересуются как финансовые инвесторы, так и инфраструктурные компании (например, «Русские башни»), российские и иностранные. (

( Читать дальше )

Роснефть и CNPC подписали соглашение о продлении контракта на поставку нефти в Китай через Казахстан и дополнительных поставках 56 млн тонн нефти. Таким образом, в 2017-2023 годах по этому маршруту будет поставлено 70 млн тонн в дополнение к уже поставленному в 2013-2016 годах 21 миллиону тонн нефти. (Прайм)

Вымпелком ведет переговоры о продаже более 12 тыс. вышек в России на сумму около $800 млн. Этими вышками интересуются как финансовые инвесторы, так и инфраструктурные компании (например, «Русские башни»), российские и иностранные. (

( Читать дальше )

Мадуро похоже все

- 10 января 2017, 00:29

- |

Первый пошел.. Оппозиционный парламент Венесуэлы объявил в понедельник президента Николаса Мадуро оставившим свой пост в силу неисполнения им своих обязанностей. здесь: https://ria.ru/world/20170109/1485363247.html

Интересно, что будут рассказывать стратеги из Роснефти? Еще летом «Роснефть» заключила с Венесуэлой ряд соглашений на общую сумму около $20 млрд. Это называлось укрепить свои позиции в Латинской Америке. Укрепили.

Венесуэла предлагала «Роснефти» организовать поставки нефти в Индию с месторождений, на которых «Роснефть» и PDVSA совместно работают в Венесуэле. Сечин рассказывал, что российская компания создала альянсы с индийскими компаниями и вошла в капитал ведущего НПЗ Индии в городе Вадинаре и планирует перерабатывать на индийском заводе венесуэльскую нефть. Есть и другие совместные проекты.

Кстати у PDVSA рейтинг «выборочный дефолт» с возможностью дальнейшего понижения был еще в октябре прошлого года.

Интересно, что будут рассказывать стратеги из Роснефти? Еще летом «Роснефть» заключила с Венесуэлой ряд соглашений на общую сумму около $20 млрд. Это называлось укрепить свои позиции в Латинской Америке. Укрепили.

Венесуэла предлагала «Роснефти» организовать поставки нефти в Индию с месторождений, на которых «Роснефть» и PDVSA совместно работают в Венесуэле. Сечин рассказывал, что российская компания создала альянсы с индийскими компаниями и вошла в капитал ведущего НПЗ Индии в городе Вадинаре и планирует перерабатывать на индийском заводе венесуэльскую нефть. Есть и другие совместные проекты.

Кстати у PDVSA рейтинг «выборочный дефолт» с возможностью дальнейшего понижения был еще в октябре прошлого года.

Сочи плюс 14 и 211% годовых

- 08 января 2017, 16:25

- |

Как я писал ранее, переехал из Москвы в Сочи.

Личные фото не выкладываю, посмотрите пока на слона

( Читать дальше )

Личные фото не выкладываю, посмотрите пока на слона

( Читать дальше )

Роснефть: Цирк с конями. Номер исполняется не впервые.

- 06 января 2017, 17:24

- |

"На дочку «Роснефти» подали в американский суд из-за венесуэльской сделки"

Канадская золотодобывающая компания Crystallex подала в американский суд на швейцарскую трейдинговую компанию Rosneft Trading S.A., являющуюся дочерним предприятием российского нефтяного концерна «Роснефть», обвинив ее в участии в схеме «мошеннической передачи активов», сообщает РБК.

___________

Исполняется под музыку ДДТ "Последняя Осень":

Канадская золотодобывающая компания Crystallex подала в американский суд на швейцарскую трейдинговую компанию Rosneft Trading S.A., являющуюся дочерним предприятием российского нефтяного концерна «Роснефть», обвинив ее в участии в схеме «мошеннической передачи активов», сообщает РБК.

___________

Исполняется под музыку ДДТ "Последняя Осень":

Ах, Игорь Иванович, друг вы наш милый,

Ну что же Вы нам ничего не сказали,

О том, как держали, искали, любили.

О том, что в последнюю осень вы знали.

Между куплетами можно вставить вступление. Его лучше играть

боем, расставляя акценты там где стоит.)))

Конечно же все клевещут. И ничего не докажут.

P.S.

«Все это было бы еще не так страшно, но, как на грех, дела в колхозе шли плохо. То есть не так, чтобы очень плохо, можно было бы даже сказать хорошо, но с каждым годом все хуже и хуже.»

В.Войнович "ЖИЗНЬ И НЕОБЫКНОВЕННЫЕ ПРИКЛЮЧЕНИЯ СОЛДАТА ИВАНА ЧОНКИНА"

С уважением, V.

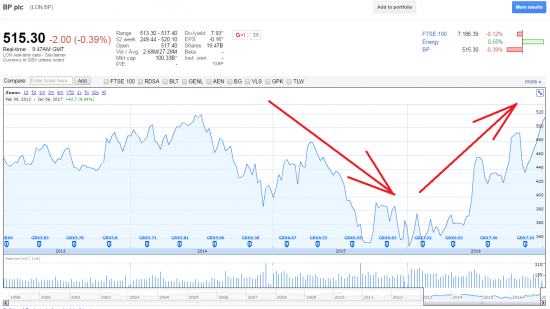

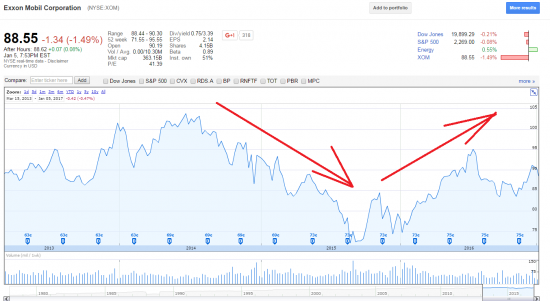

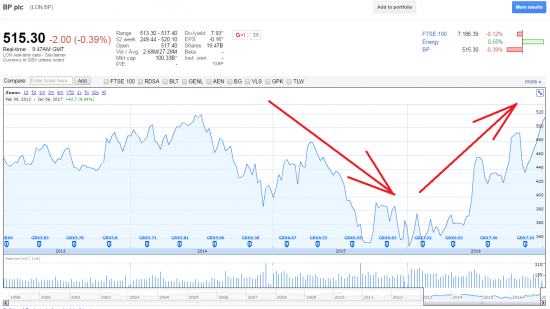

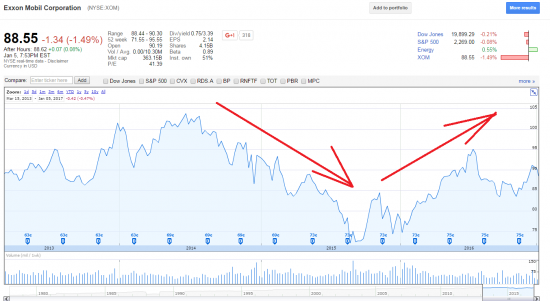

Нефтяной парадокс! BP Exxon Mobil Лукойл

- 06 января 2017, 13:15

- |

Нефтяной парадокс!

Предисловие! Я спекулянт и в фундаментале не селен… для меня главное купить подешевле и продать подороже а какова причина роста мне абсолютно пофиг НО мозг мой это такая любопытная часть моего тела требует ответов на вопрос !

Так вот Суть дело вот в чем проанализировав график НЕФТИ и графики нефтяных компаний Лукойл Роснефть BP E Mobil пришел к небольшому удивлению почему мировые компании добычи нефти ощутили просадку от нефтяного кризиса а российские компании нет! Даже если учесть что мы перекрыли ростом валюты и это не повлияло на доход нашей нефтянке (в отрицательную сторону) НО все же мы как не как должны быть в боковике какой нах рост?

BP

( Читать дальше )

Предисловие! Я спекулянт и в фундаментале не селен… для меня главное купить подешевле и продать подороже а какова причина роста мне абсолютно пофиг НО мозг мой это такая любопытная часть моего тела требует ответов на вопрос !

Так вот Суть дело вот в чем проанализировав график НЕФТИ и графики нефтяных компаний Лукойл Роснефть BP E Mobil пришел к небольшому удивлению почему мировые компании добычи нефти ощутили просадку от нефтяного кризиса а российские компании нет! Даже если учесть что мы перекрыли ростом валюты и это не повлияло на доход нашей нефтянке (в отрицательную сторону) НО все же мы как не как должны быть в боковике какой нах рост?

BP

( Читать дальше )

Отдохнем после тяжелого торгового дня!

- 05 января 2017, 21:00

- |

Пока все паникуют от роста курса рубля и получают маржинколы, а также шортят ММВБ, я предлагаю взять паузы и посмотреть клип:

( Читать дальше )

( Читать дальше )

Sber-блог. Казус Инвестинга, "голосуй сердцем" и Роснефть.

- 05 января 2017, 18:35

- |

Приветствую всех догуливающих праздничные дни и тех, кто начал уже торговать. Кстати, последние имели шанс (в отличие от таких как я, продолжающих каникулы), заработать. Волатильность почти дикая.

Вначале о казусе Инвестинга. Мое изумление было велико, когда в нем на графике Сбера не обнаружилась знаменитая стрела в небо на 185,34 руб. Как бы ничего и не было, вам показалось. Там вершина около 180 руб. Поэтому, те, кто работает с данным ресурсом, будьте внимательны, благодаря этому факту каналы будут иметь несколько другой вид, что может ввести в заблуждение. График с тамошней разметкой ниже прилагаю. В декабре у меня полностью был переход на TradingView, который очень удобен для меня и показывает все эти фортели. Кстати, этот полет почти одноминутный Сбера, на мой взгляд, подпадает под формулировки манипулирования рынком, и по идее должен как-то расследоваться. Но, по видимости, бенефициары этой сделки столь велики и могущественны, но для многих трейдеров подозрительно известны, что их устраивает график Инвестинга и тишина.

( Читать дальше )

Вначале о казусе Инвестинга. Мое изумление было велико, когда в нем на графике Сбера не обнаружилась знаменитая стрела в небо на 185,34 руб. Как бы ничего и не было, вам показалось. Там вершина около 180 руб. Поэтому, те, кто работает с данным ресурсом, будьте внимательны, благодаря этому факту каналы будут иметь несколько другой вид, что может ввести в заблуждение. График с тамошней разметкой ниже прилагаю. В декабре у меня полностью был переход на TradingView, который очень удобен для меня и показывает все эти фортели. Кстати, этот полет почти одноминутный Сбера, на мой взгляд, подпадает под формулировки манипулирования рынком, и по идее должен как-то расследоваться. Но, по видимости, бенефициары этой сделки столь велики и могущественны, но для многих трейдеров подозрительно известны, что их устраивает график Инвестинга и тишина.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал