SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РУБЛь

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

труфлиппер про рубль

- 29 сентября 2014, 17:04

- |

Все таки имхо ЦБ придется хочешь не хочешь на твердый офер по доллару выходить, вопрос времени. У нас в период после кризиса были популярны займы у крупных банков со всякими встроенными в них опционами, в основном как я понимаю идея такая была, что при сильном ослаблении рубля займ конвертируется в доллары по некоторому выгодному для банка курсу. (например если рубль доллар в течение жизни займа хитует 50, то займ конвертируется в валюту по 25). Банки могли такими продуктами повысить свою маржу, хеджируя опционы на стрите со всякими голдманами, в то же время показывая клиенту номинально ставку по-дешевле. Теперь представим себе ситуацию, когда компания, у которой такой займ в результате ухудшения общей ситуации в экономике, приказала долго жить. Понятно что само наличие такого займа шансы приказать увеличивает. Это уже проблема банка. Кредитный риск заемщика тут конечно никто не хеджирует, на это никаких денег не хватит. Сейчас когда эти все продукты стремительно несутся «в деньги», а речь идет я думаю о десятках миллиардов долларов совокупно, многие и корпораты и банки чешут репу, а что же теперь с этим делать. Будет серьезное лоббирование на тему курс поддержать имхо. Сегодня уже даже Медведев выступил, что свопов надо больше и на год. Понятно что просто так продавать на рынке резервы — это бессмысленно, т.е. видимо будет какая-то форма контроля за капиталом.

источник: https://www.facebook.com/grigoriy.isaev

источник: https://www.facebook.com/grigoriy.isaev

- комментировать

- ★6

- Комментарии ( 41 )

Рубль продолжил падение

- 29 сентября 2014, 14:59

- |

Рубль достиг новых исторических минимумов к доллару США и бивалютной корзине утром понедельника из-за спроса на американскую валюту, как внешнего так и внутреннего, а также на фоне низких нефтяных цен.

Мировой тренд на укрепление американского доллара против большинства конкурентов подпитывается ожиданиями приближения сроков повышения процентных ставок ФРС США.

Усиление же внутреннего спроса в значительной мере вызвано ограничением доступа российским банкам и компаниями к западным ресурсам в условиях необходимости погашать внешние займы и уплачивать проценты.

Доллар США сегодня достиг отметки 39,50 рубля впервые в истории.

К 11.30 МСК американская валюта расчетами «завтра» оценивалась на Московской бирже в 39,47 рубля, что на три четверти процента выше закрытия четверга.

Евро дорожает почти на один процент до 50,10.

Котировки бивалютной корзины ($0,55 и 0,45 евро) на биржевых торгах к этому времени находились вблизи 44,28 рубля, что на 37 копеек выше уровня предыдущего закрытия и является абсолютным максимумом.

( Читать дальше )

Мировой тренд на укрепление американского доллара против большинства конкурентов подпитывается ожиданиями приближения сроков повышения процентных ставок ФРС США.

Усиление же внутреннего спроса в значительной мере вызвано ограничением доступа российским банкам и компаниями к западным ресурсам в условиях необходимости погашать внешние займы и уплачивать проценты.

Доллар США сегодня достиг отметки 39,50 рубля впервые в истории.

К 11.30 МСК американская валюта расчетами «завтра» оценивалась на Московской бирже в 39,47 рубля, что на три четверти процента выше закрытия четверга.

Евро дорожает почти на один процент до 50,10.

Котировки бивалютной корзины ($0,55 и 0,45 евро) на биржевых торгах к этому времени находились вблизи 44,28 рубля, что на 37 копеек выше уровня предыдущего закрытия и является абсолютным максимумом.

( Читать дальше )

Самый актуальный прогноз

- 29 сентября 2014, 13:20

- |

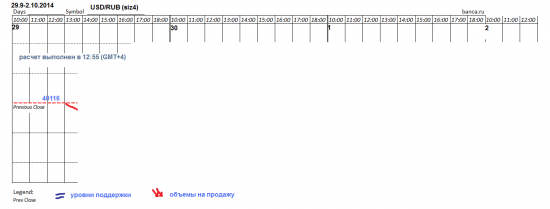

Доллар рубль на 29 сентября по 2 октября.

Преимущества:

— показывает динамику на несколько торговых сессий

— позволяет точнее увидеть уровни поддержки/сопротивления

— успокаивает нервы

полная версия

как выглядит?

( Читать дальше )

Преимущества:

— показывает динамику на несколько торговых сессий

— позволяет точнее увидеть уровни поддержки/сопротивления

— успокаивает нервы

полная версия

как выглядит?

( Читать дальше )

Евро по 50

- 29 сентября 2014, 12:34

- |

На торгах по данным Московской биржи евро, снова с 16 сентября в 11.20 пробил отметку в 50 рублей. И уверено движется вверх.

Вопрос дня сможет ли долар пробить отметку в 40??

Вопрос дня сможет ли долар пробить отметку в 40??

Дивергенция курса доллар/рубль и нефтяных цен

- 29 сентября 2014, 11:57

- |

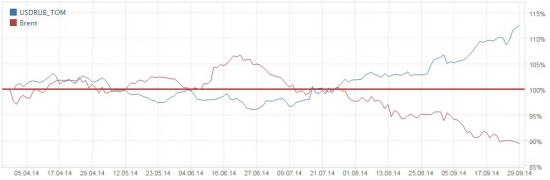

Текущее серьезное расхождение графиков курса доллар/рубль и цен на нефть (на графике использованы цены марки Brent) вызывает тревогу, т.к. одновременное падение и рубля, и нефтяных цен подрывает российскую экономику.

Да, нефтяные цены контролируют американцы и мы ничего здесь сделать не можем, но курс рубля контролирует Банк России и он обязан спасти рубль сегодня, чтобы не допустить его панической продажи.

Кто знает номер телефона Э.С. Набиуллиной, позвоните ей, что ли, расскажите, что доллар/рубль уже 39,58...

Да, нефтяные цены контролируют американцы и мы ничего здесь сделать не можем, но курс рубля контролирует Банк России и он обязан спасти рубль сегодня, чтобы не допустить его панической продажи.

Кто знает номер телефона Э.С. Набиуллиной, позвоните ей, что ли, расскажите, что доллар/рубль уже 39,58...

Хвастовство к хорошему не приводит.

- 29 сентября 2014, 11:48

- |

Есть хорошая поговорка — деньги любят тишину, но некоторые не любят ей следовать. Поражает другое, с какими рисками торгуют люди, ради быстрого заработка. Всего за 3 дня счёт с +1.5 млн опустился на -400 тысяч, т.е. просадка от максимума за 4 дня почти 20%. При депо в 10 млн. открыта позииция лонг по рублю почти в 100 илн. рублей. А что будет со счётом, если рубль на каком то негативе за пару дней улетит на 44? А счёт обнулится ещё на 43. Стоять против тренда с 10-м плечом это конечно круто, но рано или поздно это путь к сливу. Я тоже сейчас много теряю на рубле, но у меня хоть риски приемлемые, поза всего с одним плечом. В любом случае, желаю ОбиВану удачи.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал