Риск менеджмент

и в очередной раз к миллиону: день 1. Вторник, 16/02/2016. Итоги дня.

- 16 февраля 2016, 18:35

- |

После формировки сигнала, выставил ордер и ждал его исполнения больше часа.

В первый же день произошло два фактора, которые помешали на 100% соблюдать план.

Во-первых: хоть это и является нарушением мого плана, сделка была открыта в диапазоне +- 15 минут от открытия рынка.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

"Калькулятор трейдера" - теперь в гугл плей.

- 07 февраля 2016, 21:09

- |

Завтра, приложение должно стать доступно для загрузки.

Это утилита, которая рассчитывает суммарный финансовый результат открытой позиции, а также рассчитывает, сколько средств придется довнести, чтобы удерживать открытую позицию, если цена по всем инструментам, по которым есть позиция, будет стремиться к цене стоп заявки.

Рассчитывается 2 велечины :

Для УДС 1 — это сколько нужно будет довнести средств, чтобы брокер не присылал письма «Довнесите средства...» и не брал комиссию за превышение допустимого уровня использованных средств брокера.

«Для УДС 0» — сколько нужно довнести средств, чтобы брокер не закрыл позицию вместо вас.

Брать в расчет эту величину опасно, потому что некоторые брокеры кроют позицию в ту секунду, когда УДС становится 0.0 .

Шаг цены, стоимость шага цены и другие параметры требуется указывать самостоятельно.

( Читать дальше )

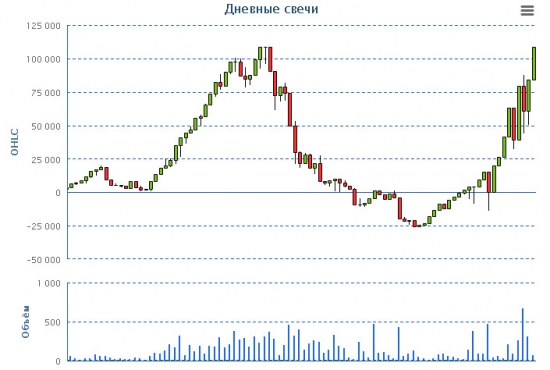

Тильт в оптическом диапозоне

- 06 февраля 2016, 07:15

- |

И тут Остапа понесло

Ну вот и всё

Как рождается трейдер

Вот как выглядит тильт визуально.

Для тех кто хочет нарисовать такой же график нужно выполнить следующее:

1. Отключить риск менеджмент. Соответственно работать без стопов.

2. Пытаться отыграться (после серии просадок вернутся к первоначальному депозиту в этот же день во что бы то ни стало)

2. Управлять капиталом по системе мартингейл (увеличивать объём после убыточной сделки)

П.С. К стати после такого события возникает чувство что система не работает, нужно искать другую торговую систему.

На самом деле это просто допущены элементарные ошибки плюс возможно внешние психологические воздействия, ну и конечно флет на рынке.

Нужно просто прекратить торговлю на пару дней и отдохнуть.

Всем успехов и попутных трендов.

Я молодец?

- 05 февраля 2016, 18:21

- |

Но на текущий момент я довольна собой. Все кто занимаются торговлей так или иначе задаются вопросом "риск-менеджмента". Хотя секрет довольно прост.

«Хочешь быть в плюсе всегда?» — Выводи ту сумму с которой начал.

Сегодня я вывела 20.000 рублей и 10.000 рублей на прошлой неделе. Все!

Сейчас я торгую только на прибыль. И что бы там не было впереди, обидно уже не будет. :-)

Заметила сегодня ругают много «типо форекс брокеров». Ребята, если вы видите что контора рекламирует у себя на сайте бинарные опционы, это уже повод задуматься, стоит ли открывать у них счет.

p.s.

Торговать на Forex рекомендую здесь.

Как рождается трейдер

- 29 января 2016, 07:48

- |

Началось всё так: И тут остапа понесло..

Тут была торговля без стопов, просто закрывал день в случае прибыли.

Затем было так: Ну вот и всё..

Тут стопов не было, но и день не закрывался в прибыль))

И вот я познакомился с рискменеджментом, поставил в терминал советника который контролирует убытки, установил на уровне 2% и дело пошло.

Но всё же присутствуют красные палки это раз в неделю я отключал советника рискменеджмента и лудоманил.

(связано это с тем что: когда торговля идёт в боковике и рискменеджмент закрывает меня в -2% и не даёт торговать, а я вижу что движения цены то ещё не было и оно в переди, просто отключал советника и получал убыток ещё больше)

( Читать дальше )

ГОД ОПЦИОНОВ. Как сделать состояние в кризис и ПРАВИЛА работы с опционами

- 17 января 2016, 16:29

- |

Очередной репост их ЖЖ ecworld: ecworld.livejournal.com/102866.html с продолжением темы опционов в кризис.

Автор показывает, как зарабывать на опционах, в онлайн режиме:

Как видим сегодня, очередная "продажа дна" меньшинством - оказалась единственно прибыльной стратегией. Заливное на рынке. К моменту написания данного поста фьючерс на индекс РТС упал на ~6%, главный индекс страны ММВБ на ~4%, акции голубых фишек на ~4-4,5%. Поэтому путы снова выросли в разы:

Я, конечно, рановато продал 80% ранее набранной позы (со средней ценой):

put 67,5 ~1900, прибыль +140%,

put 65 ~850, прибыль +145%.

( Читать дальше )

Управление капиталом по методу фиксированного процента.

- 30 ноября 2015, 17:25

- |

Итак, суть метода состоит в том, что мы в каждой сделке рискуем определённым процентом нашего счёта. Например, трейдер принимает решение рисковать каждый раз не более чем 1% от счета. После того, как это решение принято, каждый раз, перед совершением сделки трейдер считает 1% от своего счета и рискует только этой суммой. Если счет составляет $10000, то для первой сделки риск принимается в $100. Для следующего торгового сигнала трейдер будет рассчитывать эту величину заново. Данная методика позволяет значительно улучшить торговые результаты путём включения в работу полученной прибыли. Другие методы часто будут требовать изменений по мере роста счёта, при использовании данного метода пересчёт происходит автоматически. С другой стороны, в случае появления нескольких убыточных сделок подряд размер принимаемого риска всё время будет уменьшаться, что значительно снижает риск полного разорения.

( Читать дальше )

Коротко о риск-менеджменте в трейдинге.

- 29 ноября 2015, 13:51

- |

Риск-менеджмент – это основа любой торговой стратегии или системы, это ее «святой грааль». Не так важна сама стратегия по поиску точек входа и выхода, как соблюдение рисков в каждой сделке.

Для того, чтобы достичь успеха в торговле, преуспеть как трейдер, нужно уметь грамотно управлять рисками, контролировать их. Что же нужно делать, чтобы риски были минимальны, а прибыль была приятной:

1. Норма риска.

2. Установка стоп лосс.

3. Расчет оптимального лота.

НОРМА РИСКА

Норма риска это, наверное, основа риск-менеджмента. Смотря на то, сколько мы готовы средств со своего депозита подвергнуть риску, зависит и объем сделки, которую мы откроем. В учебниках по трейдингу советуют открывать сделки, риск на которые не будет превышать 10% от средств депозита. Оптимальным же будет содержание риска в размере 1-2%. Это значит, что при депозите в 1000 долларов, в случае срабатывания стоп-лосса наш убыток должен составить не более 10-20 долларов.

УСТАНОВКА СТОП ЛОСС

Гарант сохранения вашего депозита от маржин колла (margin call). Многие трейдеры не рекомендуют торговать, используя уровень ограничения убытков. Аргументируют они это тем, что институциональные трейдеры, большие игроки якобы охотятся за теми уровнями, где находится основная масса стопов, и выбивая их, начинают идти в нужную нам сторону. Но зная, это можно поставить уровень немного дальше обычного, с запасом и в таком случае пойди в сделке с институционалами. Еще одним преимуществом использования стоп лосса для риск менеджмента является тот факт, что в периоды всплеска волатильности, во время выхода новостей, закрытия крупной позиции, различных происшествий, уровень ограничения убытков позволит вам потерять лишь часть от вашего депозита, хотя вы могли потерять гораздо больше. Именно уровень стоп лосс помогает в риск менеджменте выставить лимит потенциальных потерь, что является основой для нормы риска в вашей стратегии форекс.

РАСЧЁТ ОПТИМАЛЬНОГО ЛОТА

Еще одной составляющей риск менеджмента на рынке форекс будет правильный расчет лота. Это значит, чтобы контролировать риски нужно определить, какой объем сделки оптимален при данном риске и при текущем объеме депозита.

В конце еще раз хотелось бы отметить, что не столь важны знания принципов и правил применения риск-менеджмента, сколько необходимо неукоснительно их соблюдать.

С Вами был и остается Алексей Torden, всем стабильных профитов и до новых встреч.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал