Риски

Ну вот кто сказал что торговать без стопов нельзя???

- 07 ноября 2017, 12:27

- |

Сейчас рынок благодаря роботам, алгоритмам, различной математике изменился. Все больше и больше на графике вы не увидите ничего кроме белого шума! Применить к шуму линии поддержки также глупо. Любое ваше преимущество будет просчитано и применено против вас. Любая ваша поддержка будет отработана так как вам и не снилось!

Ждете нефть и поддержку на 70??? Так если захотят её легко пройдут например до 75 а потом сразу могут упасть до 40 или 30 (левый пример).

Попытаться высчитать уровень глупое занятие, и уж тем более ставить там стопы :-)))) Ха ха ха.

Форексники, некоторые это давно прощелкали. Валюты уже торгуются не по уровням поддержки а в канале который меняет свою амплитуду.

Тоже дойдет и до акций. Сядут роботы и вам хана. Акции будут колебаться в определенном диапазоне каждый раз вынося ваши стопы и съедая ваш депозит.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 29 )

Первое в мире промышленное ICO успешно запущено на Урале

- 30 октября 2017, 15:23

- |

www.oblgazeta.ru/economics/35669/

Почему люди не могут заработать деньги на бирже

- 30 октября 2017, 10:41

- |

В условиях капитализма население может приумножить свои сбережения двумя способами – построить свой бизнес или вложиться в чужой бизнес. Самый доступный способ вложиться в чужой бизнес для рядового гражданина – открыть счет у брокера и начать торговлю акциями на организованных площадках, биржах. Попробую в логическом порядке изложить пункты, которые не позволяют людям зарабатывать на бирже.

1) Невежество, мракобесие и нежелание учиться

Биржевая торговля это деятельность с очень низким порогом входа, особенно в России, что является и плюсом и минусом. Чтобы начать торговать непосвященному потребуется открыть счет у брокера и разобраться с выставлением заявок, 2-3 дня будет достаточно. Нейрохирург учится долгие годы, прежде чем начать делать операции на мозге. В биржевой торговле 99% новичков даже не задумывается об этом. Инстинктивно они чувствуют, что необходимо получить знания о новой для себя сфере деятельности. Они проходят обучающие курсы у профучастников или попадают в лапы околорыночников, продающих надежду, теряя свои первые деньги. Получив «знания» они со спокойной душой приступают к торговле, не подозревая, что так и остались в тех 99%.

( Читать дальше )

Геополитические риски могут вырасти

- 12 октября 2017, 07:57

- |

На этой неделе индекс ММВБ показывает боковую динамику – «быкам» пока не удалось закрепиться выше пятничного максимума 2103. На графике цен на нефть также наблюдается боковая динамика с поддержкой на уровне 55 долларов (Brent).

ОПЕК повысила прогноз по росту спроса на свою нефть в 2018 году и говорит, что соглашение о сокращении добычи способствует избавлению от избытков, рынок сжимается, а в следующем году может возникнуть дефицит нефти. В месячном отчете ОПЕК сообщается, что цены нефти могут найти поддержку зимой со стороны низких объемов запасов дистиллятов и ожиданий холодов, которые вызовут рост спроса на топливо. ОПЕК ожидает объемы мирового спроса на свою нефть на уровне 33,06 млн б/д в следующем году, что на 230 тысяч б/д выше по сравнению с предыдущим прогнозом. ОПЕК повышает прогноз уже в третий месяц подряд, начиная с июля. ОПЕК сообщила, что объемы нефтедобычи в странах картеля в сентябре составили, по данным вторичных источников, ниже прогнозируемых объемов спроса на 2018 год, хотя добыча и выросла примерно на 89 тысяч б/д до 32,75 млн б/д. По оценкам ОПЕК, запасы в развитых странах в августе понизились на 24,7 млн баррелей до 2,996 млрд баррелей, что на 171 млн баррелей выше пятилетнего среднего уровня. Цель ОПЕК и ее союзников – снизить объемы запасов до пятилетней средней. Сейчас ведутся переговоры по продлению действия соглашения об ограничении нефтедобычи.

( Читать дальше )

Коррекции по S&P500 и по рынкам не будет в ближайшие полгода

- 05 октября 2017, 23:25

- |

Коррекции по S&P500 и по рынкам не будет в ближайшие полгода — судя по всему будет обычное ралли нг, потом зимой подергают вверх вниз и к маю корректоз… Ну явно видно что погонят его на 2700 к бабке не ходи, на недельках даже дивергенций нет 2700 это минимум цель

Парни а теперь сами подумайте сможете вы открывать лонги в надежде получить 10-15-30 % и при этом иметь риск 50% потери от портфелей??? Сможете нуну… Шортить тоже нет особого смысла — если только кормить брокера это да… Что брать на рынке РФ??? Газон??? и сидеть 5 лет в диапазоне????))) 10 рублей???))) Сбер?? получить потенциально 15 — ну максимум 20 если повезет %% и плюс 5 % дивы??? Вот вопрос надо ли это — мне не надо, если при этом есть реальный риск получить ахиренный убыток — пусть там фонды западные с громкими именами его на хаях берут. Опять же при долларе 40, а глядя на график брента — сберу цена красная 130-140. Все эти идеи инвестдомов это ахиренный риск в перспективе 2-3 лет для частного инвестора — лучше уж депозит под 8 чем прибыль не факт что еще и прибыль. При том что сша будут расти рынок РФ могут укатать в пол — пример 2014. Да ММВБ похоже затащут на 2500 но опять же есть ли смысл вписываться из-за 15-20%% Вобщем решать вам самим, но вот нефакт что повторится 2009 год и все отрастет так быстро после падения. Да, фонды всякие там управляющие паи… уи и прочее у них нет выбора — они просто должны сидеть в бумагах, но деньги то у них по сути частные в основном))) а не собственные вот и думайте кто попадет под раздачу… П.С. посмотрите графики всяких УК и прочие, они все повторяют график индекса рублевого или валютного — как будто я сам не могу накупить бумаг и забить.уй на свой портфель

( Читать дальше )

Три квартала за быками, но в четвёртом они останутся без денег.

- 26 сентября 2017, 13:43

- |

На этой неделе заканчивается месяц, а вместе с ним и третий квартал, и финансовый год в США. В связи с этим, на рынках обычно наблюдается повышенная волатильность и порой не очень логичные движения в разных активах. Управляющие крупных фондов обычно стараются зарисовать квартальные отчёты, поэтому всем интересно удержать наиболее растущие активы вблизи максимальных отметок.

Американские биржевые индексы накануне лишь немного отступили от своих исторических максимумов, флагманский индекс SP500 закрылся ниже отметки 2500 пунктов, но до конца недели не стоит ждать сильных распродаж, несмотря на растущие риски геополитики. Волатильность и нервозность на американских площадках уже заметно растёт, особенно это наблюдается в высокотехнологическом индексе NASDAQ, где большинство компаний торгуются просто с заоблачными мультипликаторами. В понедельник этот индекс падал почти на 1.5%, а такие компании, как Facebook и Netflix, закрылись накануне с потерями в 4.7%. Такие гиганты, как Apple и Amazon снизились вчера не столь сильно, однако в акциях этих эмитентов идут продажи уже вторую неделю, а технический срез очень похож на глобальный разворот.

( Читать дальше )

Есть ли жизнь на Марсе? Есть ли стабильность на форекс?

- 22 сентября 2017, 16:30

- |

Товарищи, всех вас интересует вопрос: "Есть ли жизнь на Марсе?" Прошу всех взглянуть на небо! Снизу звездочки кажутся маленькие-маленькие. Но стоит только нам взять телескоп, и посмотреть вооруженным глазом, как мы уже видим две звездочки, три звездочки, четыре звездочки… Лучше всего, конечно, пять звездочек.

К чему речь веду?

А дело в том, что с 21.09.2017 МАРС (планета активности) вошел по моему индивидуальному гороскопу в сектор 10 дома — карьера, планы, стратегии. Лингвистический синтез = боевая решительность, риск по системе. И такое природное, ударное явление — у каждого человека в определенные периоды.

Помню, аналогично держал стабильный подъем по фортсу.

А сегодня желаю предоставить публичное подтверждение доброты моего Марса. Или раз_чудесная история (притча), как с 2 баксов

( Читать дальше )

Что такое трейдинг?

- 16 сентября 2017, 22:59

- |

Это не что иное как постоянно угадывать развитие событий в будущем. Если бы только приходилось угадывать направление, то вероятность угадывания было бы 1/2, но при торговле надо знать как направление, так и значение при котором нужно фиксировать прибыль и значение, при котором фиксируется убыток. Таким образом нужно угадывать несколько параметром, так что статистика не на стороне трейдера. Так как будущее никому не дано знать, то шансы быть в плюсе призрачны. Тем более, что придется платить комиссию брокеру. Если хочется зарабатывать, то наиболее приемлемым способом является депозит в банке.

Финансовый подход в решение жизненных дилемм.

- 06 сентября 2017, 06:47

- |

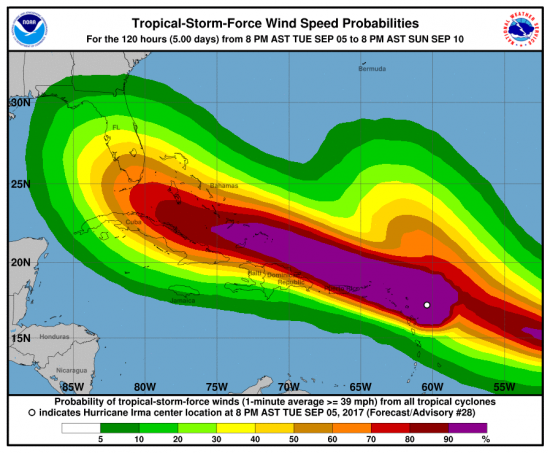

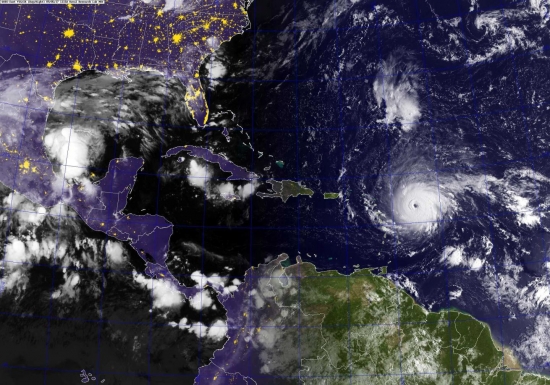

Так вышло, что это лето я провожу недалеко от Майами. И вот недавно к нам в гости собралась «грозная девушка» Ирма.

Я наблюдаю за ним уже неделю и сразу же узнал, как только ураган уже разогнался до высшей, 5й категории.

Более того, он стал настолько большим, что его видно из космоса и он дает сигналы на сейсмодатчики, как миниземлетрясение..

( Читать дальше )

Мой "первый шорт"

- 25 августа 2017, 15:53

- |

Алроса — тут вышла новость на днях, которая лично мне объяснила странное снижение акций компании последний месяц. Реформа алмазного рынка!

основные тезисы:

"Минфин предлагает выделить на российский рынок минимум 10% добываемых алмазов и обязать обрабатывать их внутри страны. "

"Для проведения реформы придётся менять сбытовую политику АЛРОСА.

Подробно на сайте Дальний Восток:

dv.land/news/13114"

Возможно, я делаю не верные выводы, но я брал Алросу как экспортёра. Если же, в долгосрочной перспективе, её переориентируют на внутренний рынок огранщиков — это создаёт риски снижения выручки в валюте.

Вообщем, пришлось убрать сегодня Алроса из портфеля и даже открыл шорт, скрипя сердцем.

Буду рад мнениям, обсудим.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал