Роснефть

Правительство рассматривает возможность введения запрета на экспорт бензина после остановки одной из установок на НПЗ Лукойла — источники Интерфакса

- 15 января 2024, 19:34

- |

www.interfax.ru/business/940314

- комментировать

- ★1

- Комментарии ( 0 )

Bloomberg рассказал, когда закончатся деньги в ФНБ

- 15 января 2024, 11:23

- |

Средств Фонда национального благосостояния (ФНБ), который помог России смягчить негативные последствия санкций, хватит еще на один-два года, если экспортная цена российской нефти опустится ниже $50 за баррель. Как только ФНБ будет потрачен, возможности российского бюджета существенно сократятся. Эти оценки сходны с результатами нашего анализа годичной давности.

В декабре 2023 года Россия продавала нефть в среднем по $66 за баррель*, и это обеспечило относительно стабильную, хотя и не слишком позитивную бюджетную ситуацию. России нужна нефть как минимум по $73 за баррель (речь идет об экспортной цене — прим. ProFinance.ru), чтобы предотвратить дальнейшее сокращение ликвидных активов ФНБ, объем которых по состоянию на конец декабря 2023 года составлял около $50 млрд.

Если цены на нефть продолжат игнорировать геополитические риски и опустят ниже $60 за баррель, то правительству РФ придется выбирать между сокращением расходов вне оборонной отрасли, повышением налогов, продажей долей в госкомпаниях и ускорением инфляции. Всех этих решений власти хотели бы избежать.

( Читать дальше )

Очередная жертва санкций - ЛУКОЙЛ!

- 15 января 2024, 10:06

- |

Сегодня прочитал новость — «На Нижегородском НПЗ (принадлежит ЛУКОЙЛУ), одном из крупнейших в РФ, из-за аварииполностью остановил одну из двух установок каталитического крекинга, ключевых для производства бензина»!

Всего на Нижегородском НПЗ две установки каталитического крекинга, введенные соответственно в 2010 и 2015 годах. Сейчас выведена из строя более старая установка.

( Читать дальше )

Импорт нефти в Китай в 2023г: 11,28 млн барр/сутки (+11% г/г) - достиг рекорда на фоне восстановления спроса на топливо

- 13 января 2024, 17:51

- |

• Импорт нефти в 2023 году составил 11,28 млн б/с, +11% к прошлому году;

• Импорт природного газа в 2023 году стал вторым по величине за всю историю наблюдений, а в декабре достиг рекордного уровня;

• Экспорт нефтепродуктов в 2023 году +16,7% к прошлому году.

12 янв (Рейтер) — Годовой импорт сырой нефти в Китай достиг исторического максимума в 2023 году, показали таможенные данные в пятницу, поскольку спрос на топливо восстановился после спада, вызванного пандемией, несмотря на экономические препятствия.

Китай импортировал на 11% больше сырой нефти в прошлом году по сравнению с 2022 годом и составил 563,99 млн метрических тонн, что эквивалентно 11,28 млн баррелей в сутки (б/с), по сравнению с предыдущим рекордом в 10,81 млн баррелей в сутки в 2020 году, показали данные Главного таможенного управления.

Импорт в декабре составил 48,36 млн тонн, или 11,39 млн баррелей в сутки, по сравнению с 10,33 млн баррелей в сутки в ноябре.

Объем внутренних пассажирских перевозок неуклонно рос в течение 2023 года после резкого выхода страны из пандемических ограничений в ноябре 2022 года.

( Читать дальше )

Дивгэпы кусают Роснефть и Магнит!

- 12 января 2024, 19:07

- |

Роснефть

Роснефть выплатила рекордные дивиденды за первое полугодие 2023 года — 30,77 руб. на акцию, что составляет 5,1% дивидендной доходности. Улучшение финансовых результатов и высокие цены на нефть привели к росту дивидендов. Обращение с выплатами сместилось с осени на начало следующего года.

Магнит

Магнит выплатил дивиденды по итогам 2022 года после двухлетнего перерыва. Размер выплат составил 412,13 руб. на акцию, что составляет 5,6% дивидендной доходности. Возобновление выплат стало неожиданностью для рынка и привело к росту цены на акции.

Как закроются «дивгэпы»?

Статистика показывает, что обычно пустота на графике акций Магнита или Роснефти сохраняется в течение 2-2,5 месяцев. Однако, стоит помнить о текущей ситуации и особенностях каждой компании.

Так что же нас ждет в будущем?

У Магнита позитивный прогноз, компания возвращает статус дивидендного плательщика и закончила выкуп акций у нерезидентов. У Роснефти нейтральный прогноз, компания придерживается дивидендной политики и ожидается улучшение финансовых результатов.

( Читать дальше )

Дивиденды сталеваров, рост нефти и высокие обороты - Альфа-Банк

- 12 января 2024, 15:58

- |

Северсталь может вернуться к выплате дивидендов. Это позитивно для акций всего сектора черной металлургии — они должны выглядеть лучше рынка.

( Читать дальше )

Хуситы заявили, что все интересы США и Британии в конфликте теперь являются законными целями

- 12 января 2024, 13:48

- |

Объем торговли между Китаем и Россией в 2023 году достиг рекордного уровня в 240 миллиардов долларов — Thomson Reuters

- 12 января 2024, 12:22

- |

Китай, один из крупнейших в мире потребителей нефти, стал основным экономическим спасательным кругом для экспортера энергоносителей России, в настоящее время находящейся под западными санкциями. Москва также увеличила закупки китайских товаров — от автомобилей до смартфонов, поскольку европейские и американские бренды покинули российский рынок.

Согласно данным Главного таможенного управления Китая, товарооборот между Китаем и Россией, деноминированный в долларах, в 2023 году достиг 240,1 миллиарда долларов, увеличившись на 26,3% по сравнению с предыдущим годом.

Китайские поставки в Россию подскочили на 46,9% в 2023 году по сравнению с предыдущим годом и выросли на 64,2% по сравнению с 2021 годом, до российско-украинского конфликта, показали таможенные данные.

Импорт из России вырос на 13% в прошлом году по сравнению с 2022 годом.

Половина российского экспорта нефти и нефтепродуктов в 2023 году будет поставлена в Китай, сообщили российские государственные информационные агентства со ссылкой на заявление вице-премьера России Александра Новака в конце декабря.

( Читать дальше )

Нефтянка против IT

- 12 января 2024, 09:45

- |

Сравним привлекательность двух отраслей народного хозяйства России для портфельного инвестора. Сразу выделим, что мы НЕ анализируем: стратегическое значение отраслей для страны в целом (макроэкономика интересует правительство и диванных аналитиков, сейчас другая тема), перспективы трудоустройства и зарплат в компаниях данных отраслей, перспективы создания и развития бизнес-проектов в этих сферах. Таким образом, здесь не будет ответов на вопросы макроэкономистов, потенциальных наемных работников и бизнесменов.

Цель анализа — помочь простому человеку выбрать, куда выгодно и безопасно вложить свои накопления. Итак, начнем с явных лидеров.

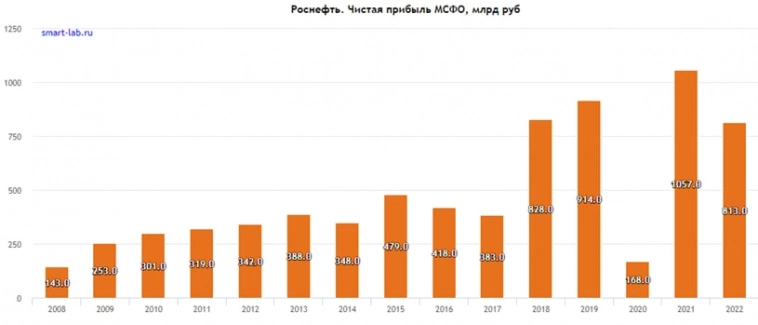

Роснефть в год добывает 200 млн тонн нефти и 75 млрд кубометров газа. 40% российской нефтедобычи. По итогам 2022 года выручка 9 трлн руб, чистая прибыль 813 млрд руб, дивиденды 406 млрд руб.

Ожидаемая прибыль 2023 года – 1,3 трлн руб. Ожидаемый годовой дивиденд – 61 рубль на акцию. Цена акций Роснефти на 20.11.2023 г. – 583 руб, капитализация — 6,18 трлн руб.

( Читать дальше )

Дисконт в цене Urals растет, - это ограничивает потенциал роста акций нефтяников - Альфа-Банк

- 11 января 2024, 21:01

- |

Что происходит с ценой Urals

По итогам декабря средняя цена Urals сложилась на уровне $64,2 за баррель, что на $13,7 ниже бенчмарка North Sea Dated — расчетного значения цены Brent на спот-рынке. Дисконт расширяется второй месяц подряд на фоне усилий стран G7 по повышению эффективности механизма потолка цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал