Российский рынок акций

Как мировые торговые войны влияют на российский рынок: падение фондовых индексов, снижение цен на нефть и перспективы ключевой ставки – Ведомости

- 16 апреля 2025, 09:00

- |

Влияние торговых войн на российский фондовый рынок

Мировая торговая война, в первую очередь затронувшая отношения между США и Китаем, вызвала волну распродаж на мировых рынках. В России последствия были ощутимы особенно сильно. С 19 марта по 7 апреля индекс Мосбиржи снижался на 16,2%, что стало историческим рекордом. Это происходило на фоне падения фондовых индексов в США, Европе и Азии, где основные индикаторы потеряли от 4 до 7%.

Основными факторами, которые привели к такому падению, стали ожидания рецессии, связанной с торговыми пошлинами, а также падение цен на нефть. Участники рынков начали оценивать риски, связанные с будущим спросом на сырьевые товары, и это неминуемо отразилось на котировках российских акций.

Снижение цен на нефть и его последствия для России

Снижение мировых цен на нефть стало еще одним фактором, который повлиял на российский рынок. В апреле стоимость нефти Brent опустилась ниже $59 за баррель, а российская нефть Urals упала до $47,54 — минимального уровня с 2023 года. Это связано как с последствиями торговых пошлин, так и с решением ОПЕК+ увеличить добычу нефти, что дополнительно давит на цены.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Индекс Мосбиржи опустился ниже 2 700 пунктов впервые с 25 декабря 2024 года

- 07 апреля 2025, 08:02

- |

Индекс Московской биржи с дополнительным кодом (IMOEX2) на утренней торговой сессии опустился ниже 2 700 пунктов впервые с 25 декабря 2024 года, свидетельствуют данные торговой площадки.

По данным на 07:33 мск, индекс Мосбиржи снижался на 3%, до 2 698,63 пункта.

К 07:38 мск индекс Мосбиржи замедлил снижение и находился на отметке 2 669,3 пункта (-3,03%).

Источник: tass.ru/ekonomika/23613789

ДИВИДЕНДЫ апреля: когда и от кого ждать выплат

- 04 апреля 2025, 09:18

- |

Наконец-то начинает разгоняться дивидендный сезон! В феврале-марте по части дивов был почти полный голяк, и приходилось перебиваться только купонами с облигаций. Зато вместе с разгаром весны, на российский рынок возвращается дивидендная повестка. А вместе с ней — мои традиционные дивидендные обзоры.

💰В апреле целый ряд российских компаний (крупных и не очень) закроют реестр и выплатят дивиденды своим акционерам. Собрал все ключевые апрельские дивы в одном посте — давайте заглянем в свои портфели и проверим, от кого ждать приятного звона монет в самые ближайшие недели.

Чтобы не пропустить самое интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💰Кто заплатит дивиденды в апреле

Расположил компании по дате отсечки. Дивдоходность приведена на момент 1 апреля. Также указал даты, до которых (включительно) нужно купить акции, чтобы получить объявленные дивы.

👇Напомню про другие дивидендные подборки:

● ТОП-10 дивидендных акций на 2025 от Газпромбанка

( Читать дальше )

Дисконт на российские активы в 2025 году, торгующиеся на бирже, вырос до 75% по сравнению с развивающимися странами – оценка Мосбиржи – РБК

- 19 марта 2025, 09:19

- |

К 2025 году дисконт на российские активы, торгующиеся на бирже, вырос до 75% по сравнению с развивающимися странами. В 2021 году этот показатель составлял 40%. Это означает, что российские компании стоят в четыре раза дешевле аналогичных компаний из Китая, Бразилии и других развивающихся стран.

Основной причиной такого дисконта являются геополитические факторы, включая санкции и высокие ставки. Также важным фактором является валютный риск, поскольку рубль значительно обесценился за последние годы. Ликвидность активов также снизилась после блокировки иностранных инвесторов в 2022 году.

Однако дисконт не одинаков для всех активов. Некоторые сектора, например энергетика и транспорт, имеют еще более высокие показатели. В то время как компании с иностранным участием, такие как «Магнит», имеют меньший дисконт.

Несмотря на снижение дисконта на фоне улучшения геополитической ситуации, эксперты не ожидают возвращения к уровням 2021 года. Даже если санкции будут частично сняты, и ставка ЦБ снизится, полностью восстановить рынок до уровня 40% будет сложно.

( Читать дальше )

Российские акции – расти нельзя падать. Пробуем ставить запятую…

- 12 марта 2025, 23:56

- |

( Читать дальше )

МосБиржа растёт на новостях.

- 17 февраля 2025, 13:45

- |

На утро понедельника у нас позитивный внешний фон. Индекс МосБиржи продолжает свой рост.

На этой неделе в Саудовской Аравии планировались двухсторонние переговоры между Россией и США.

Но сегодня Дональд Трамп заявил, что там будет и Украина.

Такие новостные вбросы очень благоприятны для Российского рынка акций. Но нужно помнить, что любые негативные новости из данной серии могут спровоцировать серьёзный откат по индексу Московской биржи.

Источник https://t.me/BirgewoySpekulant/2822

📈 Разговор Путина и Трампа повысил капитализацию рынка РФ на ₽0,5 трлн. Суммарно объем торгов акциями 12 февраля превысил ₽328 млрд — рекордный результат с начала СВО – Ъ

- 13 февраля 2025, 09:45

- |

На утренних торгах Московской биржи сегодня, 13 февраля, инвесторы продолжали отыгрывать разговор Владимира Путина и Дональда Трампа, состоявшийся накануне вечером. Уже при открытии торговой сессии индекс MOEX показал результат в 3220 пунктов. А после 8:10 обновил максимум с мая 2024 года, достигнув отметки 3289,64 пункта, на 2,8% выше закрытия вечерней сессии предыдущего дня. К 9:00 индекс скорректировался до 3255 пунктов. В первые два часа биржевых торгов их объем превысил 41 млрд руб.

Капитализация российского рынка по индексу MOEX к 9:00 достигла 7,05 трлн руб., прибавив 0,5 трлн руб. с закрытия основной сессии в среду. С учетом укрепления рубля это составило более $5,4 млрд. На внебиржевом рынке рубль уверенно укрепил позиции. По данным МФД, курс доллара достигал отметки 92,6 руб./$, тогда как в ночные часы торговался в районе 94 руб./$. Котировки наиболее ликвидных акций — Сбербанка, «Газпрома», ЛУКОЙЛа, «Т-Технологий», «Роснефти» — обновили максимумы с мая—июля прошлого года.

( Читать дальше )

Медведи могут потянуть индекс ММВБ вниз.

- 10 января 2025, 10:49

- |

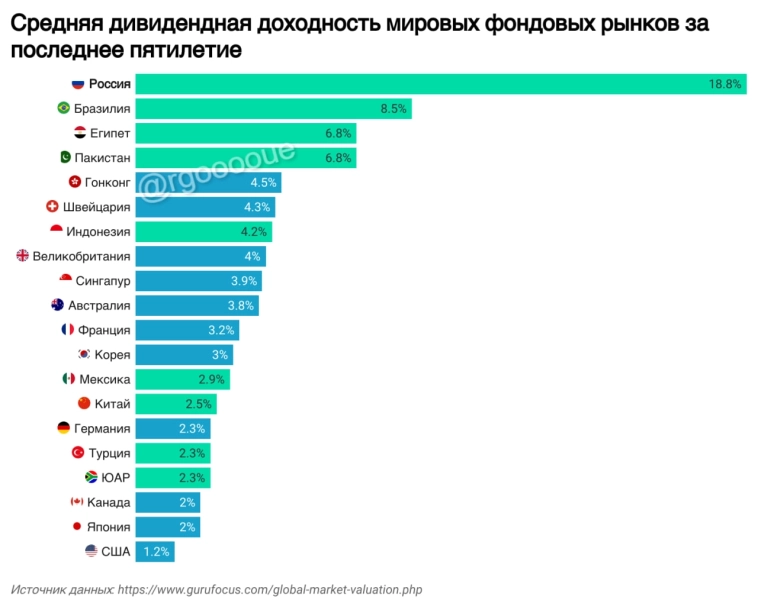

Инфографика: Дивдоходность на мировых рынках 🛍

- 09 января 2025, 16:45

- |

Дивдоходность на развивающихся рынках типично выше, чем на развитых, за счёт более высоких темпов роста ВВП и широкого потенциала отраслевой и географической экспансии ↗️

Среди мировых рынков российский рынок давно считается самым «жирным» на дивиденды 🪙

В американской практике дивиденды всё меньше рассматриваются как источник прироста капитала акционеров — вместо них компании прибегают к обратному выкупу акций у держателей (зачастую с премией к рынку), что даёт бумагам мощный стимул к росту 🐂

ДИВИДЕНДЫ января: когда и от кого ждать выплат

- 03 января 2025, 11:36

- |

🎄На российском рынке продолжается зимний дивидендный сезон — компании объявляют и выплачивают промежуточные дивы по итогам первых нескольких месяцев 2024.

💰В январе целый ряд российских компаний (крупных и не очень) закроют реестр и выплатят дивиденды своим акционерам. Собрал все ключевые январские дивы в одном посте — давайте заглянем в свои портфели и проверим, от кого ждать приятного звона монет в самые ближайшие недели.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰Кто заплатит дивиденды в январе

Расположил компании по дате отсечки. Дивдоходность приведена на момент 30 декабря. Также указал даты, до которых (включительно) нужно купить акции, чтобы получить объявленные дивы.

👇Напомню про другие дивидендные подборки:

● ТОП-9 дивидендных акций РФ от Сбера

● ТОП-4 дивидендных акций от Альфы плюс одна от меня

💎TATN TATNP Татнефть

● Дивы на акцию: 17,39 ₽

● Дивдоходность: 2,67%

● Купить до: 6 января

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал