Российский рынок

На русском рынке всегда непредсказуемо. Почему мой выбор NYSE, NASDAQ.

- 26 сентября 2017, 13:36

- |

Предсказуемость цен на акции относительна. Например, чем короче период, тем больше угадывающей составляющей (или удачи) в сделке.

Но не всегда даже долгосрочный горизонт становится предсказуем. И прежде всего это зависит от окружающей среды, или точнее страны.

Русский рынок вряд ли можно назвать предсказуемым даже на длинной дистанции. Не буду здесь расписывать причины, почему российский система регулирования бизнесов мало имеет общего с реальным рынком, но лично для меня имеется большое количество причин считать вложения здесь бесперспективными, отчеты компаний непрозрачными и правдивыми. Да, возможно непатриотично, но терять деньги ради поддержки отечественного (читай запихнуть деньги в черную дыру) совсем не хочется.

С другой стороны, в такой мутной воде более вольготно чувствуют себя спекулянты и интрадейщики. А с психологией спекулянта достаточно тяжело понять, что действительно есть рынки где существует предсказуемость, пусть даже и на долгий период. Поэтому свое восприятие они проецируют на такие акции, о которых я уже писал здесь и считают это случайностью. На самом же деле — это вовсе не случайно.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 17 )

Аэрофлот - цели достигнуты.

- 01 сентября 2017, 10:38

- |

https://smart-lab.ru/blog/417611.php

дошли до 190.

Сейчас наблюдаем небольшую коррекцию. А что дальше?

Дальше 150 с проторговочкой на уровне 170.

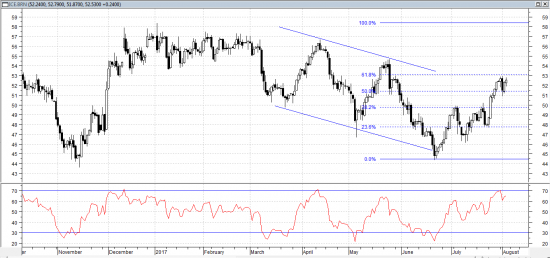

Перспективы нефти

- 03 августа 2017, 17:59

- |

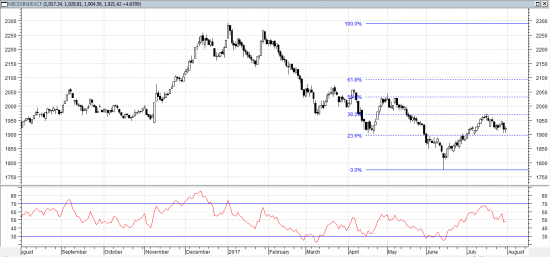

Перспективы индекса ММВБ

- 31 июля 2017, 18:00

- |

Почему у нас ЗАСТОЙ на рынке?

- 30 мая 2017, 17:04

- |

Хотел бы обратить ваше внимание на главную причину, почему у нас на рынке такое БОЛОТО! Это конец сырьевого суперцикла, который по хорошему счету завершился в 2008 году, когда всё сырье упало в цене в 3-4 раза. Потом был восстановительный рост после сильного падения, и в 2011 году началось опять падение цен на промышленные товары. Да, нефть начала падать позже, в 2014 году. НО! Посмотрите, когда индекс РТС установил свой максимум после падения 2008 года? В апреле 2011 года на уровне 2134 пункта был посткризисный максимум. И несмотря на то, что нефть была еще 3 года выше 100$, Ртс около 2000 мы уже больше не видели. Еще никакой конфронтации с западом не было, а наш рынок уже был неинтересен международным инвесторам. Сырьевые активы перестали пользоваться таким же спросом как раньше.

Давайте просто вспомним, какие были объемы торгов по нашим основным инструментам тогда и сейчас. Я приведу примерные данные, которые у меня отложились в голове. По РИ в среднем около 2 млн контрактов проходило в день, по Газпрому около 80 млн акций, по Лукойлу около 2.5-3 млн акций. К нашему рынку был виден интерес. А какие обороты имеем сейчас? По РИ в среднем около 600 тыс контрактов оборот за день, по газпрому примерно 20-25 млн акций и по Лукойлу окло 500 тыс акций в день. Торговые обороты упали в 3 РАЗА! Нет интереса к нашему фондовому рынку. Деньги в том количестве больше не приходят на наш рынок. Поэтому мы и наблюдаем такое БОЛОТО! В прошлом посте http://smart-lab.ru/blog/401102.php выложил видео, как выглядит наш рынок сейчас. Но этот пост почему-то убрали с главной, хотя он был абсолютно корректный.

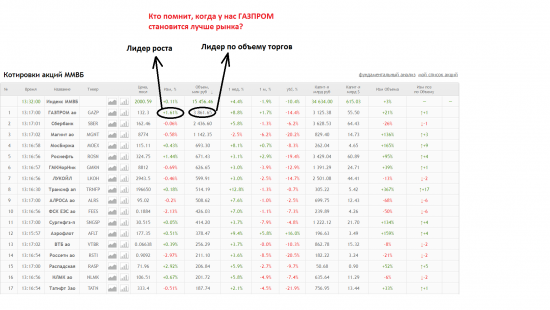

Старая ПРИМЕТА! Сработает?

- 26 апреля 2017, 13:25

- |

P.S. другой вопрос в том, что рост Газпрома действительно может завершить рост индекса ММВБ за последние 3 года. Но далеко не факт, что рост газика будет всего несколько дней. Фокус явно на него сместился со сбера.

Короче Заморочился тут...

- 12 апреля 2017, 22:17

- |

Где Деньги???

- 12 апреля 2017, 11:19

- |

Все затаились

- 06 апреля 2017, 16:38

- |

Покупать вроде как страшно, лить никто не решается. Так и ходим до 2055 да немного обратно.

По некоторым акциям проходят крупные покупки, которые спотыкаются об не менее крупных продавцом с айсбергами.

Куда дальше то пойдем?

Объем суверенных фондов продолжает снижается под воздействием курсовой переоценки.

- 04 апреля 2017, 14:11

- |

Объем Резервного фонда на 01.04.2017 составил 912,95 млрд руб. (16,19 млрд долл. США), объем Фонда национального благосостояния — 4134,27 млрд руб. (73,33 млрд долл. США).

На данный момент объхем суверенных фондов составляет менее 25% золотовалютных резервов страны, менее 6% ВВП (в скользящем выражении за 12 месяцев).

Сокращение рублевого объема суверенных фондов в начале 2017 года происходит исключительно под воздействием курсовой переоценки (укрепления рубля), поскольку средства фондов не использовались для финансирования дефицита бюджета или инвестирования внутри российской экономики.

Операции Минфина России по покупке валюте для пополнения суверенных фондов в размере дополнительных нефтегазовых доходов (за февраль-март объем интервенций составил 183,6 млрд руб.) не смогли компенсировать эффект от укрепления рубля.

Согласно закону о бюджете, Минфин России планирует использовать более 1,8 трлн руб. средств суверенных фондов в 2017 году для финансирования дефицита бюджета, однако пока справляется благодаря размещениям ОФЗ и управлению остатками.

До завтрашнего дня Минфин России опубликует объем интервенций в апреле. По ожиданиям отдельных участников рынка он составит 73-75 млрд руб. (в марте — 70,5 млрд руб., в феврале — 113,1 млрд рублей).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал