Рынок США

Нейросеть выбрала лучшие акции

- 05 сентября 2023, 19:58

- |

DMTK, оптимальная цена для покупки — 2.15$. Цель — 2.2871$. Предсказанная вероятность роста 75.9%

NVAX, оптимальная цена для покупки — 9.0$. Цель — 9.7659$. Предсказанная вероятность роста 78.0%

TPIC, оптимальная цена для покупки — 5.15$. Цель — 5.596$. Предсказанная вероятность роста 79.2%

Результаты поста от 2023-08-08

DMTK, купили по 2.61$. Продали 5 сентября по 2.145$. Итоговый процент -17.82%

LPSN, купили по 4.04$. Продали 9 августа по 4.3715$. Итоговый процент +8.21%

ATRA, купили по 2.245$. Продали 5 сентября по 1.52$. Итоговый процент -32.29%

Итого: из 3 сигналов 1 оказались верными.

Что это такое? || Отчет

- комментировать

- Комментарии ( 0 )

Следуй за КРУПНЯКОМ

- 05 сентября 2023, 17:59

- |

Сначала я не знал кто ее покупает, поскольку аналитическая платформа мне выдала лишь всплески повторяющихся объемов по определенным ценовым диапазонам.

А это явный признак работы крупного участника рынка. Не долго думая и просчитав риски, я все же добавил позицию в портфель.

Теперь вы посмотрите как красиво и надежно можно работать вместе с крупным участником. При этом свой стоп я уже давно передвинул в безубыток.

Если хотите торговать как профи, то уходите из мелких таймреймов на крупные. Минимум входы от дневки. Анализ делайте на месячных и недельных графиках.

Вот вам еще информация по недавним сделкам крупных участников. Берите на заметку эти акции и проследите за ними.

( Читать дальше )

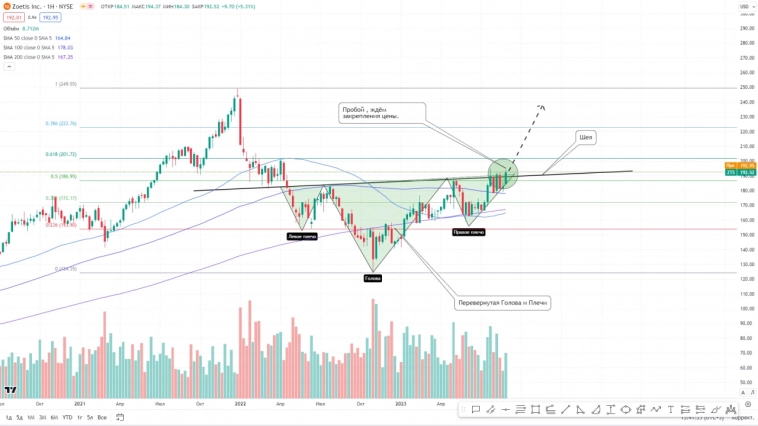

пГиП . Ожидаю рост🚀.

- 05 сентября 2023, 17:50

- |

#stock

#ZTS

На таймфрейме 1Н(недельный) сформировался паттерн Перевёрнутые Голова и Плечи, в данный момент мы видим пробой Шеи, а так же пробой Уровня 0.5 по Фибоначчи + МА 50,100,200 ниже тренда. Я открою лонг если цена закрепится выше Шеи. У нас будет много аргументов для открытия лонга👍

Мой канал в телеграм: t.me/+9girTCmFI0oxZDZi

Стоит ли инвестировать в Gupshup

- 05 сентября 2023, 16:58

- |

У клиентов «Финама» есть возможность принять участие в pre-IPO индийской технологической компании Gupshup. Ключевой продукт компании — API для звонков и отправки программируемых СМС, IP-сообщений и push-уведомлений.

Однако участвовать в pre-IPO Gupshup? Какие факторы роста у компании? Какова потенциальная доходность вложений?

На этот и другие вопросы в рамках специально организованного вебинара ответят замруководителя отдела инвестиционного консультирования «Финама» Иван Дубинин и инвестиционный менеджер фонда Finsight Ventures Константин Дейкало.

На вебинаре вы узнаете:

- почему Gupshup стал одним из лидеров рынка коммуникаций;

- какие продукты выпускает компания;

- как услуги Gupshup помогают увеличивать прибыль их пользователям;

- и самое главное, благодаря каким факторам компания сможет вырасти в ближайшие годы.

Как заработать сегодня? DAX, S@P 500, NASDAQ. Анализ рынка 05.09.2023

- 05 сентября 2023, 15:48

- |

Активность крупняков по данным акциям

- 05 сентября 2023, 13:18

- |

🚀Акции Airbnb и Blackstone Group показали сильный рост на предрыночных торгах после новостей об их потенциальном включении в расчет индекса S&P 500. Это должно привлечь дополнительный интерес со стороны инвесторов и принести приток средств в эти бумаги.

🔭Аналитики Goldman Sachs повысили рейтинг акций Keysight Technologies до «Покупать», ожидая улучшения финансовых показателей компании. Целевая цена поднята до $200, что предполагает потенциал роста свыше 20% от текущих уровней.

📈Эксперты Barclays высказали оптимистичный прогноз для Oracle на фоне устойчивого спроса на облачные решения компании. Целевая цена повышена до $82, и акции продолжат расти.

🔷Аналитики ожидают восстановления спроса и цен на хлор в 2023 году, что будет поддерживать рост выручки и прибыли Olin Corporation. Целевая цена KeyBanc для акций — $70.

📈Повышение рейтинга акций Corteva аналитиками UBS связано с ожиданием сильных финансовых результатов на фоне растущего спроса на сельхозпродукцию. Целевая цена $68.

( Читать дальше )

Госдолг США вызывает все больше опасений

- 05 сентября 2023, 12:56

- |

Из статьи «Фискальное доминирование и возврат к нулевым ставкам по банковским резервам»:

• Перспектива перехода монетарных властей США к фискальному доминированию — системе, в которой риск неспособности правительства исполнять свои обязательства становится более значимым, чем разгон инфляции, — перестала быть надуманной.

• Чисто арифметически тенденции роста государственного долга и дефицита бюджета США таковы, что в конечном итоге приведут к возмутительно высокому соотношению госдолга и ВВП.

• В какой-то момент накопление обязательств бюджета и рост его дефицита могут начать «доминировать» над задачей ФРС удерживать инфляцию.

источник: vedomosti.ru, headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

👉 Главные новости из мира иностранных ценных бумаг на 05.09.2023

- 05 сентября 2023, 07:36

- |

1. Британский производитель чипов Arm $ARM может быть оценен в 50 — 70$ млрд в рамках IPO которое может состояться 13 сентября. Торги акциями начнутся 14 сентября.

2. LSE Group $LSEG разрабатывает планы развития бизнеса цифровых активов.

3. Volkswagen $VOW3@DE ведет переговоры с индийской Mahindra & Mahindra об использовании его открытой платформы MEB для производства электрокаров.

4. Tesla $TSLA скоро приступит к строительству еще одного завода в КНР.

5. Baidu $BIDU скоро объявит об общих обновлениях крупномасштабной платформы моделей ИИ корпоративного уровня под названием Qianfan.

6. Британский производитель чипов Arm $ARM на этой неделе начинает roadshow перед IPO.

7. Petrobras $PBR больше не стремится продавать активы E&P.

8. Barclays $BARC рассматривает возможность продажи доли в британском платежном подразделении.

9. Tesla $TSLA лидирует в гонке за получение федеральных денег для зарядных сетей.

10. Китайский BYD $BYD планирует объявить о выборе местоположения для своего завода в Европе к концу года.

( Читать дальше )

Окончательный анализ компании. (Для квал. инвестора) ZUMIEZ INC. (NASDAQ:ZUMZ). Часть 2.

- 05 сентября 2023, 05:10

- |

И так, продолжаем… Эта часть будет состоять в основном из цифр, графиков и расчетов.

Взглянем на выручку, для начала, в сравнении с запасами. Эта картинка нужна в подтверждение тезиса об отличном управлении запасами.

За 10 лет компании удалось увеличить выручку примерно на 50% (с 0,6 млрд $ до 0,9 млрд $). Рост выручки произошел за счет роста количества торговых площадей на те же 50% (с 501 магазина в 2013 г. до 758 магазина в 2023 г.)

Идентичная динамика роста выручки и запасов говорит нам о том, что бизнес растет за счет новых площадей, и работают они не хуже предыдущих, что является плюсом и отлично характеризует бизнес и руководство. В последние же 5 лет (без учета пиковых значений 22-23 годов) рост выручки оставался скромным — менее 1% в год. Столь же скромным был и рост числа магазинов ( с 700 в 2018 г. до 758 в 2023 г.).

Можно, с некоторой долей вероятности предположить, что динамика и в будущем останется прежней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал