СЕГЕЖА

🌲Сегежа. Борьба за жизнь продолжается

- 16 апреля 2025, 22:19

- |

Все чаще мы стали слышать как новые руки помощи тянутся в сторону Сегежи. В конце 2023 года АФК Система давала деньги в форме займа на погашение по облигациями. И в 2025 нашли новый способ помощи.

Долг в около 150 млрд рублей решили схематично реструктуризировать, а также есть возможность поучаствовать банкам в капитале компании. Данная схема согласована с ЦБ, как заявил глава Минпромторга РФ Антон Алиханов.

➕Что это значит для компании? Гашение по долгу могут передвинуть на более поздний срок, а в капитал Сегежи могут войти главные кредиторы компании. Тот же Сбер или ВТБ.

Вполне логичный шаг от ЦБ на спасение компании. Говорит ли это о создании интереса со стороны инвестирования в Сегежу? Конечно же нет. Глобально, компания продолжает испытывать трудности в бизнесе.

Снижение цен на продукцию и давление уже от высокого долга, не дает возможности компании хотя бы покрывать свои обязательства. Возможно как раз таки перенос выплат долга в будущем сыграет свою роль и в это время цены на продукцию вырастут, но и это большой вопрос.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сегежа: спасут ли банки лесного гиганта от краха? 🌲💸

- 15 апреля 2025, 17:01

- |

Вчерашние новости про Сегежу звучат обнадеживающе: долговой кризис якобы решен, подключилось правительство, сам Путин провел совещание по лесной отрасли. Но так ли радужна картина на самом деле? Давайте копнем глубже.

Компания вышла на IPO в 2021 году под соусом «супер-роста», хотя по сути была обычной деревообрабатывающей фирмой. Уже тогда были красные флаги: материнская АФК Система активно выкачивала деньги через дивиденды и беспроцентные займы, а новые производства строились без четкого понимания их будущей рентабельности.

Все стало совсем плохо после 2022 года: санкции + конец сырьевого суперцикла = потеря премиальных европейских рынков. Компания оказалась в идеальном шторме: цены на продукцию рухнули, а логистика удорожалась. Результат — операционные убытки (4,3 млрд в 2023, 3,5 млрд за 9 мес. 2024) и долговая яма в 163,5 млрд при выручке всего 100,7 млрд.

Теперь о «спасении»: банки (в основном ВТБ) согласились на реструктуризацию через конвертацию долга в акции. Это значит, что кредиторы станут совладельцами компании. Хорошая новость для работников (заводы продолжат работу), но для акционеров — сомнительное «спасение». Ведь даже после реструктуризации компания остается убыточной, а ее продукция не становится более конкурентоспособной.

( Читать дальше )

Вечерний обзор рынков 📈

- 11 апреля 2025, 19:00

- |

Курсы валют ЦБ на выходные:

💵 USD — ↘️ 84,0040

💶 EUR — ↗️ 96,2163

💴 CNY — ↘️ 11,4471

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 2,37%, составив 2 829,92 пункта.

▫️ Положительное сальдо счета текущих операций платежного баланса России в I кв. 2025 г. составило $19,8 млрд (-17,2% г/г, $23,9 млрд за тот же период годом ранее). Совокупный внешний долг РФ на 1 апреля 2025 г.: $312,4 млрд (+7,6% кв/кв).

▫️ Аэрофлот (+3,85%); Пассажиропоток группы в марте: 4,1 млн чел. (+2,6% г/г), из него 2,2 млн чел. пришлось на головного перевозчика (на уровне прошлого года). Внутренние линии: 3,1 млн чел. (+2,2% г/г), международные: 1,1 млн чел. (+3,8% г/г). Занятость кресел: 89,6% (89,1% годом ранее). Пассажиропоток за I кв.: 11,6 млн чел. (+0,8% г/г), внутренние линии: 8,7 млн чел. (+0,2% г/г), международные: 3 млн чел. (+2,9% г/г).

▫️ ТГК-14 (-0,98%); Совет директоров компании рекомендовал к выплате дивиденды за 2024 г. в размере 0,0006886… руб. (0,068 копейки) на акцию, акционеры проголосуют 15 мая.

( Читать дальше )

Вечерний обзор рынков 📈

- 02 апреля 2025, 19:14

- |

Курсы валют ЦБ на 3 апреля:

💵 USD — ↘️ 84,5522

💶 EUR — ↘️ 91,2044

💴 CNY — ↘️ 11,5258

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 1,28%, составив 2 926,39 пункта.

🌡 Инфляция в РФ на 31 марта (Росстат/Минэк). Недельная: 0,2% (0,12% н.р.), с начала года: 2,61% (2,41% н.р.), годовая: 10,24% (10,11% н.р.).

▫️ Средняя максимальная ставка вкладов в III декаде марта: 20,282% (20,382% декадой ранее, при максимуме во II декаде декабря 2024 г. — 22,2790%) годовых.

▫️ Минфин публикует результаты аукциона по размещению ОФЗ 26247. Размещенный объем: 33,16 млрд руб. (при спросе 71,419 млрд руб.), выручка: 29,217 млрд руб., средневзв.цена: 83,8468%, средневзв.доходность: 15,6% годовых.

▫️ ЦБ опубликовал резюме обсуждения ключевой ставки. Замедлился рост цен лишь на непродовольственные товары. Укрепление рубля «могло произойти» по причине роста интереса к российским активам из-за рубежа (о чем много писали в последнее время) – но «точных данных для подтверждения этого нет». Укрепление рубля «пока» нельзя рассматривать как устойчивый фактор дезинфляции. Повышение ставки всё еще вариант.

( Читать дальше )

Топ-10 акций с наибольшим потенциалом снижения

- 26 марта 2025, 19:18

- |

Российский рынок акций немного приуныл — на геополитической повестке мы хоть и переживаем оттепель, но ситуация улучшается не с той скоростью, на которую многие рассчитывали. В зоне риска находятся бумаги, которые сильно оторвались от своих фундаментальных оценок.

Недавно аналитики БКС опубликовали Стратегию на II квартал. В ней представлены целевые цены по основным акциям рынка. Отберем среди них те, рыночная стоимость которых существенно выше годового таргета. Эти бумаги могут быть интересы для шорта в случае усиления коррекционных настроений на рынке.

С полным списком бумаг, доступных для открытия шорт-сделок, можно ознакомиться по ссылке.

1. ОГК-2

Одна из самых закрытых компаний на российском рынке, которая уже давно не публиковала свои финансовые показатели. Тем не менее аналитики БКС предполагают, что в текущем году компания может уйти в убыток. Дивиденды по итогам 2024 г. также маловероятны. Присутствуют риски корпоративного управления.

ОГК-2: «Негативный» взгляд. Потенциал снижения — 66%.

( Читать дальше )

📈Индекс Мосбиржи с открытия вырос более, чем на 1,5%, превысив 3250п: поддержку рынку как всегда оказывают акции, не входящие в индекс: ВИ +6,5%, Сегежа +6,7%

- 17 марта 2025, 10:24

- |

Инвесторы рады позитивным заявлением команды Трампа и самого Трампа о скором окончании военного конфликта.

Трехлетний аутсайдер Мосбиржи. Как дела у Сегежи?

- 16 марта 2025, 15:05

- |

Фин отчёт:

Выручка каждый год растёт, но чистая прибыль почти всегда отрицательная. Т.е Сегежа ничего не зарабатывает.Долг у компании каждый год растёт, она считает сверх.закредитованной.Наличность есть, но с каждым годом ее становится все меньше и меньше. С денежным потоком тоже много проблем, он отрицательный.

Итог фин.отчёта:

Сегежа — это компания, имеющая просто отвратительный отчёт. Ни чистой прибыли, ни наличности, ни денежного потока. Мало того, так компания каждый год наращивает долг

Дивиденды:

Ждать дивидендов с таким отчётом — глупость. Но все же, один раз выплатила около 7%.

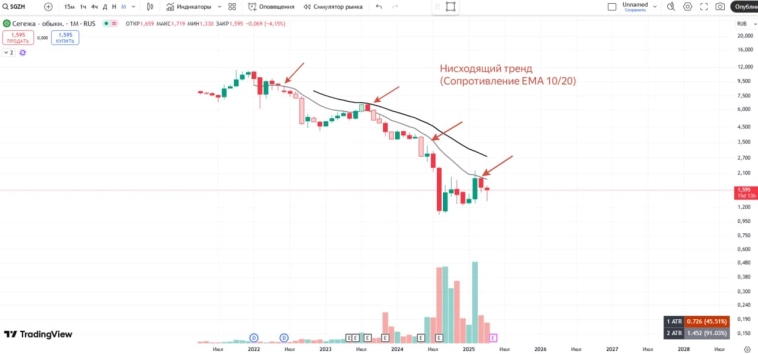

График:

За 4 года, компания потеряла более 90%! Выводи делаем сами.

Итог:

Сегежа — это компания, которая вообще не имеет потенциалов. Стоит отметить, что без поддержки акционеров и государства, компания бы просто не выжила.

( Читать дальше )

Топ-5 пузырей на рынке акций

- 10 марта 2025, 17:30

- |

После февральского ралли российский рынок и рубль остаются на локальных максимумах. На фоне ажиотажных покупок многие бумаги переоценены. Перечислим некоторые из тех, что сейчас держать особенно опасно.

В чём риски для инвесторов

Геополитика была и остаётся основной поддержкой для рынка акций, но пока это только ожидание перемирия, а не чёткий план действий, подвижки в переговорах или подготовка к смягчению санкций.

Смягчение политики ЦБ также может поддержать рост акций, но и здесь всё только на уровне ожиданий: инфляция снижается медленно, кредиты дорогие, поэтому регулятор склоняется в пользу сохранения ставки на ближайших заседаниях.

В то же время окрепший рубль мешает росту рынка, и прежде всего экспортёрам. Эйфория может смениться разочарованием в любой момент, и тогда первыми полетят вниз самые перекупленные и перегретые акции.

Компании с высокой оценкой

Выделим бумаги, у которых неоправданно высокие мультипликаторы и их текущая рыночная цена не соответствует фундаментальным показателям. Это одни из первых кандидатов на коррекцию, как только инвесторы начнут уходить с рынка.

( Читать дальше )

Вечерний обзор рынков 📈

- 04 марта 2025, 19:08

- |

Курсы валют ЦБ на 5 марта:

💵 USD — ↘️ 89,2448

💶 EUR — ↗️ 93,9034

💴 CNY — ↗️ 12,1906

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 3,05%, составив 3 241,63 пункта.

▫️ Замминистра финансов Алексей Моисеев сообщил, что проект о продлении Указа об обязательной продаже валютной выручки экспортерами разослан на согласование.

▫️ Министр экономического развития заявил, что ведомство видит признаки охлаждения экономики «особенно когда мы смотрим опережающие индикаторы», ТАСС также сообщает об отмеченной министром работе правительства над поиском баланса между сдерживанием инфляции и экономическим ростом.

▫️ Максимальный за всю историю отток средств розничных инвесторов (за исключением квалов) из фондов денежного рынка произошел в феврале – около 28 млрд рублей, сообщает РБК, напоминая, что в течение полутора лет (последний отток – 2,1 млрд руб. – был в мае 2023 г.) туда направлялись рекордные инвестиции.

▫️ СПБ Биржа (+6,4%); Стоимостной объем торгов в режиме основных торгов в феврале составил 44,63 млрд руб. – в 7,7 раз больше, чем в январе 2025 г., в 32,8 раз больше, чем в феврале 2024 г. IPO. Сегодня появилась информации о допуске к торгам с 5 марта акций JetLend.

( Читать дальше )

Мечел - трындец? Миллиардные убытки. Что делать с акциями MTLR

- 24 февраля 2025, 19:25

- |

Сезон большой отчетности продолжается. Многострадальный угольный гигант Мечел опубликовал результаты по МСФО за 2024 год.

Ровно год назад я разбирал результаты Мечела за 2023-й. Тогда прибыль компании рухнула в 3 раза, инвесторы потеряли всякую веру в дивиденды, но хотя бы сократился валютный долг. Давайте посмотрим, что изменилось.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Яндекс, Фосагро, Газпромнефти, НОВАТЭКа, Норникеля и Северстали.

💼Стыдно признаваться, но да — я держу в портфеле бумаги Мечела. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам полезную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⛏️О компании

🏭Мечел — горно-металлургический холдинг, объединяющий более 20 горнодобывающих, металлургических и электрогенерирующих компаний. Председатель совета директоров и крупнейший акционер — Игорь Зюзин.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал