СОВКОМФЛОТ

Рынок ждет звонка Трампа. Мои позиции.

- 25 января 2025, 12:00

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Объём наблюдаемого международного рынка вторичной продажи танкеров в декабре 2024 года составил 3 миллиона тонн дедвейта и 93 миллиарда рублей в денежном эквиваленте

- 25 января 2025, 06:55

- |

Рынок в декабре восстановился после затишья в ноябре (рост в 2.0 раза в натуральном выражении и в 2.5 раза в рублёвом выражении).

( Читать дальше )

Корректировка отраслевого портфеля самых перспективных акций 2025

- 24 января 2025, 10:29

- |

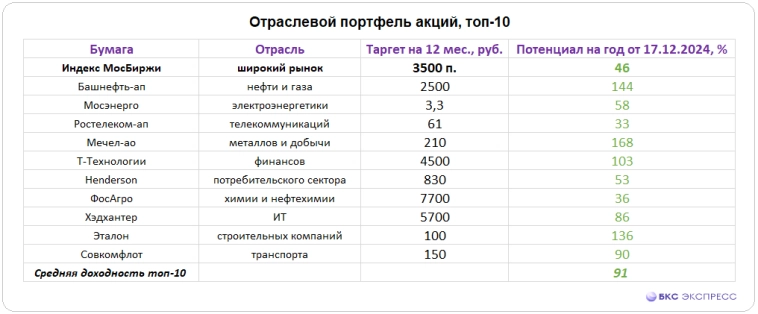

В декабре 2024 г. был сформирован портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности на горизонте 2025 г. На фоне новых вводных требуется изменение состава акций, оценим и промежуточную эффективность.

Месяц спустя

На основе Стратегии аналитиков БКС на 2025 г. был составлен портфель из 10 акций — по одной бумаге из каждого сектора рынка с максимальной прогнозной доходностью на год вперед.

Спустя месяц на рынке многое изменилось — состоялось рекордное ралли и цены акций взлетели, появились новые корпоративные вводные. В связи с этим проведем оценку изменения стоимости условного портфеля топ-10, сделаем необходимую замену в составе участников.

Было

Годовой таргет индекса МосБиржи без дивидендной компоненты был определен в 3500 п., от цен на закрытии рынка 17 декабря потенциал составлял 46%. Средняя перспективная доходность портфеля — 91%.

Стало

( Читать дальше )

📰“Совкомфлот” Проведение заседания совета директоров и его повестка дня

- 23 января 2025, 16:13

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 23....

( Читать дальше )

Нарышкин назвал Севморпуть одной из самых перспективных транспортных артерий

- 23 января 2025, 10:17

- |

Северный морской путь — одна из самых перспективных транспортных артерий в мире, стратегическое решение развивать его в полной мере себя оправдало.

По его словам, само наличие такой уникальной транспортной артерии является «естественным конкурентным преимуществом» России. «Оглядываясь в прошлое, можно с уверенностью говорить о том, что стратегическое решение развивать Севморпуть в полной мере себя оправдало. Россия утвердилась в качестве великой арктической державы, а морской маршрут от Сахалина до Калининграда становится одной из самых перспективных транспортных артерий в мире», — сказал он на круглом столе, посвященном истории освоения Северного морского пути.

tass.ru/ekonomika/22949345

НОВАТЭК представил опер. результаты за IV кв. 2024 г. Санкционное давление усиливается, 5-ка газовозов для Арктик СПГ-2 почти готовы

- 22 января 2025, 15:38

- |

Компания представила предварительные производственные показатели за IV кв. и 2024 года:

🛢️ Добыча нефти и газового конденсата: 3,55 млн тонн (+8,2% г/г) и 13,79 млн тонн (+10,6% г/г)

🛢️ Продажа нефти и газового конденсата: 4,2 млн тонн (-0,5% г/г) и 16,4 млн тонн (+3,1% г/г)

⛽️ Добыча природного газа: 21,78 млрд куб.м (+1,8% г/г) и 84,08 млрд куб.м (+2,1% г/г)

⛽️ Продажа природного газа (включая СПГ): 21,6 млрд куб.м (+2,3% г/г) и 77,76 млрд куб.м (-1,1% г/г)

По состоянию на 31 декабря 2024 года 1,3 млрд куб. м газа, включая СПГ, а также 2 млн тонн стабильного газового конденсата и продуктов его переработки было отражено как «остатки готовой продукции» и «товары в пути» в составе запасов.

💬 Добыча нефти и газового конденсата увеличилась по сравнению с III кв. и это несмотря на добровольное сокращение сырья. РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г.

( Читать дальше )

Как отразятся санкции на Сургутнефтегазе, Газпром нефти и Совкомфлоте? Мнение

- 22 января 2025, 14:26

- |

На прошлой неделе уже бывший президент США наложил (в прямом смысле этого слова и не только) санкции на Российские компании, скажем так его прощальный подарок нам инвесторам. В этой статье хочу изучить, как санкции повлияют на компании, что будет с валютной кубышкой, какие могут быть дивиденды в Совкомфлоте и как отразятся санкции на бизнесе Газпром нефть у которого очень много зарубежных активов, давайте разбираться.

Отчеты за 3 квартал 2024 г. по МСФО: Магнит, ММК, Северсталь, X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%) ТГК 14 (до 29%)

Если вы инвестируйте в акции и облигации РФ не пропустите следующие обзоры

⭐Сургутнефтегаз.Компания зарабатывает с двух источников: процентные выплаты от валютной кубышки, а также добыча, переработка и продажа нефтепродуктов и переработка и использование газа.

( Читать дальше )

Стоимость аренды нефтяного супертанкера на ключевых маршрутах в Китай удвоилась с тех пор, как США ввели санкции против России — Bloomberg

- 20 января 2025, 13:39

- |

Санкции встряхнули рынок грузоперевозок, который до недавнего времени сталкивался с ослаблением спроса из-за сокращения поставок, вялой китайской экономики и ослабления напряжённости на Ближнем Востоке. Количество подтверждённых рейсов почти не изменилось, но количество доступных судов резко сократилось, и на некоторых маршрутах наблюдается острая конкуренция.

Согласно данным Baltic Exchange, за неделю по пятницу суточные ставки для супертанкеров, перевозящих нефть из Ближнего Востока в Китай, выросли на 112% до 57 589 долларов после того, как 10 января Вашингтон ввёл санкции против почти 160 танкеров, перевозивших российскую нефть. Суточные ставки для танкеров, перевозящих нефть из Персидского залива в Китай, выросли на 102%, а для танкеров, перевозящих нефть из Западной Африки в Китай, — на 90%.

( Читать дальше )

⚡️ Трамп скамит на мем-коинах и превращает Америку в "CUM", а российский рынок растет в ожидании рождественского чуда ⚡️

- 20 января 2025, 09:41

- |

⬇️ Обо всем этом и многом другом в сегодняшнем утреннем дайджесте ⬇️

✏️ Оhayō, господа инвесторы.

⏰ И нет, то, что вы, уважаемые (по)читатели моего творчества, прямо сейчас видите новый пост в исполнении изрядно подзатерявшегося за последние три месяца самурая — это не очередной мираж, вызванный затянувшимися сорокоградусными новогодними праздниками (Нет, я серьезно: просыпайтесь, на работу пора!), а реальность в которой традиционный для этого канала дайджест утренних, до слез смешных и до нервного смеха страшных новостей возвращается на экраны ваших девайсов.

🔥 Ну а теперь, когда трогательная приветственная часть осталась позади, скорее переходим к накопившимся с момента начала нового 2025-го года новостям.

⭐️ Итак, пока один представительный седовласый джентльмен считает часы до того, чтобы наконец-таки сложить с себя обременяющие полномочия «лидера всего демократического мира» и вновь стать простым отцом, имеющим возможность провести остаток своих дней с собст

( Читать дальше )

Как долго будет расти рынок? Мои позиции

- 18 января 2025, 12:31

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал