СПЕКУЛЯЦИИ

Дж. Сорос: Что важно для спекулянта ...

- 28 января 2016, 18:38

- |

Торгуя нефтью - слабакам здесь не место: smart-lab.ru/blog/306675.php

Сказки для трейдера: Лысый, но богатый: smart-lab.ru/blog/306768.php

Продолжая темы стратегии и психологии, задетые в топиках, пара фраз от Джорджа Сороса (хоть и редиска, но богатый))), для акцента :

• Я по-прежнему считаю себя эгоистичным и алчным…У меня очень большие потребности, и я ставлю свои интересы превыше всего.

• Абсолютно не важно, прав ты или не прав. Важно лишь то, сколько денег ты зарабатываешь, когда прав, и сколько денег ты теряешь, когда ошибаешься.

Ещё мне нравится, как в одном интервью он сказал: "Меня забавляет мой статус гуру"

- комментировать

- ★2

- Комментарии ( 2 )

В чем разница между инвестициями и спекуляциями?

- 24 января 2016, 23:49

- |

Зачастую на популярных интернет-ресурсах возникают жаркие споры об этих понятиях. Никому не хочется оказаться спекулянтом, так как это слово за советский период стало почти ругательным. Хотя покупка товаров по одной цене и дальнейшая перепродажа по более высокой цене — это полезное для рыночной экономики занятие, торговлей называется.

( Читать дальше )

Время покупать.

- 21 января 2016, 08:13

- |

Еще более важным показателем, показывающим сильный перегибе в сторону страхов, есть большая перекупленность коротких гос облигаций США.

Как правило, в шоковые периоды корреляция между индексом акций и короткими бондами равна -1.

По результатам на вчера, облигации за месяц выросли больше, чем их среднегодовая доходность.

Так что не стесняемся, покупаем пачками загнивающий запад))

Почему я вернулся из инвестиций в алготрейдинг

- 16 января 2016, 00:28

- |

После того, как я попробовал инвестиции, я понял, что могу больше, чем просто купить и ждать. Кроме этого, я отдохнул один месяц от активной торговли и нашел решения некоторых своих проблем в алготрейдинге (научился грамотнее управлять стопами и придумал более робастую систему).

Также я попробовал покупать опционы, рискуя малой долей счета, и понял, что на инвестициях зарабатываешь столько же или тоже уходишь в минус, просто меньший, так как нет плеч. В инвестициях тоже нужна система, чтобы не стоять на месте и не бултыхаться. Инвестиции дают рост капитала и сохранение капитала, но не генерируют денежный поток, достаточный, при моем счете для меня. И при инвестировании все равно приходится следить за курсом валюты постоянно и потенциальным обвалом рынка. В общем, стратегия купил и забыл не дает плодов, а инвестирование вынуждает все равно тратить почти то же время.

( Читать дальше )

Инвестиции vs спекуляции.

- 15 января 2016, 11:10

- |

В свете текущих «низких цен», хотел бы обсудить вот какой вопрос. А вы уверены, что занимаетесь инвестициями, а не раздуваете свою иллюзии?

Инвестиции — это ведь не анализ отчетности, это не покупка акций на годы или внукам. В первую очередь это покупка активов с инвестиционной составляющей. А это только акции и облигации на фондовом рынке.

А что есть фондовый рынок? Это место где бизнес привлекает капитал, в долг (облигации) или продавая долю (продавая акции). И чем больше бизнес привлекает через биржу, тем больше он заинтересован в поддержке котировок, тем больше инвестиционная составляющая в активах на рынке. Потому при инвестировании нужно максимально долго находится в активах.

Не видитесь на атрибутику — на брокеров, эмитентов, отчетность, графики. Все дело в интересах капитала. Если рынок все же не инвестиционный, а спекулятивный – что делать?

При спекуляциях, в отличии от инвестиций, чем меньше времени в позиции, тем ниже риск.

( Читать дальше )

Почему успешные спекулянты и биржевики выбирают Ferrari?!

- 13 января 2016, 22:18

- |

Почему успешные спекулянты и биржевики выбирают Ferrari?!

Как водится, обыватель сразу приходит к выводу, что такое эпотажное средство передвижения необходимо, чтобы например козырнуть перед депутатом-соседом, мол -«смотри, я не хуже, я самый успешный!»- И правда, для многих ответ на такой вопрос может показаться тривиальным, но..,

если окунуться глубже в истоки этого желания, то ответ окажется вовсе не обычным и возможно даже непонятным многим тем, кто не связан со спецификой работы и эмоционального фона типичного биржевика, трейдера-хищника, либо активного инвестора ищущего огромного «куша» и рыскающего в джунглях, без преувеличения самой конкурентной в мире площадки, где ты как на арене Колизея, готов сразиться с толпой и одинаково ощущаешь запах приближения как феерической победы, так и бесславного поражения.

Всё дело в том, что для того, чтобы быть успешным в таком необычном и сложном бизнесе, тебе жизненно необходимо расстаться с эмоциями, и чем глубже ты сможешь придушить в себе эмоциональный фон, тем ближе к тебе будет вероятность успеха, в конце концов, конечно же выраженная в денежном эквиваленте. Именно этот, заметьте не единственный, но первоопределяющий нюанс, отличает успешного биржевика от серой, обыденной, сверх восприимчивой, импульсивной толпы посредственностей.

Эмоции и чувства, которые у каждого человека неизбежно сопровождают его в каждой рискованной и тем более азартной ситуации, являются самым главным врагом в трейдинге — его профессиональной деятельности. Именно эти враги «шепчут» при любой удобной ситуации -«устрой себе праздник; беги, пока не убили; смотри — богатство, уже почти в твоих руках; разве можно терпеть столько унижения; лучшее — враг хорошего»- Т.е. всё те же, всем нам знакомые человеческие слабости ЖАДНОСТЬ, СТРАХ, НАДЕЖДА И ОТЧАЯНИЕ.

На самом деле, человек, а именно профессиональный трейдер, ездит на Ferrari (maby Lamborghini, Porshe, etc.)выбирая себе не средство передвижения и не кичь перед крутыми соседями, конкуренции ему более чем достаточно в его работе, он дарит себе игрушку, именно огромную ЭМОЦИЮ, с помощью которой он компенсирует тот эмоциональный голод, который позволяет ему в своём деле быть лучшим из лучших. Эта компенсация должна быть как мечта из детства, её всегда хочется и ей можно насладаться вечно. Она должна быть эпотажна, самобытна, восхитительна, грандиозна, оригинальна, неповторима, самодостаточна!

Сразу хочу пояснить, что это не в коем случае не реклама автопроизводителя из Maranello, это не тенденции последней моды для гламурных, это ничто иное, как ЛЕКАРСТВО, да, да именно ЛЕКАРСТВО для тех, кто подавляет в себе эмоции, так необходимые в повседневной жизни, которые требует раскрасить разными эмоциональными разноцветиями повседневную жизнь, чтобы чувствовать полноту жизни во всех её проявлениях.

( Читать дальше )

В тандеме с внешним негативом.

- 11 января 2016, 17:12

- |

В понедельник российскому фоновому рынку пришлось дисконтировать весь внешний негатив, который накопился за время праздников. На фоне сильнейших за много лет распродаж на зарубежных площадках российский рублёвый индекс ММВБ отделался потерями в 3%, а валютный индекс РТС просел почти на 4%.

Риски Китая и Америки

Главные риски и главный негатив по-прежнему исходит из Китая, где обвальное падение биржевого индекса всего за неделю составило почти 15%. Несмотря на все действия властей, остановить панику там пока не удаётся. На фоне плавной девальвации юаня инвесторы всё меньше верят китайскую экономику, хотя должно быть всё наоборот. Валютные резервы ЦБ КНР снизились за 2015 год на $512.7 млрд. (-13.3%) до $3.33 трлн, в декабре – на $107.9 млрд. На мой взгляд, ситуация в поднебесной уже близка к стабилизации, а китайский фондовый рынок сейчас вновь стал очень привлекателен, жаль, что для большинства нерезидентов он закрыт. Про замедление Китая уже не первый год писали все кому не лень, поэтому сейчас, когда всё стало явным, и власти начали плавно девальвировать юань, дабы поднять конкурентно способность китайских товаров, самое время инвестировать в китайские активы. Ну а если в скором будущем мы увидим небольшое восстановление в Китае, то и на рынке сырья тоже наметиться разворот.

( Читать дальше )

Спекуляции Pump&Dump. Часть 6

- 09 января 2016, 15:11

- |

Часть 6

Link to this articles on :

http://smart-lab.ru/blog/300794.php (Часть 1)

http://smart-lab.ru/blog/300857.php (Часть 2)

http://smart-lab.ru/blog/301087.php (Часть 3)

http://smart-lab.ru/blog/301335.php (Часть 4)

http://smart-lab.ru/blog/301465.php (Часть 5)

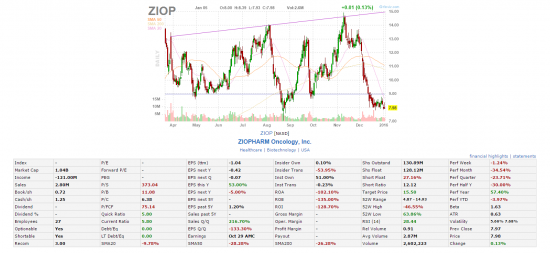

ZIOPHARM Oncology, Inc. (ZIOP)

Short Sell 14.30$

Target price 7.05$

Buy cover 7.88$

Profit: 45%

Продолжительность сделки: 11 дней

Соотношение риск/прибыль: 1 / 6,7

( Читать дальше )

Спекуляции Pump&Dump. Часть 5

- 08 января 2016, 15:04

- |

Часть 5

Link to another articles:

http://smart-lab.ru/blog/300794.php (Часть 1)

http://smart-lab.ru/blog/300857.php (Часть 2)

http://smart-lab.ru/blog/301087.php (Часть 3)

http://smart-lab.ru/blog/301335.php (Часть 4)

Applied DNA Sciences Inc. (APDN)

Short Sell 8.10$ + 9.39$ (8.75$ average price)

Buy cover 5.39$ + 4.00$ (4.70$ average price)

Прибыль: 54%

Продолжительность сделки: 15 дней

Соотношение риск/прибыль: 1/3.5

Сопровождение сделки.

Компания Applied DNA Sciences Inc. осуществляет свою деятельность в секторе программных продуктов и основные усилия направляет на внедрение технологии защиты товаров с помощью своей запатентованной технологии DNA T-маркеров, что гипотетически дает возможность отслеживать на электронном уровне происхождение товаров их перемещение и т.д., что позиционируется как сервис безопасности для отдельных видов продукции, а также защита некоторых авторских прав и бренда от мошенничества, незаконных, поддельных копий или манипуляций с некоторыми видами товаров. Основные отрасли применения маркеров – военная, текстильная, швейная, автомобильная, полиграфическая промышленность, а также упаковка.

( Читать дальше )

Спекуляции Pump&Dump. Часть 4

- 07 января 2016, 17:50

- |

Часть 4.

Предидущие 3 поста на эту тему можно почитать здесь:

http://smart-lab.ru/blog/300794.php (Часть 1)

http://smart-lab.ru/blog/300857.php (Часть 2)

http://smart-lab.ru/blog/301087.php (Часть 3)

Energy Focus Inc. (EFOI)

Short Sell 24.69$ covered (buy) 12.37$

Profit 50%

Stock in play 15 days.

Сопровождение сделки.

Компания Energy Focus Inc. позиционирует себя как производитель продавец и интегратор осветительных LED (светильников-ламп) собственной разработки и работает как в сегменте гражданского рынка, так и государственного сектора минобороны США. Основной упор делает на замену старых люминесцентных ламп на энергоэффективные LED под торговой маркой Luminaries. Прибыль только последних двух кварталов позволили компании перекрыть текущие операционные издержки и выйти в минимальную прибыль. При этом показатель P/E зашкаливал за 145! а также растет дефицит свободно торгующихся акций (Shares Float) большой собственник(и) агрессивно увеличивает долю владения компании. Как следствие – котировки взлетают на 260%! за два месяца. Такая ситуация характерна при наличии конфликта интересов со стороны крупного собственника и императивного подхода к управлению компанией советом директоров (управляющих). После того как будут «обоюдно» урегулированы споры претендентов за право контроля компанией, расплата за такую войну почти всегда ложится на мелких частных инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал