СТАВКИ

Падение рынка акций! Что скрывает ФРС от инвесторов? Почему об этом молчат СМИ? Прогноз SP500

- 21 июня 2021, 16:01

- |

- комментировать

- Комментарии ( 0 )

Состояние денежного рынка США и долларовой ликвидности

- 18 июня 2021, 11:08

- |

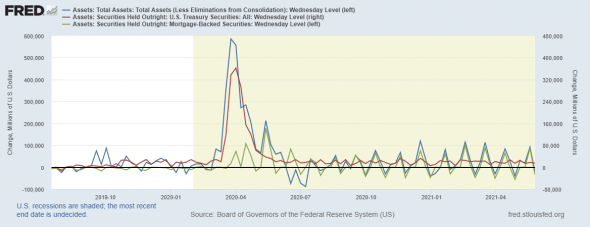

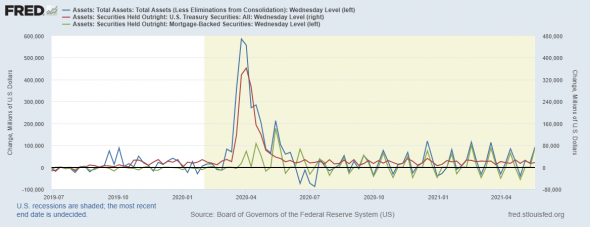

На неделе баланс ФРС вырос на 112 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Снова мощный рост выкупа активов, даже относительно прошлого года наблюдается рост объемов. Обратите внимание, что прошлое QE начавшееся в 2009 году прошло под флагом выкупа ипотечных бумаг, а трежери выкупали крайне слабо, на этот же раз, трежерис выкупаются не менее активно, т.е. ФРС становится основном инвестором Минфина.

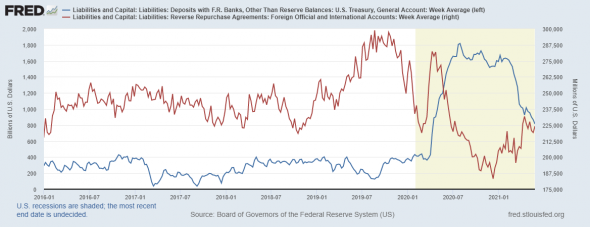

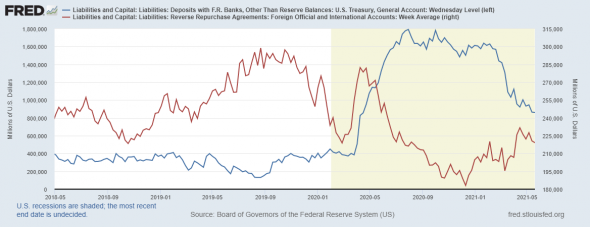

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Что нам говорит Китай про будущее ставок в США, а также про выбор активов на ближайшее время?

- 11 июня 2021, 18:45

- |

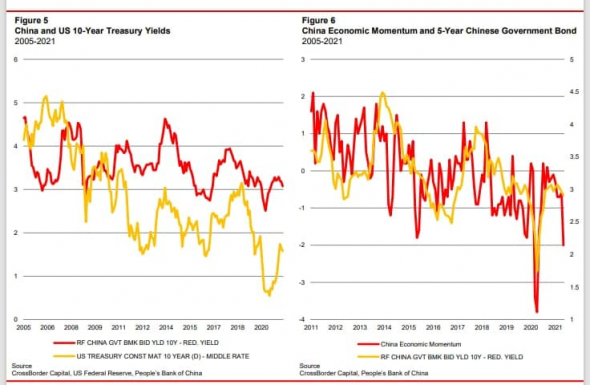

Китай и США неразрывно связаны экономическими связями, и более того, многие видят в Китае нового мирового лидера. Так же Китай первым вышел из рецессии, а значит, информация от туда может являться своего рода лидирующим индикатором того, что будет происходить в США.

Так вот, экономический импульс, который Китай первым в мире набрал, постепенно начинает выдыхаться. Нет, конечно речь не идет о сокращении экономики или очередной рецессии, речь идет о замедлении темпов роста. Но именно темпы роста экономики задают динамику на долговом рынке.

На графике ниже хорошо видны две взаимосвязи. На графике слева видна корреляция ставок в США и Китае, а на графике справа динамика ставок в Китае и экономическим импульсом. График справа говорит нам о том, что доходности в Китае должны как минимум прекратить свой рост, а возможно даже с корректироваться. И эту коррекцию мы наблюдаем прямо сейчас. Это дает нам основание полагать, что и рост доходностей в США либо достиг своего пика, либо находиться где-то вблизи него.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 11 июня 2021, 10:49

- |

На неделе баланс ФРС вырос на 16 млрд долларов

Синяя линия — баланс ФРС от года к году.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

На сегодняшний день темпы роста баланса ФРС замедляется, и относительно прошлого года темпы сильно затухают. Можно с уверенностью сказать, что необходимость в QE сходит на нет, и текущие объёмы ликвидности вполне достаточно. Зачем выкупают ипотечные долги – не ясно.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Анализ и прогноз по доллару

- 10 июня 2021, 18:00

- |

В этом видео анализирую рынок доллара и базовые валюты через теории ценообразования валютных курсов: международная торговля, международное движение капиталов, монетарная политика ведущих ЦБ и спекулятивные оценки.

В данном выпуске я сделал акцент на вопросе о недоверии к политике ФРС, которое формируется ведущими экономистами и лидерами мнения и к чему это может привести.

( Читать дальше )

Все ли так однозначно с зависимостью развивающихся рынков от ставок в США?

- 07 июня 2021, 15:34

- |

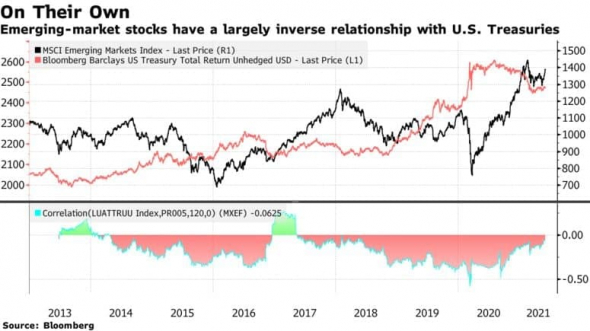

В СМИ часто принято указывать как факт, что динамика развивающихся рынков сильно зависит от ставок в США. Причем корреляция со ставками указывается как обратная (с динамикой стоимости трежерис прямая) — чем выше ставки, тем больше давления испытывают активы развивающихся рынков.

Логика тут простая — деньги становятся дороже, соответственно пересматривается стоимость рисковых активов, и из них начинается отток. В качестве примера чаще всего вспоминают Taper tantrum 13 года, когда рост доходностей на долговом рынке США привел к мощному оттоку капитала из активов развивающихся рынков.

Но вот что интересно, что если посмотреть на более длинные периоды (на графике ниже), то с корреляцией не все так однозначно. По истории мы можем найти периоды как обратной, так и прямой корреляции ставок в США и развивающимися рынками. И главный вопрос сейчас, а будут ли развивающиеся рынки падать, когда ФРС начнет сворачивать свою мягкую монетарную политику? Я думаю, что нет. Многие emerging markets, в том числе и Россия, уже начали повышать свои ставки, а это значит, что увеличивается запас прочности как в кэри трейде, так и в моделях оценки стоимости акций. Плюс ко всему, рынок долга в США уже отпрайсил часть сворачивания стимулов (что тоже видно на графике ниже).

Поэтому, как мне видится, тут больше поводов для новостных заголовков, нежели чем поводов для серьезного беспокойства.

Подписывайтесь на авторский Telegram, чтобы не пропустить свежие публикации.

Кто такой Джей Пауэлл? И что будет с рынками без него?

- 29 мая 2021, 22:17

- |

🤔Мы всё ближе и ближе к тому, чтобы узнать дальнейшую приверженность ФРС к своей ДКП, грубо говоря будут ли ужесточать или останется супер мягкой (под ужесточать в данный момент я говорю о сворачивание QE, так как о увеличение ставки, даже речи быть не может).

🤤И сегодня, в свой выходной🕺🏼Евген решил расслабится и поразмышлять:

Как рынки будут реагировать на замену Пауэлла в 2022 году? И как ему остаться?

🤓Начнём с реакции рынков на уход Пауэлла – рынки любят предсказуемость, а значит стабильность в ФРС приветствуется рынками и после того, как Трамп сменил Йеллен, которая правила в ФРС всего один срок на Пауэлла, то для рынков будет стресс, если опять сменить главу ФРС после одного срока. Кроме того, в апреле опрос инвесторов, проведенный CNBC, показал, что 76% считают, что Байден повторно назначит председателя ФРС, а значит влияние на рынки, если главу ФРС будут менять — БУДЕТ СИЛЬНОЕ! Ну и естественно, Пауэлл – сторонник мягкой ДКП, что приветствуется всеми и любит печатать деньги.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 28 мая 2021, 14:47

- |

На неделе баланс ФРС сократился на 19,3 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – динамика баланса трежерис.

Как видим, динамика баланса ФРС связана с выкупом долговых бумаг ипотечного рынка.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 21 мая 2021, 13:42

- |

На неделе баланс ФРС вырос на 92 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – динамика баланса трежерис.

Как видим, продолжается массированная скупка ценных бумаг обеспеченной ипотекой.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал