SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СТАВКИ

Организуем тотализатор! Прогноз внутри!

- 20 августа 2013, 12:55

- |

Пришла в голову мысль! Пока на рынка творится какая-то Ж..., свободное время есть, почему бы не организовать альтернативный способ заработка, пусть и символичный, а заодно и развлечься!

Суть в следующем: Каждый из участников пишет свой краткий прогноз на день по инструменту RIU3. Прогноз должен содержать в себе как минимум 2 точных уровня и 2 точных движения размером не менее 1000п, связанных с названным уровнем. Например, прокалываем вниз уровень 130000, после чего растем до 131000. Прогноз должен быть дан в любой момент времени, до начала его реализации. Еще один пример: пробиваем вверх уровень 131600 и растем до 133100.

Прогноз не должен повторять выданные ранее прогнозы. Если ваше мнение совпадает с участником, оказавшимся первым, чтож, вам не повезло сегодня. Прогноз должен отличаться минимум на 1 движение или на 700п. по одному из уровней.

В результате все участники переводят по 100р. тому, чей прогноз оказался верным и исполнился первым. Все остальные — в пролете. Если не исполнился ни 1 прогноз, ну чтож, на этот раз игра не удалась) Проиграть можно максимум 100р, а выиграть можно — много! Если кто-то из участников не перевел победителю деньги — до следующей игры не допускается (его прогнозы не будут участвовать). Если написал в комментариях свой прогноз — ты автоматом соглашаешься с условиями.

( Читать дальше )

Суть в следующем: Каждый из участников пишет свой краткий прогноз на день по инструменту RIU3. Прогноз должен содержать в себе как минимум 2 точных уровня и 2 точных движения размером не менее 1000п, связанных с названным уровнем. Например, прокалываем вниз уровень 130000, после чего растем до 131000. Прогноз должен быть дан в любой момент времени, до начала его реализации. Еще один пример: пробиваем вверх уровень 131600 и растем до 133100.

Прогноз не должен повторять выданные ранее прогнозы. Если ваше мнение совпадает с участником, оказавшимся первым, чтож, вам не повезло сегодня. Прогноз должен отличаться минимум на 1 движение или на 700п. по одному из уровней.

В результате все участники переводят по 100р. тому, чей прогноз оказался верным и исполнился первым. Все остальные — в пролете. Если не исполнился ни 1 прогноз, ну чтож, на этот раз игра не удалась) Проиграть можно максимум 100р, а выиграть можно — много! Если кто-то из участников не перевел победителю деньги — до следующей игры не допускается (его прогнозы не будут участвовать). Если написал в комментариях свой прогноз — ты автоматом соглашаешься с условиями.

( Читать дальше )

- комментировать

- Комментарии ( 35 )

NZD - ставки на месте 2.5%

- 25 июля 2013, 06:05

- |

Ставка не изменилась, 2.5%, как и ожидали. Однако завяление стало более ястребиным.

Впервые NBA озвучил ориентир начала ужесточения — начало 2014. До конца года — держим.

«we expect to keep the OCR unchanged through the end of the year'' was retained however, suggesting an early 2014 rate hike remains the most likely timing.»

Подробностя здесь, здесь и здесь.

Впервые NBA озвучил ориентир начала ужесточения — начало 2014. До конца года — держим.

«we expect to keep the OCR unchanged through the end of the year'' was retained however, suggesting an early 2014 rate hike remains the most likely timing.»

Подробностя здесь, здесь и здесь.

21/6/13 bet

- 21 июня 2013, 16:10

- |

20/6/13 bet closed for 124 950 +0.07K

Short — 124 900 fRTS

Risk — 0.235K

Short — 124 900 fRTS

Risk — 0.235K

20/6/13 bet

- 20 июня 2013, 10:57

- |

18/6/13 bet closed for 123 300

+0.376K

Long — 123 100 fRTS

Risk — 0.249K

+0.376K

Long — 123 100 fRTS

Risk — 0.249K

FORTS as game

- 14 июня 2013, 16:11

- |

All trading in this journal is about game. Just game.

Here you'll find only bets, simple bets. May be.

Here you'll find only bets, simple bets. May be.

И на QEя им та QE-я?

- 30 мая 2013, 20:21

- |

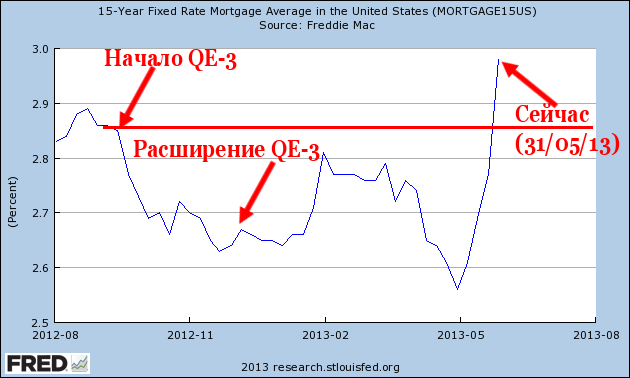

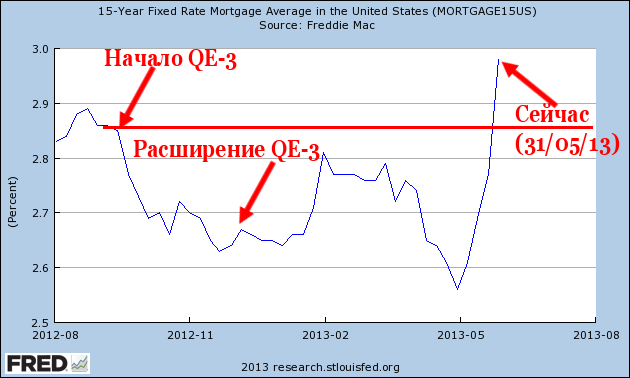

13 сентября 2012 г. ФРС США объявила третий раунд программы выкупа активов с рынка — QE3. Официальной целью нового QE было снижение ипотечных ставок. ФРС США начала выкупать ипотечные бумаги (MBS) с открытого рынка. 12 декабря 2012 г. ФРС США расширила покупки ипотечных бумаг на 40 млрд долл. в месяц (до 85 млрд долл. в месяц).

А теперь картинка. На ней изображена средняя ставка по 15-летней ипотеке в США:

What's the point, Ben?

karapuz-blog.blogspot.com

( Читать дальше )

А теперь картинка. На ней изображена средняя ставка по 15-летней ипотеке в США:

What's the point, Ben?

karapuz-blog.blogspot.com

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал