SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СТРАТЕГИЯ

Каждый трейдер, использующий ТА, должен знать

- 23 января 2014, 13:21

- |

Текст интересный, но перепечатывать его нельзя, поэтому вставил картинками.

или ссылка наword файл

( Читать дальше )

или ссылка наword файл

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 14 )

Маленькое наблюдение по фьючерсу РТС

- 11 января 2014, 15:00

- |

В пятницу мы увидели, наконец, как растет наш рынок относительно S&P500. В предыдущие торговые дни рынок выгядел чрезвычайно слабо относительно развитых рынков и обновил новые минимумы. Так что, пока я бы повременил с шортами.

Если смотреть на объективные индикаторы, то пока оснований для армагеддона на рынках нет, как бы нам его не хотелось, по старой доброй привычке. Мы видим что в США индекс экономических сюрпризов на самом высоком уровне за 2 года:

Кстати говоря, Российский рынок совсем не такой уж и слабый был в 2012 — он был таким же слабым, как и все развивающиеся рынки:

Нижний график — это динамика РТС против СП500. Верхний — отношение МСЦИ РАША против МСЦИ ЕМ

В общем, незаивисимо от состояния экономики РФ или ЕМ, возможно, что наш рынок время от времени все-таки будет получать дозу глобальной ликвидности наряду с другими ЕМ ввиду отставания от развитого мира.

Если смотреть на объективные индикаторы, то пока оснований для армагеддона на рынках нет, как бы нам его не хотелось, по старой доброй привычке. Мы видим что в США индекс экономических сюрпризов на самом высоком уровне за 2 года:

Кстати говоря, Российский рынок совсем не такой уж и слабый был в 2012 — он был таким же слабым, как и все развивающиеся рынки:

Нижний график — это динамика РТС против СП500. Верхний — отношение МСЦИ РАША против МСЦИ ЕМ

В общем, незаивисимо от состояния экономики РФ или ЕМ, возможно, что наш рынок время от времени все-таки будет получать дозу глобальной ликвидности наряду с другими ЕМ ввиду отставания от развитого мира.

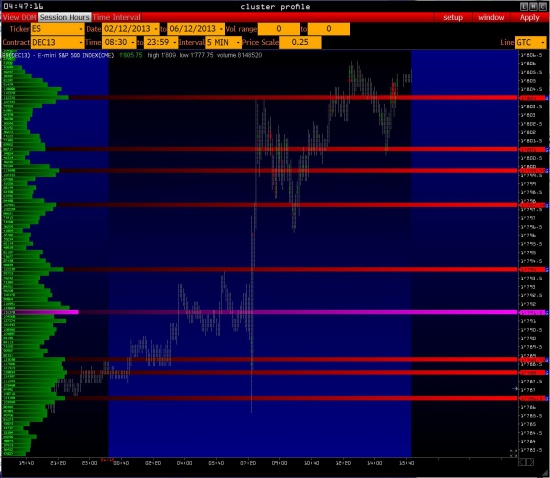

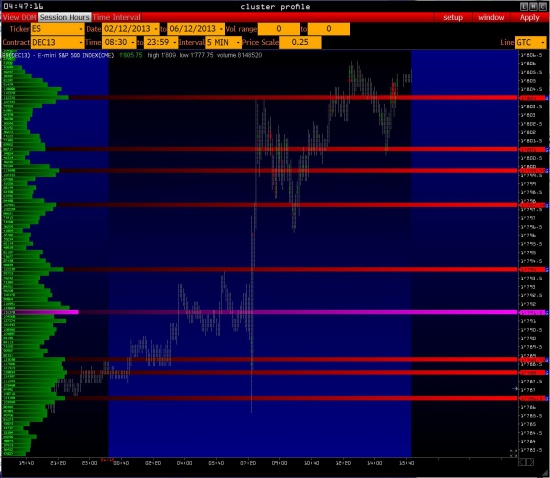

Стретегия по ES часть 2 , отработка

- 12 декабря 2013, 11:28

- |

В продолжение вчерашнего поста по стратегии торговли по ES

http://smart-lab.ru/my/zuccer0/blog/all/

Вчера на утро у нас по стратегии были рабочие уровни

Голубые — понедельник

Желтые — вторник

Розовый — макс объем прошлой недели

Красные — это уровни прошлой недели, которые, как я писал ко вторнику уже теряют значительную силуи мы их смотрим как дополнение, я их выделил серым, чтобы не пестрил экран

Взгляд на рынок был таков- прошлая неделя закрылась в хай, макс объем весь снизу, значит варианты такие

— небольшой ренж, откат вниз к уровням прошлой недели

— продажи начнутся после пробоя макс объема прошлой недели и коррекции к нему снизу

Вот как это выглядело вчера, отработало как по книжке

( Читать дальше )

http://smart-lab.ru/my/zuccer0/blog/all/

Вчера на утро у нас по стратегии были рабочие уровни

Голубые — понедельник

Желтые — вторник

Розовый — макс объем прошлой недели

Красные — это уровни прошлой недели, которые, как я писал ко вторнику уже теряют значительную силуи мы их смотрим как дополнение, я их выделил серым, чтобы не пестрил экран

Взгляд на рынок был таков- прошлая неделя закрылась в хай, макс объем весь снизу, значит варианты такие

— небольшой ренж, откат вниз к уровням прошлой недели

— продажи начнутся после пробоя макс объема прошлой недели и коррекции к нему снизу

Вот как это выглядело вчера, отработало как по книжке

( Читать дальше )

Стратегия работы по ES

- 11 декабря 2013, 15:08

- |

Поделюсь одним из вариантов работы по сипи, пользуюсь волфом, но вполне это можно сделать и в нинзе, кому надо пишите скину индикатор, который строит волум проиль на выделенную зону ( кликаешь в чарте, выделяешь точку старта и стопа- он рисует профиль)

1 В начале недели смотрим экстремумы объема прошлой недели и макс объем прошлой недели

Выделил красными уровнями, макс объем розовым, по графику видно что весь сайз внизу

2 Понедельник работаем опираясь на уровни прошлой недели

( Читать дальше )

1 В начале недели смотрим экстремумы объема прошлой недели и макс объем прошлой недели

Выделил красными уровнями, макс объем розовым, по графику видно что весь сайз внизу

2 Понедельник работаем опираясь на уровни прошлой недели

( Читать дальше )

Мой путь ( не надо понимать как моя борьба)

- 09 декабря 2013, 11:38

- |

5 лет назад, когда я пришел в офис одной известной брокерской фирмы, я увидел волшебников ( это первое впечатление) за компами. Они все были такие с виду умные, говорили о ФРС, называя Бернанке Беней, рассуждали и спорили об уровнях поддержки и сопротивления… и т.д. Ну вы представляете как это бывает. Я подумал, мне наверно будет трудно это все это познать и с сомнением в душе открыл небольшой счет. Я не пацан по возрасту и это меня оградило от излишнего риска с самого начала. Короче, пройдя 3-х дневный семинар ( кстати, единственный в моей жизни), начал въезжать. Через месяц до меня начали доходить все эти разговоры и всякие там графики с индикаторами. Честно признаюсь, поначалу я их все изучил и «нарисовал» на своих графиках. Ужас, надо было видеть эти графики — абракадабра какая-то. И никакого проку от этих всех индикаторов и свечей. Честно просмотрел видеокурсы Герчика и Элдера (засыпал несколько раз на Элдере) и понял, что с поводырями такими мне грозит только яма с рогатиной на дне. Тогда я и начал искать свой путь. Скачал с интернета книжки, распечатал их убористым шрифтом и понеслась… выбраковка. Элдера выкинул первым(!), потом и все остальные пошли следом, пока не наткнулся на откровения трейдеров Швагера. Полезно оказалось. Затем пришел черед парадоксального воззрения на торговлю. А это Талеб, Дж. Гудмэн. В итоге, прочитав около сотни книг, подсознательно дошло до меня как нужно позиционировать себя относительно рынка. И это не надо было придумывать — оно само пришло. Это оказалось для меня наиболее комфортным и безопасным методом. В итоге, я увеличил депозит ( тот первый даже подрос), постепенно начал вырабатывать методику. Количество графиков разных бумаг увеличилось до сотни одновременно — и мне совсем не сложно оказалось за ними смотреть, ибо они не перегружены ненужной инфой — бары, объем и две скользящие разного масштаба. В таблице есть спрос-предлож., кол-во сделок и еще кое-что. В течение 10 минут я могу оценить всю картину, попутно просматривая и весь рынок. Мне все равно какие акции торговать, если они делают то, что мне нужно. Просто и без напряга для мозгов. В день в спокойном режиме при 2-10 сделках я сижу 3-4 часа с перерывами. Если есть волатильность и хорошее движение, то подольше. Кол-во сделок при этом не имеет значения, также не имеет значения перенос позиций, ибо торгую только за свои и без шортов. Стопы не держу, покупать на росте и продавать на падении не боюсь. Итог: надо учиться все время ( чтобы знать как действует толпа и так не делать) и ломать свою психологию, избавляясь от стандарных эмоциальных привычек. Любой «гуру» как тот главный баран отведет свое стадо на бойню и пойдет за другим стадом. Не забывайте про это.

Безпроигрышная стратегия

- 04 декабря 2013, 21:46

- |

После пяти лет на рынке с уверенностью могу заключить, что стратегия купил/продал и держи приносит доход практически всегда. Два ограничения — размер позиции (если работешь без плечей, практически ничем не рискуешь) и никаких стопов (можно только поставить ТП).

Несколько лет практически все инструменты ходят в боковике той или иной ширины.

Например: берем Сургутнефтегаз. Где бы не купил/продал всегда рано или поздно можно выйти в профит.

Много не заработаешь, но если аккуратно подобрать количество фьючей по отношению к депозиту, то в маржин не уйдешь.

По простому эта стратегия называется пересесиживанием убытков.

Кажется по такому принципу работает SHCHUTUSHCHA.

Если добавить еще и усреднение, то будет совсем шикарно.

Ключ-это сочетание размера счета с размером позиции.

Несколько лет практически все инструменты ходят в боковике той или иной ширины.

Например: берем Сургутнефтегаз. Где бы не купил/продал всегда рано или поздно можно выйти в профит.

Много не заработаешь, но если аккуратно подобрать количество фьючей по отношению к депозиту, то в маржин не уйдешь.

По простому эта стратегия называется пересесиживанием убытков.

Кажется по такому принципу работает SHCHUTUSHCHA.

Если добавить еще и усреднение, то будет совсем шикарно.

Ключ-это сочетание размера счета с размером позиции.

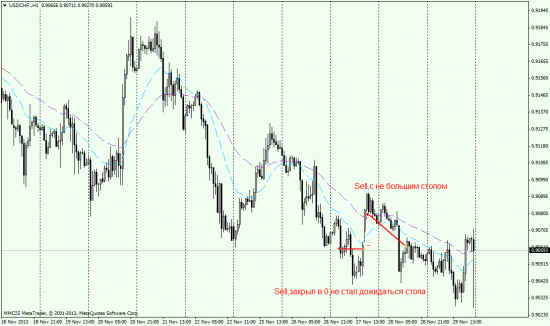

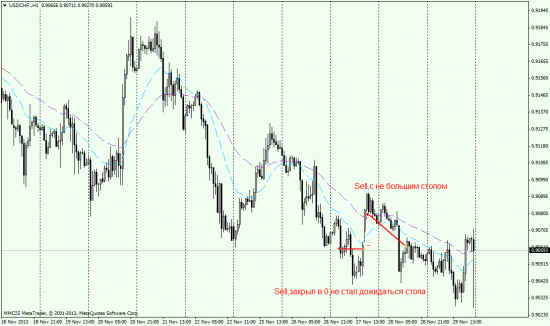

Выкладываю сюда,что бы еще больше осознавать свои глупости

- 30 ноября 2013, 13:54

- |

Перешел на H1

Надо избавляться от ошибок

Выкладываю сюда, что бы еще больше осознавать свои глупости

Всего +25П

Sell все красным цветом

Buy синим

( Читать дальше )

Надо избавляться от ошибок

Выкладываю сюда, что бы еще больше осознавать свои глупости

Всего +25П

Sell все красным цветом

Buy синим

( Читать дальше )

В понедельник, 2 декабря, долгожданный старт очередного сезона UTchallenge!

- 29 ноября 2013, 14:52

- |

В понедельник, 2 декабря, долгожданный старт очередного сезона UTchallenge!

В один день стартует сразу два сезона — FORTS и NYSE, это два рынка одновременно, вдвое больше возможностей, вдвое большей энергии, более 250 участников в борьбе за возможность стать настоящим преуспевающим трейдером!

Проявить себя и побороться за победу может каждый! Подробности и регистрация: challenge.unitedtraders.com/

Ну а для тех, кто уже решился стать трейдером, стоит задуматься — каким качествами должен обладать трейдер, чтобы достичь успеха? Победители прошлого сезона UTchallenge FORTS делятся своим мнением:

«Самое важное качество, наверное, дисциплина, каким бы ты не был крутым трейдером, как бы ты хорошо не чувствовал рынок, и сколько бы ни было у тебя денег, все это сведет на нет отсутствие дисциплины. Также трейдер должен уметь ждать своей сделки. Быть психологически устойчивым. Рисковать в нужный момент. Дайте себе время. Работайте над статистикой, торгуйте минимальным объемом и больше смотрите на рынок» — победитель UTchallenge FORTS 4 UTGRINITO.

( Читать дальше )

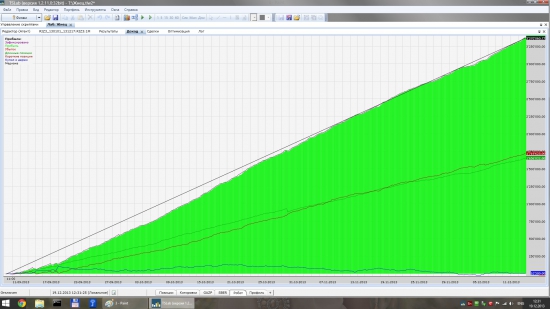

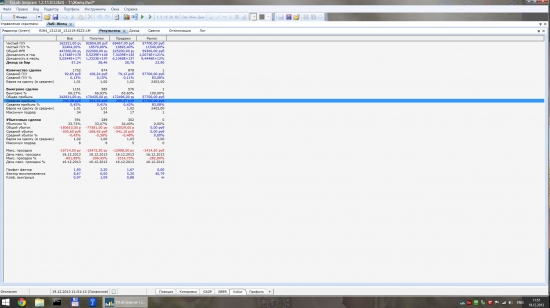

Стратегия покупки американских акций перед отсечкой. Захват дивидендов.

- 15 ноября 2013, 15:23

- |

Покупка акций в последний день перед отсечкой — одна из распростаренных стратегий, на основании которой торгуются не только акции, но и опционы в различных вариациях.

Стратегия достаточно простая — покупка в последний день перед отсечкой непосредственно перед закрытием рынка, с последующим закрытием позиции по тойже цене на следующий день.

Как правило, на следующий день происходит падение цены на размер назначенного дивиденда.

Поэтому для данной стратегии очень важен отбор акций, которые имеют высокий потенциал восстановления стоимости.

Получение дивидендов — является целью стратегии.

Американский рынок наиболее интересен для использования этого стиля торговли. Большой выбор, удовлетворительный размер дивидендов, большая ликвидность.

Ниже приведен примеры сделок по стратегии:

( Читать дальше )

Стратегия достаточно простая — покупка в последний день перед отсечкой непосредственно перед закрытием рынка, с последующим закрытием позиции по тойже цене на следующий день.

Как правило, на следующий день происходит падение цены на размер назначенного дивиденда.

Поэтому для данной стратегии очень важен отбор акций, которые имеют высокий потенциал восстановления стоимости.

Получение дивидендов — является целью стратегии.

Американский рынок наиболее интересен для использования этого стиля торговли. Большой выбор, удовлетворительный размер дивидендов, большая ликвидность.

Ниже приведен примеры сделок по стратегии:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал