СУргутнефтегаз

🐹Сургутнефтегаз Преф. #SNGSP

- 22 января 2025, 13:54

- |

🥜Сильно смотрится бумага и двигается волнами.

🥜Сейчас на волне снижения состряпала серьёзную стабилизацию, так что есть вариант, что с текущих поедет и в верхнюю часть ценового диапазона.

🥜Но можно рассуждать и без техники. Бакс и нефть в поряде, а посему к гадалке не ходи перед дивом в мае/июне к прошлогодним хаям приедет.

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

🤖Бесплатно опробовать Хантера, моего сканера волатильности можно тут: t.me/HunterMoexBot?start=smartlab

❗️Не является индивидуальной инвестиционной рекомендацией.

- комментировать

- Комментарии ( 0 )

Сегодняшняя сделка Сургутнефтегаз П

- 22 января 2025, 13:43

- |

Сургнфгз П +0,8%

Точка входа ( СЛП )

Риск | Прибыль ( 1к 4,5 )

Красная линия на графике показывает где поставил стоп !

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

Сегодняшняя сделка Сургутнефтегаз

- 22 января 2025, 11:00

- |

Сургнфгз +1,4%

Точка входа ( ЛП2Б )

Риск | Прибыль ( 1к 3,5 )

Красная линия на графике показывает где поставил стоп !

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

Рынок абсолютно спекулятивный, вернее, даже так - лудоманский на 300%.

- 22 января 2025, 10:04

- |

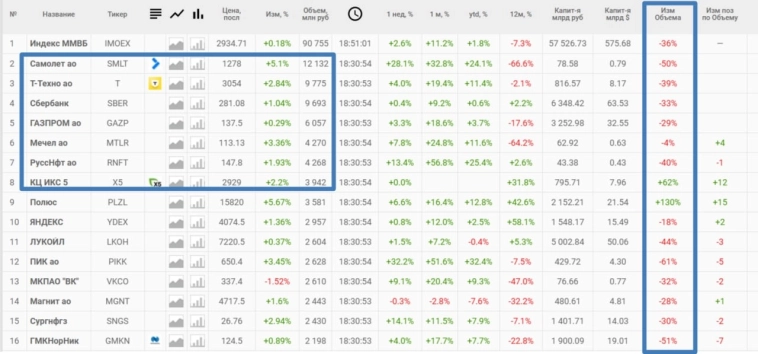

Обороты упали на 30-50% почти по всем акциям.

А в лидерах по оборотам при этом — компании третьего эшелона #SMLT, #MTLR и #RNFT,

неужели тут серьезно можно говорить о росте всего рынка сейчас и о среднесрочных инвестициях?

Пропали гигантские обороты в #T Тинькофф ( да, я пишу по старинке, так привычнее), либо все шорты закрыли, либо все акции уже купли-продали-раздали кому и как надо. А если Покупателей по таким ценам больше нет — вероятна сильная фиксация.

С другой стороны #PLZL Полюс — абсолютный красавец, недельный график хорош, так ведь и по цели уехать может, а у нас теперь сейчас позиции нет.

И как входить с такими огромными стопами?

Пока значит никак, опасно.

Подожду следующего трамвая.

По ходу дела золотой поезд может поехать далее,

ведь рост подтверждается графиком самого металла драгоценного,

а главное — графиками акций иностранных золото и серебро производителей, таких как #NEM, #WPM, #KGC и других.

Очень сильно пролили валюту сегодня — похожая ситуация была перед Новым годом в конце декабря — возможно, что сейчас перед налоговым периодом продавали вынужденно.

( Читать дальше )

Цена бензина АИ-95 на СПбМТСБ опустилась ниже 50 тыс руб впервые с января 2024г

- 21 января 2025, 16:35

- |

Индийские банки задерживают обработку платежей трейдерам российской нефти из-за разногласий в интерпретации санкций США — СМИ

- 21 января 2025, 14:36

- |

Так, госбанки State Bank of India и Punjab National Bank, гораздо более консервативны в своей оценке и интерпретации санкций США по сравнению с частными банками, такими как HDFC и ICICI bank, говорят источники агентства.

Ключевым моментом путаницы является запрет на деятельность некоторых крупнейших трейдеров российской нефти — Black Pearl Energy, Demex, Eterra Crude Oil Abroad, Marion Commodity и Marsa Energy, базирующихся в Объединенных Арабских Эмиратах, а также гонконгской компании Guron — все они были помечены Вашингтоном как «непрозрачные трейдеры». В среднем они поставляли в Индию больше 300 тысяч баррелей российской нефти в день в течение трех последних месяцев 2024 года, пишет издание.

( Читать дальше )

Аналитики ПСБ ожидают сокращение спреда между привилегированными и обыкновенными акциями Сургутнефтегаза за счет роста последних, целевая цена по обычке - 38 руб. (апсайд 44%)

- 21 января 2025, 11:43

- |

Вчера они уже прибавили 3%, подорожав до максимума с августа 2024 года. Мы ждем роста обыкновенных акций из-за их заметного отставания от «префов», которые уже явно исчерпали свой потенциал роста как дивидендной бумаги. Ожидания высоких дивидендов уже отыграны, серьезного ослабления рубля в этом году, которое могло бы заметно повысить дивиденды, мы не прогнозируем. Кроме того, Сургутнефтегаз раскрывает крайне мало информации, из-за чего анализировать его ликвидные активы очень сложно.

Дополнительным фактором, подстегивающим «обычку» к росту, может быть и общая надежда рынка на ослабление или снятие санкций с компании после прихода нового президента к власти в США. Наконец, не стоит забывать, что на фоне недавно введенных против компании санкций США ее валютная «кубышка» объемом более 6 трлн руб. могла быть переведена в рубли.

Наш таргет по обыкновенным акциям Сургутнефтегаза — 38 руб.

( Читать дальше )

Есть у нас одна Маленькая. но очень гордая нефтяная компания

- 20 января 2025, 23:47

- |

Какие акции порастут на новостях 3

- 20 января 2025, 20:33

- |

1.Компания «Сургутнефтегаз» полностью поддерживает свою систему за счет внутренних ресурсов и не должна испытывать проблем с финансированием. Такое мнение высказал ведущий эксперт Фонда национальной энергетической безопасности (ФНЭБ) Игорь Юшков.

2.Молодые учёные и специалисты компании ищут новые способы модернизации производства. Памятные дипломы и денежные премии получили победители 42-й научно-технической конференции (НТК) молодых учёных и специалистов ПАО «Сургутнефтегаз»

Реакция> пробитие проторговки, минимальный слив перед закрытием дня, возможно продолжение роста .

не иир

вчерашние сделки

озон -2%

норникель +0

📈На рынке говорят, что обычка Сургутнефтегаза - это российский биткойн, только обеспеченный кэшем. Бумаги компании к вечеру +5,2% вразрез с рынком

- 20 января 2025, 18:36

- |

На рынке говорят, что обычка Сургутнефтегаза — это российский биткойн, только обеспеченный кэшем. Бумаги компании +5,2% вразрез с рынком. Обновили максимумы 15 августа 2024г, максимум — 26,94 руб.

По сообщениям аналитиков рост носит спекулятивный характер.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал