США

Майнинг долларов

- 13 декабря 2019, 12:33

- |

За 12 месяцев пацаны намайнили $1 трлн. И все молчат. Всем похеру.

Смело покупайте всё, что шевелится. Цена не имеет значения!

- комментировать

- ★3

- Комментарии ( 20 )

Нужно ли уведомлять ФНС РФ об открытии счета в Interactive Brokers... обязательно!

- 13 декабря 2019, 06:06

- |

Interactive Brokers стал выпускать именные банковские карты своим клиентам, что является одним из видов банковских операций, а следовательно теперь у многих клиентов данного брокера имеются банковские счета...

FOMC без сюрпризов

- 12 декабря 2019, 19:40

- |

Заседания прошло без резонансных решений, с небольшим пессимизмом по поводу будущего роста, но с оптимизмом по поводу будущей ставки.

• Прогноз роста ВВП оставлен без изменений на уровне 2.2% в 2019г и 2.0% в 2020г

• Прогноз инфляции на 2019г снижен с 1.8 до 1.6% (Core PCE Inflation – ценовой индекс потребительских расходов с исключением волатильных компонентов), на 2020г оставлен без изменений на уровне 1.9%

• Прогноз по ставке предполагает, что ставка останется на текущем уровне на протяжении всего следующего года, в 2021г будет повышена на 25 бп, в 2022г – ещё 25 бп вверх.

Всё абсолютно ожидаемо. Никаких сюрпризов

Члены Комитета однозначно настроены на повышение ставки и категорически исключают её снижение. Сразу 4 представителя заявили о потенциальном повышении ставки, а это серьезные намерения. Но если вспомнить историю, то в прошлом году мы видели аналогичную картину, ожидали сразу три повышения ставки в 2019, а в итоге… в итоге получили снижение ставки. Поэтому текущие заявления воспринимать всерьез не стоит. Заседание принесло то, чего хотел рынок. За сворачивание QE речи не было, поэтому индексы на оптимизме двигаются к новым высотам.

( Читать дальше )

По ту сторону кризиса на рынке РЕПО в США

- 12 декабря 2019, 18:07

- |

На ZeroHedge вышла хорошая публикация, посвященная подробному разбору кризиса 16 сентября на рынке РЕПО в США — события вынудившего ФРС досрочно запустить очередной раунд «не QE».

Для понимания причин произошедшего необходимо разобраться с процессами, протекавшими на протяжении последних лет в этой области кредитования. Ключевыми заемщиками здесь выступали крупные хедж-фонды, в среде которых большую популярность набрали стратегии арбитража на процентных ставках. Они основаны на спотовых покупках трежерис (или других облигаций) с последующей продажей дериватиов на процентные ставки (чаще всего фьючерсов). При этом положительная разница между этими сделками составляет прибыль фонда.

Проблема состоит в малой маржинальности подобных операций. Для увеличения прибыли необходимо использовать леверидж, тут то на сцене и появляется рынок РЕПО-кредитования. Купленные фондом трежерис можно использовать в качестве залога для получения дополнительных денежных средств, на которые вновь покупаются трежерис… Данные по активам таких крупных фондов, как «Millennium», «Citadel» и «Point 72» наглядно демонстрируют суть происходящего:

( Читать дальше )

Запасы нефти в США: +0,8 Mб, добыча: -100 тб/д

- 11 декабря 2019, 18:30

- |

Energy Information Administration (EIA) United States Department of Energy (DOE) сообщило, что за неделю, закончившуюся 6 декабря 2019 года, коммерческие запасы нефти в США выросли на 0,8 Мб (до 447,9 с 447,1 неделей ранее). Так что EIA рассудило возникший спор. Напомним, что согласно оценкам Американского института нефти (API) запасы сырой нефти должны были за неделю подрасти на 1,41 Мб (запасы в Кушинге: -3,53 Мб; запасы бензина: +4,92 Мб; запасы дистиллятов: +3,24 Мб). А согласно прогнозу экспертов, опрошенных агентством Bloomberg, запасы сырой нефти должны были снизиться на -2,924 Мб (запасы бензина +2,535 Мб; запасы дистиллятов: +1,564 Мб). Произошедшее подрастание слегка подкорректировало начавшееся накануне снижение запасов. В результате подрастания кривая текущих запасов отошла от сценария прошлого года.

Запасы моторного топлива на этот раз за неделю подросли на 5,4 Мб. Стратегические резервы продолжили снижение. За неделю они похудели еще 0,2 Мб. (За последние полтора года их снижение составляет уже весьма солидные 60 Мб). Суммарные запасы нефти и нефтепродуктов за неделю подскочили на 17 Мб (до 1916,0 с 1899,0 Мб на прошлой неделе). Как видим, по этому важному параметру сильный недельный рост вернул кривую текущих запасов к уровням средних пятилетних значений для соответствующих чисел декабря.

( Читать дальше )

В Вашингтоне началось заседание по закону S.482

- 11 декабря 2019, 18:15

- |

Defending American Security from Kremlin Aggression Act of 2019

Весь год готовились… сволочи.

Если сделка США и Китая сорвется, это станет шоковым сценарием для рынков

- 11 декабря 2019, 16:13

- |

На текущий момент, как последние полгода, основным фактором волатильности на рынках являются торговые войны. Еженедельно идет очень много противоречивых новостей относительно споров между США и Китаем. Рынки тонко реагируют на любые высказывания в этом ключе, при этом нужно отметить, что степень влияния таких новостей за последние недели немного ослабла.

Текущий рост мировых индексов, в том числе и российских, который мы сейчас наблюдаем, во многом обусловлен действиями ФРС. Напомню, что с октября ФРС приняла решение «вливать» в систему по $60 млрд ежемесячно, и продолжится это вплоть до 2 квартала 2020 года. Несмотря на то, что нас, обывателей, упорно пытаются убедить, что это не QE (Quantitative easing, или количественно смягчение) — по факту это оно и есть. Такие процедуры на рынках происходят в тот период, когда есть проблемы с ликвидностью. Напомню, что именно нехватка ликвидности стала причиной первой волны кризиса в 2007 году.

( Читать дальше )

Новые "Капризы" США

- 11 декабря 2019, 13:02

- |

США ударили по китайскому транспортному сектору

Правительства США и Китая продолжают обстреливать друг друга отраслевыми мерами, направленными на обоюдное ограничение доступа к рынкам друг друга.

По сообщению Wall Street Journal, США готовит законопроект, запрещающий покупки автовагонов и автобусов китайских компаний, две из которых вложили значительные средства в производственные мощности США в последние годы. Закон может исключить из федеральных контрактов железнодорожного гиганта CRRC и производителя электромобилей BYD.

Нефть Запасы , ОПЕК+ прогноз ВиталийPTS

- 11 декабря 2019, 00:13

- |

Вот такой не замысловатый прогноз на текущий час

Почему я рассматриваю покупки Нефти BUY ?

1. Решение ОПЕК + сократить добычу нефти всех стран входящих (США не входит)

что в тот день вызвало резкое движение цены на 2% (6 декабря )

Всплеск цены был во время прямой трансляции ОПЕК+ после слов Салман ибн Абдул-Азиз Аль Сауд о сокращение добычи. А не после того когда написали на новостных сайтах investing итд. я в тот день стримел на YouTube и пытался в лайве корректно перевести с англ на русский .

Так же я полагаю что США не буду сильно противоречить ОПЕК + хоть и не входят в него

--------------------------------------------------------------------------------------------------------------------------------------------------------------------------

2. Предыдущие запасы нефти в США минус — 4.856 M/Б 4 Декабря.

3. Сегодня ночью 00 30 Отчет API Факт + 1.410 м/б, завтра 18 30 IEA более важный. Ожидание отчетов примерно минус — 3.344 М/Б

( Читать дальше )

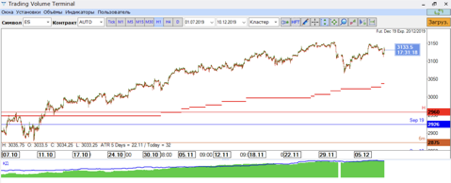

Ситуация с фондовыми индексами

- 10 декабря 2019, 21:56

- |

В преддверии заседания ФРС и решения по ставке прогнозировать куда пойдут индексы не самое благодарное дело, но самое время рассмотреть расклад сил.

Первое на что стоит обратить внимание это тенденция. Американские индексы находятся в вялом восходящем движении, но не ленятся обновлять максимумы. А вот европейские “братья” DAX, Euro Stoxx с начала ноября не видели ATH(олтаймхай). Та же картинка и на Nikkei. О китайских индексах помолчим.

Как правило, подобный сигнал указывает на потенциальный разворот или, как минимум, весомую коррекцию.

С другой стороны, по штатам вышла весьма бодрая макростатистика, в т.ч. по рынку труда. На первый взгляд позитив по фундаменту указывает на дальнейший рост акций, но, стоит учесть, что текущий рост поддерживается псевдоQE, buy backами компаний и ожиданиями рождественского ралли.

Администрация Дональда Трампа вновь играет защитную стратегию на шахматной доске торговой войны с Китаем. На сей раз американцы провели рокировку своим рвением заключить торговое соглашение USMCA, которое должно заменить существующие соглашение NAFTA между США, Мексикой и Канадой и укрепить их экономический союз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал