США

Рынки и нефть. Китайский юань, пузырь только начинается?

- 11 сентября 2016, 13:56

- |

Основной вопрос, который стоило бы сейчас задать друг другу, после того, как китайский юань изменит баланс валют, что будут делать участники процесса?

Народный банк Китая последний раз девальвировал свою валюту, понизив ставку 23 октября 2015 года до 4,35% для стимулирования своего экспорта. Сделал это вовремя, потому, что уже через месяц 30 ноября 2015 года МВФ включил китайский юань в корзину резервных валют. Казалось бы этого было достаточно, но если бы после этого события ничего не произошло Народному банку Китаю пришлось бы максимально защищать свой экспорт снижая и снижая свою ставку, если бы помощь не пришла из США и вот тут уже 16 декабря 2015 года ФРС повышает ставку на 0,25%. После данных событий к практике изменения ставок в США и Китае никто не возвращался. Эффект от данных событий позволил девальвировать юань к доллару к минимуму и продолжать Китайское экономическое чудо — сохраняя спокойствие глобальных инвесторов во всем мире. Но, как известно — юань единственная резервная валюта с фиксированным курсом, вопрос заключается в том, сколько это будет продолжаться? Президент США Барак Обама на саммите G20 — 3 сентября на встрече с председателем КНР

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

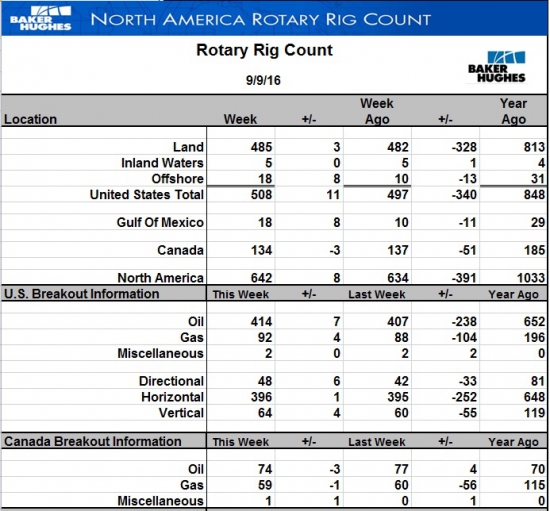

Общее число буровых в США выросло на 11 шт.

- 09 сентября 2016, 20:03

- |

Более подробная (публикуемая чуть позднее) таблица буровой активности выглядит следующим образом:

( Читать дальше )

Рынки и нефть. Был ли Драги спусковым крючком?

- 08 сентября 2016, 22:16

- |

Основной вопрос, который стоило бы сейчас задать друг другу — было ли сегодняшнее выступление Марио Драги долгосрочным спусковым крючком для мировых рынков сегодня?

Целью Драги, да и всего финансового сектора было продлить жизнь Deutsche Bank, который очень активно тонул, захлебываясь в облигациях с отрицательной доходностью. Ценой мировых рынков у них это сегодня прекрасно получилось. Достаточно посмотреть, насколько выросли акции Deutsche Bank и как взлетели немецкие облигации с отрицательной доходностью.

После того, как Драги выполнил свою миссию, ее оценили на отлично - экс — трейдер Deutsche Bank в США признан невиновным в манипулировании ставками.

Тем временем в США при поддержке ЦРУ ее агентом в штате Оклахома ровно в 07:00 в субботу 3 сентября была создана и осуществлена операция по созданию землетрясения с целью создания прецедента и закрытия всех шахт, осуществляющих сланцевую добычу нефти.

( Читать дальше )

Что ждет S&P 500

- 08 сентября 2016, 19:15

- |

На графике представлено развитие волны 5 в 5 большого суперцикла, которое, как предполагалось ранее, подтверждается сейчас, закончится на уровне 2300 -2450.

( Читать дальше )

Запасы в США (-14,5)mb, добыча (-30) тыс.b/d

- 08 сентября 2016, 17:59

- |

Запасы моторного топлива на этот раз за неделю снизились на 4,2 млн. баррелей (до 227.8 с 232,0 баррелей неделей ранее). Нетто импорт нефти и нефтепродуктов за неделю снизился на 1,023 mb/d (до 5,037 c 6,060 mb/d в предыдущую неделю). Суммарные запасы нефти и нефтепродуктов за неделю снизились на 13,7 млн. баррелей (до 2086,0 с 2099,8 млн. бар. неделей ранее – работают чудеса округления). Рост суммарных запасов споткнулся о круглую цифру и отскочил от нее как ошпаренный.

( Читать дальше )

Торговые идеи от Артема Деева на 8 сентября 2016 года

- 08 сентября 2016, 10:41

- |

Европейская валюта продолжает котироваться выше уровня 1,12. Участники рынка предвкушают сегодняшнее заседание ЕЦБ, способное пролить свет на планы европейского регулятора по изменению денежно-кредитной политики. Стоит отметить, что вчерашняя торговая сессия протекала довольно вяло, поскольку трейдеры предпочли не торопится с выбором конкретного направления движения актива до оглашения итогов самого заседания. Опубликованный вчера отчет по динамике промышленного производства Германии подтвердил наши опасения, что немецкая экономика окончательно растеряла импульс экономического восстановления. В месячном выражении промышленное производство Германии просело на 1,5% м/м, годовой спад составил 1,2% г/г. Вкупе с вышедшими несколько дней назад отчетами по индексам активности в ключевых секторах валютного блока, а также явным снижением инфляционных ожиданий, шансы на более мягкую риторику ЕС увеличились. Для европейской валюты сегодня наступает момент X. В 14:45 МСК ЕЦБ пересмотрит ключевые параметры ДКП, а именно ставки рефинансирования и по депозитам. Также будет оглашено решение по актуальным срокам действия программы количественного смягчения и ее объемах. На текущий момент на рынке по-прежнему допускают, что европейский регулятор может продлить QE за март 2017 года. Еще большее влияния на евро может оказать последующая после этого пресс-конференция ЕЦБ, в ходе которой есть вероятность получить вербальные намеки на возможность принятия более агрессивных экономических стимулов. Для евро любой из подобных сценариев является фактором потенциальных продаж.

Европейская валюта продолжает котироваться выше уровня 1,12. Участники рынка предвкушают сегодняшнее заседание ЕЦБ, способное пролить свет на планы европейского регулятора по изменению денежно-кредитной политики. Стоит отметить, что вчерашняя торговая сессия протекала довольно вяло, поскольку трейдеры предпочли не торопится с выбором конкретного направления движения актива до оглашения итогов самого заседания. Опубликованный вчера отчет по динамике промышленного производства Германии подтвердил наши опасения, что немецкая экономика окончательно растеряла импульс экономического восстановления. В месячном выражении промышленное производство Германии просело на 1,5% м/м, годовой спад составил 1,2% г/г. Вкупе с вышедшими несколько дней назад отчетами по индексам активности в ключевых секторах валютного блока, а также явным снижением инфляционных ожиданий, шансы на более мягкую риторику ЕС увеличились. Для европейской валюты сегодня наступает момент X. В 14:45 МСК ЕЦБ пересмотрит ключевые параметры ДКП, а именно ставки рефинансирования и по депозитам. Также будет оглашено решение по актуальным срокам действия программы количественного смягчения и ее объемах. На текущий момент на рынке по-прежнему допускают, что европейский регулятор может продлить QE за март 2017 года. Еще большее влияния на евро может оказать последующая после этого пресс-конференция ЕЦБ, в ходе которой есть вероятность получить вербальные намеки на возможность принятия более агрессивных экономических стимулов. Для евро любой из подобных сценариев является фактором потенциальных продаж.

( Читать дальше )

Крупнейший банк Норвегии делает ставку на обвал биржи США

- 08 сентября 2016, 01:52

- |

Крупнейший банк Норвегии, DNB, делает ставку на обвал рынка акций США и на растущую волатильность в мировой финансовой системе. Инвестиционный фонд банка, размером 56 миллиарда евро, впервые купил контракты VIX-Index, который показывает ожидаемые турбуленции американского индекса S&P 500. Размер активов в акциях и облигациях был уменьшен.

Блумберг приводит цитату начальника инвестиционного фонда DNB.

Банк считает что рынок слишком уязвим, и что становится все меньше позитивных сигналов.

Также фонд увеличил долю наличных денег в своем портфолио, и теперь держит порядка 8% капитала в наличности. Таким образом, вместе со ставкой на возможные турбуленции на рынке банк занимает оборонительную позицию. Обоснованием служит то, что экспансивная денежная политика центральных банков привела к раздутию курсов акций и снижению процентов по облигациям.

Особенно скептически DNB смотрит на американский рынок акций, и в особенности электроэнергетические компании, телекомы, фирмы выпускающие продукты питания.

Выяснилось, что некоторые компании влезли в долги, чтобы выплачивать высокие дивиденды. Сейчас выплата высоких дивидендов заложена в цене акций, и если фирмы будут вынуждены сменить свою дивидендную политику — это повлечет за собой последствия.

Торговые идеи от Артема Деева на 7 сентября 2016 года

- 07 сентября 2016, 10:53

- |

Валюты Океании продолжают развитие повышательного ралли. В частности, пара AUDUSD только за вчера прибавила более 100 пунктов и закрыла день на уровне 0,7684. Резервный банк Австралии на заседании по денежно-кредитной политики принял решение оставить ставки на прежнем уровне после того, как снизил ставку до рекордно низкого уровня 1,50% в начале августа. Из сопроводительного заявления стало ясно, что основной угрозой для австралийской экономики остаются низкие темпы экономического восстановления Китая, который может спровоцировать снижение стоимости на сырьевые активы, в том числе и на столь важную для Австралии железную руду. Кроме того, РБА снова напомнил, что ему приходится работать в условиях крайне низкой инфляции, фактически вынуждающей австралийский регулятор продолжать смягчать экономическую политику. Сегодня утром вышли слабые данные по ВВП, подтвердившие опасения, что экономика Австралии полностью утратила импульс восстановления. Пара AUDUSD сразу же после публикации отчета оказалась под давлением, но потенциал снижения еще не исчерпан.

Валюты Океании продолжают развитие повышательного ралли. В частности, пара AUDUSD только за вчера прибавила более 100 пунктов и закрыла день на уровне 0,7684. Резервный банк Австралии на заседании по денежно-кредитной политики принял решение оставить ставки на прежнем уровне после того, как снизил ставку до рекордно низкого уровня 1,50% в начале августа. Из сопроводительного заявления стало ясно, что основной угрозой для австралийской экономики остаются низкие темпы экономического восстановления Китая, который может спровоцировать снижение стоимости на сырьевые активы, в том числе и на столь важную для Австралии железную руду. Кроме того, РБА снова напомнил, что ему приходится работать в условиях крайне низкой инфляции, фактически вынуждающей австралийский регулятор продолжать смягчать экономическую политику. Сегодня утром вышли слабые данные по ВВП, подтвердившие опасения, что экономика Австралии полностью утратила импульс восстановления. Пара AUDUSD сразу же после публикации отчета оказалась под давлением, но потенциал снижения еще не исчерпан.

( Читать дальше )

Презентация Apple: Какие новинки могут быть представлены?

- 07 сентября 2016, 07:31

- |

В среду, 7 сентября, в 20:00 мск стартует долгожданная презентация «яблочного гиганта», в ходе которой будет представлен ряд новых «фишек». Традиционное осеннее мероприятие, как обычно, привлекло внимание множества аналитиков. Недостатка в слухах нет. Так что же ожидать инвесторам по итогам презентации?

• Линейка iPhone 7. Новые девайсы, по всей видимости, внешне будут напоминать предшественников и, возможно, сохранят те же 4,7-дюймовые и 5,5-дюймовые размеры дисплея. В качестве возможных заметных изменений эксперты выделяют отсутствие 3,5-мм разъема для наушников и переключателя беззвучного режима. Также речь может идти о водоотталкивающих свойствах гаджета.

Возможно, что новинки получат более производительные процессоры и как минимум 32 ГБ встроенной памяти. Ожидается, что 5,5-дюймовая модель будет оснащена специальной камерой с двойной линзой для получения более продвинутых изображений. По слухам, новые iPhone будут выпускаться в пяти цветах: серебро, золото, розовое золото и два варианта черного.

( Читать дальше )

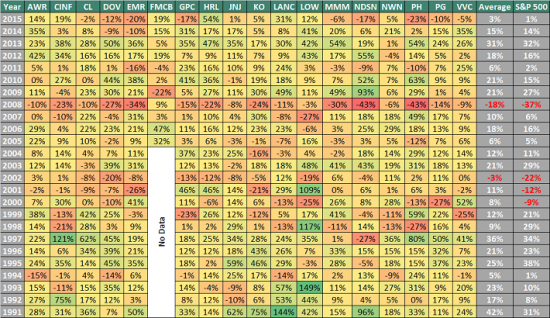

Короли дивидендов

- 06 сентября 2016, 15:56

- |

From 1991 through 2015, the S&P 500 Index has returned 9.8% a year. For every $1 invested in the S&P 500 at the start of 1991, an investor would have $10.45 (all returns in this article include dividends unless stated otherwise).

Investing in an equal weighted basket of the 18 current Dividend Kings in 1991 (and rebalancing each year) would have generated compound returns of 14.0% a year (over 4 percentage points greater than the S&P 500). Every $1 invested would have turned into $26.67.

‘Difference’ is the performance of an equal weighted portfolio of Dividend Kings versus the S&P 500

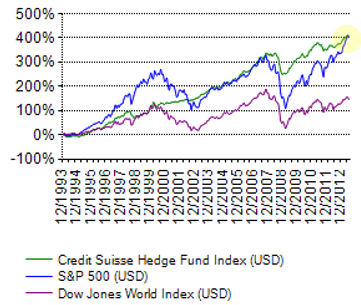

Hedge Fund Returns

в продолжение этой статьи — результаты хедж фондов за 20 лет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал