Санкт-петербургская биржа

Дивидендные аристократы.

- 18 ноября 2015, 22:37

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь» (Уоррен Баффетт)

Возвращаюсь к хорошей идее для долгосрочных инвестиций — S&P500 Dividend Aristocrats, два года назад я уже писал – Дивидендные аристократы. Пункт назначения 2019.

Сейчас хочу посмотреть какие есть акции из «дивидендных аристократов» на Санкт-Петербургской бирже.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 26 )

Спекулянты закатали General Electric в "бокс"

- 18 ноября 2015, 13:59

- |

В последние дни явно бросалось в глаза повышенный интерес к акциям промышленного гиганта – компании General Electric (GE). Причем ажиотаж шел по нарастающей. Если в прошедший четверг оборот по этим акциям составил более 3 млрд. долларов, то в пятницу уже почти 5 млрд., в понедельник — гигантские 8 млрд., а по итогам вчерашних торгов оборот составил уже совсем уж фантастические 13,2 млрд. долларов. Из рук в руки вчера перешло более 430 млн. акций компании. Это 3-й результат в истории компании. При этом следует отметить, что даты 2-х первых результатов все же очень примечательны – 10 октября 2008 года и 4 марта 2009 года. Первая дата – это пик паники кризиса 2008 года, а вторая дата – это самое-самое дно этого же кризиса. Все это хорошо, ну а сейчас что происходит? General Electric компания конечно хорошая, но не до такой же степени, чтобы ее обороты составляли более 10% обороты всего американского фондового рынка! Тем более что при этом на фоне таких гигантских объемов торгов акция никуда не идет и в последние дни стоит скорее на месте. Что же все-таки происходит?

( Читать дальше )

Акции плывут на нефтяных волнах

- 17 ноября 2015, 12:50

- |

за 17 ноября 2015 года

Складывается такое впечатление, что кроме цен на нефть фондовые рынки сейчас ни от чего не зависят. В четверг и в пятницу цены на нефть шли вниз и индексы вслед за ними также снижались, вчера во второй половине торговой сессии цены на верх резко рванули вверх и индексы совершив «полицейский разворот» тут же устремились ввысь. Становится даже как-то обидно за фондовый рынок, который совершенно потерял самостоятельность и ходит как слепой за своим поводырем – за нефтью. Тут можно только констатировать, что, по-видимому, это и есть цена безыдейности, царящей сейчас на рынке.

Как итог всего этого, индексы во второй половине дня легко и просто отыграли все потери пятницы и уверенно закрылись в плюсе, прибавив более чем по проценту.

На отраслевом уровне картина выглядела бы почти идеальной, если бы не одно большое НО… Все экономические сектора закрылись в плюсе, кроме… крупных промышленных холдингов. Там хоть и небольшой, но минус. И самое главное – продолжилась та тенденция, которая наметилась еще в конце прошлой недели: большие обороты. Судя по всему, все же потихоньку идет слив «голубых фишек». К чему бы это?

( Читать дальше )

Пятница 13-е...

- 16 ноября 2015, 13:32

- |

за 16 ноября 2015 года

Ну не хороший это день – как пить дать! Как не крутись, а все равно найдется повод испортить настроение. В середине пятничного дня вроде бы ничего не предвещало сильного движения. И сырьевые рынки стояли, и фьючерсы на индексы тихо-мирно лежали вблизи нулевых отметок. Ну ведь пятница! Но ведь – 13-е!

Сначала была макроэкономическая статистика по розничным продажам и ценам производителей. И не сказать, чтобы очень уж плохой она была, но… как-то уж слишком медленно растут объемы розницы на фоне все улучшающейся и улучшающейся ситуации на рынке труда. Возникает естественный вопрос: почему количество работающих все больше, а деньги они тратить почему-то не хотят и это не приводит к росту потребительских расходов? Ну и, естественно, цены производителей на этом фоне ушли вниз на -0,4% при том, что аналитики ожидали роста на 0,2%. Согласитесь, что-то тут явно не так!?

( Читать дальше )

Нырнули... Но всем ли хватит кислорода?

- 13 ноября 2015, 13:19

- |

от 13 ноября 2015 года

Вчерашний день можно смело назвать если не черным, то уж точно – серым. На рынке царил устойчивый пессимизм фактически в течение всей основной торговой сессии. Причиной тому стали высказывания главных лиц ФРС по поводу возможного повышения ставки на ближайшем заседании FOMC в декабре месяце. Если Джаннет Йеллен тактично обошла этот вопрос стороной, то ее заместитель – Председатель Федерального резервного банка Нью-Йорка Уильям Дадли был более прямолинеен и уверенно пообещал, что в декабре сбудутся все неприятности, которых так боятся участники рынка. После таких слов рынок действительно стал бояться! Ну и нефть добавила свои «3 копейки» в копилку страхов. Ее запасы в очередной раз выросли больше, чем ожидали аналитики – с 1 до 4 млн. баррелей. Естественно, что на таком фоне все дружно пошли вниз. Снижение было по всему фронту бумаг на средних оборотах. И единственно, что должно насторожить, так это повышенные обороты в акциях компаний, входящих в индекс DOW JONES. И именно акции крупных промышленных холдингов снизились вчера в цене более всего, не считая конечно акции сырьевых компаний. Это может свидетельствовать о фиксации прибыли в голубых фишках, а значит – о фиксации прибыли наиболее консервативными инвесторами. Единичный ли это случай или же мы увидим продолжение этой истории, — говорить пока рано. Однако это не очень хороший знак для рынка в целом.

( Читать дальше )

Список SPBEX. Первичный осмотр: P/E, P/BV, ROE, Dividend Yield, Payout Ratio.

- 12 ноября 2015, 23:03

- |

Начало – окно в Америку.

Для начала по компаниям, которые есть на Санкт-Петербургской бирже решил составить простой обзор по текущим финансовым коэффициенты - P/E, P/BV, ROE, Dividend Yield, Payout Ratio…

Данные взял из finance.yahoo.com/ По некоторым компаниям были не все коэффициенты — стояли значения н/д (нет данных), не знаю, чем это вызвано. Но компаний, которые не прошли фильтры из-за этого нет, при дальнейшем изучении отчетов компаний я сам составлю более актуальное мнение по компаниям и посчитаю все коэффициенты.

Сразу оговорюсь, что данные коэффициенты лишь первичный фильтр, и принятие решений о покупке акций только на них основывать нельзя. Нужно смотреть более подробнее компании.

Facebook, Inc., Amazon.com, Inc

( Читать дальше )

Выбор брокера на Санкт-Петербургской бирже

- 11 ноября 2015, 23:10

- |

На Санкт-Петербургскую биржу (иностранные акции) предоставляют доступ 12 брокеров. Выбор брокера – очень важный момент для инвестора, брокер должен быть удобным и надежным, и иметь низкие комиссионные ставки.

Как я выбирал брокера 2 года назад я уже писал – ПСБ доволен, хорошо работает и очень выгодно по комиссиям. Отбор брокера на SPBEX я производил на тех же принципах: надежность брокера и низкая комиссия.

Я планирую совершать сделки раз в месяц, пополняя каждый месяц свой счет на $500. Максимум 5 трейдов. Я против абонентской платы, минимальных платежей в месяц или в день. Хорошо бы у брокера был свой банк или это была бы финансовая группа, в которой есть банк (это очень удобно при переводах д/средств – отсутствуют банковские комиссии).

Вот моя таблица сравнения.

( Читать дальше )

Corruption

- 08 ноября 2015, 20:44

- |

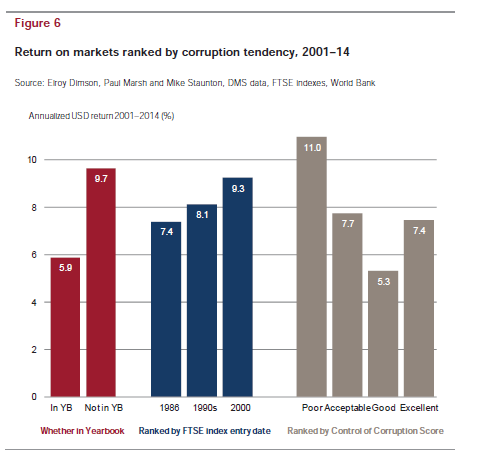

Читая Credit Suisse Global Investment Returns Yearbook 2015 натолкнулся на интересную статью про коррупцию и сравнение результатов «святых» и «грешных» рынков в зависимости от степени коррумпированности (согласно Worldwide Governance Indicators compiled by Kaufmann, Kraay and Mastruzzi (2010) and supported by the World Bank).

У них получилось на отрезке 2001-2014 гг. что «коррумпированные» страны показали лучше результат.

( Читать дальше )

Developed Markets Vs Emerging Markets: underperformance продолжается…

- 04 ноября 2015, 23:18

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно.» Уоррен Баффетт

В комментариях к моим постам часто пишут, что инвестировать в российские акции опасно – акционер не защищен, рынок уже не растет пять лет, девальвация рубля и т.д. Забавно, сейчас те же люди в том же духе пишут про мою идею инвестиций в американские акции через Санкт-Петербургскую биржу.

Только по американским акциям причину указывают другую – «дорогие» акции. Но как я писал ранее - Вы платите высокую цену за входной билет, чтобы только переступить порог

( Читать дальше )

Рынок совершил пробное восхождение

- 03 ноября 2015, 13:32

- |

за 03 ноября 2015 года

Стремительный рост акций биотехнологического сектора и низкие темпы роста промышленного производства вдруг убедили участников рынка, что ФРС не будет спешить с повышением учетной ставки и посему можно попытаться «раскочегарить» рынок на предновогоднее ралли. Будет или не будет предновогоднее ралли – это еще вопрос. А вот вчера ралли очень даже удалось. Единственно, что пока смущает — так это небольшие обороты торгов. То есть пока тот рост, который мы наблюдали вчера хоть и прошел по всему фронту бумаг, но все же был локальным.

И все же все индексы еще ближе подошли к своим историческим максимумам, прибавив в итоге к концу дня от 0,94% (индекс DJIA) до 1,45% (индекс NASDAQ). Еще один такой шаг и мы упремся в сопротивление на уровне максимальных значений, которые мы видели в первой половине 2015 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал