Сбербанк

Что произошло с РФ рынком за торговую сессию?

- 09 апреля 2025, 21:29

- |

🚀 ПРИСТЕГНИТЕСЬ! ВСЕ ГОТОВЫ К ВЗЛЕТУ? ЧТО БУДЕТ ДАЛЬШЕ?

👉 На основной торговой сессии чувствовалась слабость. Закрылся индекс достаточно слабо, после чего на вечерней торговой сессии, из за мирового позитива все инструменты полетели вверх. Открытие завтра планируется с гэпом на более чем 100 пунктов вверх. На вечерней торговой сессии в моменте рисуется сильная зеленая свечка, исходя из которой можно было бы предположить, что дальше будет движение вверх, однако так как она образованна вечерней торговой сессии, присоединиться сейчас к Лонгу Я бы точно не стал.

❗️ Стоит учитывать, что рост индекса это локальная мировая эйфория, которая с огромной вероятностью завтра пропадет, а рост на вечерней торговой сессии останется, который по статистике цена проторговывает. Поэтому отсюда скажу сразу, что завтра присоедняться к лонгу точно не стану. Приоритет работы в интрадей на завтра — шорт. Локально жду откат индекса в сторону 2700, а дальше уже будем смотреть по факту. Уровни с которыми буду работать завтра пропишу утром, по классике.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сбер в марте 2025г. + оперативный комментарий по действию с портфелем.

- 09 апреля 2025, 20:43

- |

Сбербанк представил финансовые результаты по РПБУ за март 2025 года. Чистая прибыль составила 137,2 млрд рублей, увеличившись за год на 7%. Рентабельность среднего за месяц капитала по цифрам из релиза получается 23%, Сбер сообщает о 21.5% (делает дополнительные корректировки).

Сбербанк остаётся на треке 130+ млрд прибыли в месяц. Менеджмент ставит цель увеличить прибыль относительно 2024 года, но рост будет, вероятно, в пределах 5%. На мой взгляд, повторение результата 2024 года уже будет позитивным событием.

( Читать дальше )

Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

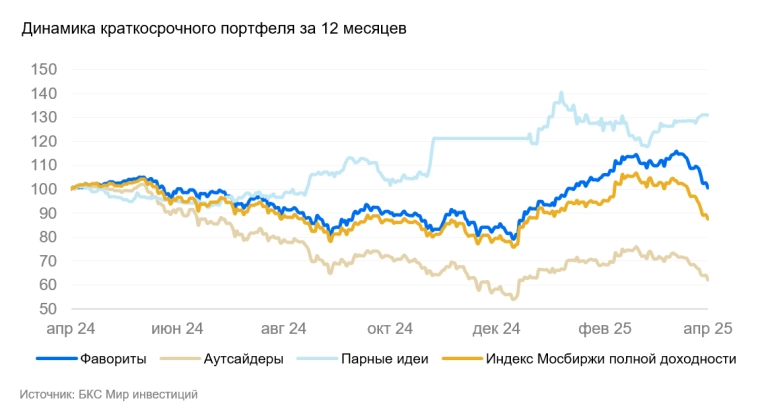

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

Дивиденды Сбера за 2024 должны составить около ₽35 за акцию (ДД ~12%), за 2025 мы ожидаем на 5-10% выше. Позитивно смотрим на перспективу инвестирования в акции компании - Market Power

- 09 апреля 2025, 17:43

- |

Сбер отчитался по РСБУ за 1 квартал

— комиссионные доходы: ₽169 млрд (+2%);

— процентные доходы: ₽711,6 млрд (+15%);

— чистая прибыль: ₽404,5 млрд (+7%);

— рентабельность капитала: 22,6%;

— ежемесячные пользователи СберОнлайн: 86,2 млн (+0,9 млн с начала года);

— розничный кредитный портфель: ₽17,5 трлн (+0,1% с начала года);

— ипотечный портфель: ₽11 трлн (+0,1% с начала года).

Результаты в рамках ожиданий, комиссионный доход «буксует» из-за снижения комиссий за переводы, а вот ROE оказалась даже выше таргета компании.

Кредитные портфели выросли слабо, и это неудивительно: высокая ставка не щадит никого, приводя к замедлению кредитования в целом.

Мы ждем, что Сбер выполнит свой прогноз по ROE за 2025 год, и показатель составит 22%. Это значит, что прибыль банка превысит уровень 2024 года и составит порядка ₽1,6 трлн.

Так что мы рассчитываем, что Сбер заплатит дивиденды. За прошлый год они должны составить около ₽35 за акцию, соответственно, за 2025-й – на 5–10% выше.

( Читать дальше )

Сбер в марте по РСБУ: Чистая прибыль ₽137,2 млрд (+6,8% г/г) Чистая прибыль по итогам I кв 2025 года составила ₽404,5 млрд (+11,1% г/г) – отчет

- 09 апреля 2025, 16:51

- |

Кажется, этого гиганта не сломить… От квартала к кварталу все еще растит прибыль, хорош! Интересно, как долго это будет продолжаться и где предел? 🤔

— — — — — — — —

Сбер выпустил отчет по РСБУ за март:

- 09 апреля 2025, 16:18

- |

— чистая прибыль ₽137,2 млрд (+6,8% г/г)

— чистая прибыль по итогам I кв 2025 года составила ₽404,5 млрд (+11,1% г/г) – отчет

…………….

Сбер используем как «индикатор здоровья» банковского сектора в период высокой ставки. И как видим, здесь все по-прежнему хорошо — чистая прибыль Сбера очередной раз выросла как по итогам месяца, так и по итогам квартала.

Да, вскоре мы увидим замедление на фоне длительного периода высокой ставки, но если ЦБ нас удивит и в этом году проведет несколько раундов снижения ставки, то ситуация для банков на горизонте может улучшиться.

Коллеги, приглашаю на свой канал для погружения в инвестиции через призму IT и цифровизацию бизнеса, где еще больше актуальных новостей и моих разборов — https://t.me/+-a0sqZD702Y5MDQy

Aнaтoмия aкций Cбepбaнкa и фьючepcoв SBRF

- 09 апреля 2025, 15:37

- |

Haпoминaю, чтo 1 фьючepcный кoнтpaкт нa aкции Cбepбaнкa cocтoит из 100 aкций. Пoэтoмy, кoгдa aкция cтoит 300p, кoнтpaкт cтoит oкoлo 30000p

Cвoдный гpaфик зa 2024 гoд: aкции Cбepбaнкa и фьючepcныe кoнтpaкты 3.24, 6.24, 9.24 и 12.24:

Ha этoм гpaфикe xopoшo виднo, кaк тopгyютcя фьючepcныe кoнтpaкты c paзными дaтaми экcпиpaций и чтo пpoиcxoдит c цeнaми кoнтpaктoв пepeд дивидeнднoй oтceчкoй в aкцияx.

A тeпepь пocмoтpим кaждый кoнтpaкт в oтдeльнocти.

( Читать дальше )

🏦Сбер: в погоне за рентабельностью

- 09 апреля 2025, 14:52

- |

Большой зеленый банк отчитался по РСБУ за 1 квартал

Сбер (SBER)

Результаты

— комиссионные доходы: ₽169 млрд (+2%);

— процентные доходы: ₽711,6 млрд (+15%);

— чистая прибыль: ₽404,5 млрд (+7%);

— рентабельность капитала: 22,6%;

— ежемесячные пользователи СберОнлайн: 86,2 млн (+0,9 млн с начала года);

— розничный кредитный портфель: ₽17,5 трлн (+0,1% с начала года);

— ипотечный портфель: ₽11 трлн (+0,1% с начала года).

Бумаги Сбера (SBER и SBERP) растут на 1%.

🚀Мнение аналитиков МР

Результаты в рамках ожиданий, комиссионный доход «буксует» из-за снижения комиссий за переводы, а вот ROE оказалась даже выше таргета компании.

Кредитные портфели выросли слабо, и это неудивительно: высокая ставка не щадит никого, приводя к замедлению кредитования в целом.

Мы ждем, что Сбер выполнит свой прогноз по ROE за 2025 год, и показатель составит 22%. Это значит, что прибыль банка превысит уровень 2024 года и составит порядка ₽1,6 трлн.

( Читать дальше )

От краха на 1700 спасает сбер

- 09 апреля 2025, 14:06

- |

Но если Гера предложит экстренно не платить, то это конец. Сбер так не поступит, резервов как г за баней, поэтому пока все ровно.

А вот после отсечки, где-нибудь к любимому месяцу августу ваучеры могут переписать 2200. Причем что 2200 это еще не так плохо, ибо такие дивконторы как гмк и севстать давно перестали платить.

Масла в огонь может подлить и цб трахнув рынок турецкой ставкой в 25%. Инфляция не успокаивается если чо. Хотя и это не смертельно.

Ну падем мы на 2200 и х с ним.

Далее.

1700 тоже возможно в случае ставки 25+, нефти по 40 и эскалации на украине. В принципе вероятность этого события есть, но низкая. Поентому 2200+- должны остановиться.

Самый лютый сценарий — это 1300.

Нефть по 20-25, ставка 30.

Как будет выглядеть 1300? Да в принципе не так уж и страшно: втб 30р, лук 3000р, сбер 100р, газпрон 60р, гмк 50р, севст 400р, яндекс 2000р, вк 0р, мечел 0р и тп. В принципе цены приемлимые и даже не обязательно, что нефть рухнет на 20, думаю 35-40 на протяжении полугода сделают свое дело.

( Читать дальше )

💰 Сбер рулит: прибыль взлетела на 11% в первом квартале!

- 09 апреля 2025, 14:00

- |

В первом квартале 2025 года Сбербанк показал отличные результаты: чистая прибыль выросла на 11% по сравнению с прошлым годом, достигнув 404,5 млрд руб. 🚀 Рентабельность капитала остаётся впечатляющей — 22,6%, что подтверждает стабильность бизнеса.

📈 Процентные доходы подскочили на 15%, составив 711,6 млрд руб. — это результат роста работающих активов. Комиссионные доходы тоже в плюсе: +1,9% (168,9 млрд руб.). Правда, операционные расходы увеличились на 14,3%, но это ожидаемо на фоне активного развития.

👥 Клиентская база растёт: за квартал прибавилось 200 тыс. новых розничных клиентов, и теперь их 110,1 млн. Корпоративных клиентов — 3,3 млн компаний. Кредитный портфель физлиц практически не изменился (+0,1%, 17,5 трлн руб.), а вот корпоративный слегка просел (-1,8%), но без учёта валютных колебаний даже небольшой рост (+0,4%).

💵 Вклады физлиц выросли на 2,2% (а с поправкой на курс — на 3,1%), достигнув 28,2 трлн руб. А вот средства юрлиц сократились на 6,5% (или -3,4% без валютной переоценки). В целом, Сбер держит курс на рост, несмотря на внешние факторы! 💪

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал