Совкомфлот

📰“Совкомфлот” Решения совета директоров

- 24 декабря 2021, 18:49

- |

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Современный коммерческий флот"

1....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Совкомфлот имеет потенциал для роста - Финам

- 22 декабря 2021, 16:42

- |

Мы полагаем, что в среднесрочной перспективе акции «Совкомфлота» обладают потенциалом роста на фоне улучшения рыночной конъюнктуры танкерного рынка и восстановления фрахтовых ставок. При этом компания заключает новые долгосрочные контракты с крупнейшими представителями нефтегазового сектора, что позволяет стабильно увеличивать объем законтрактованной будущей выручки. В связи с этим мы рекомендуем «Покупать» акции «Совкомфлота» с целевой ценой 92,6 руб.Пырьева Наталия

ФГ «Финам»

Акции Совкомфлота недооценены по сравнению с мировыми аналогами - Промсвязьбанк

- 21 декабря 2021, 14:19

- |

Совкомфлот объявил вчера о начале выкупа своих акций в размере до 550 млн руб. (0,3% от капитализации, 2% от объема в обращении) для программы мотивации работников. Процесс buyback начнется с 20 декабря.

Полагаем, что программа выкупа может оказать поддержку бумагам компании. Сохраняем положительный взгляд на акции компании, отмечая их недооцененность по сравнению с мировыми аналогами. Ожидаем рост ставок танкерного фрахта в следующем году, что также окажет поддержку бумагам компании. Рекомендуем «покупать», целевая цена 127 руб. / акцию.Промсвязьбанк

Последние сделки в году + 2 "сказочные" идеи

- 21 декабря 2021, 12:40

- |

Доброго времени суток, последний свой пост я опубликовал в апреле, что не удивительно, написание отнимает время которого и так не особо много, да и рынок в текущем году был крайне скучным. Только под конец года появились небольшие скидки и так получилось, что к этому времени я был в долларовом кэше и облигациях больше чем на 50%. Распродажи активов я еще начал в сентябре постепенно наращивая подушку.

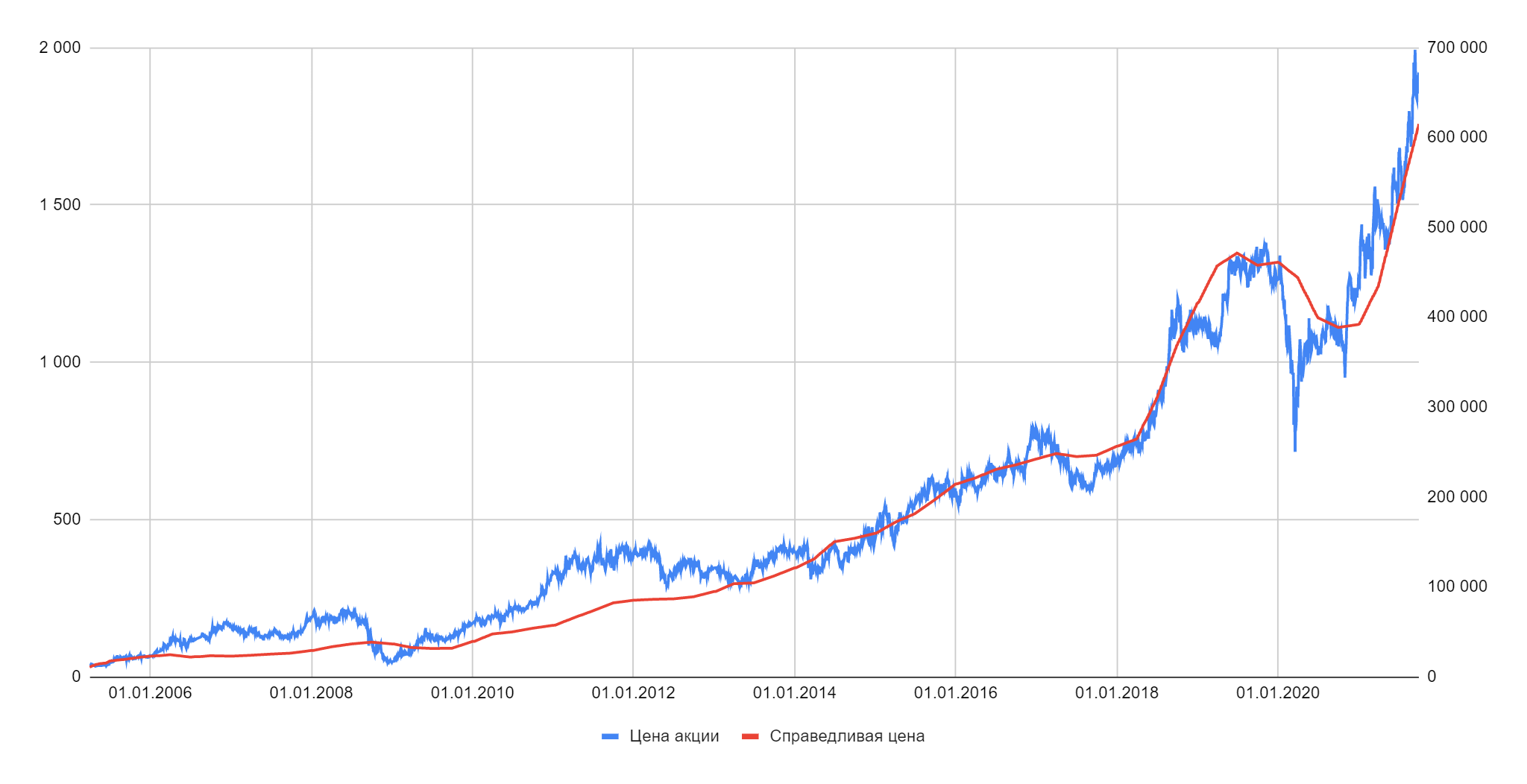

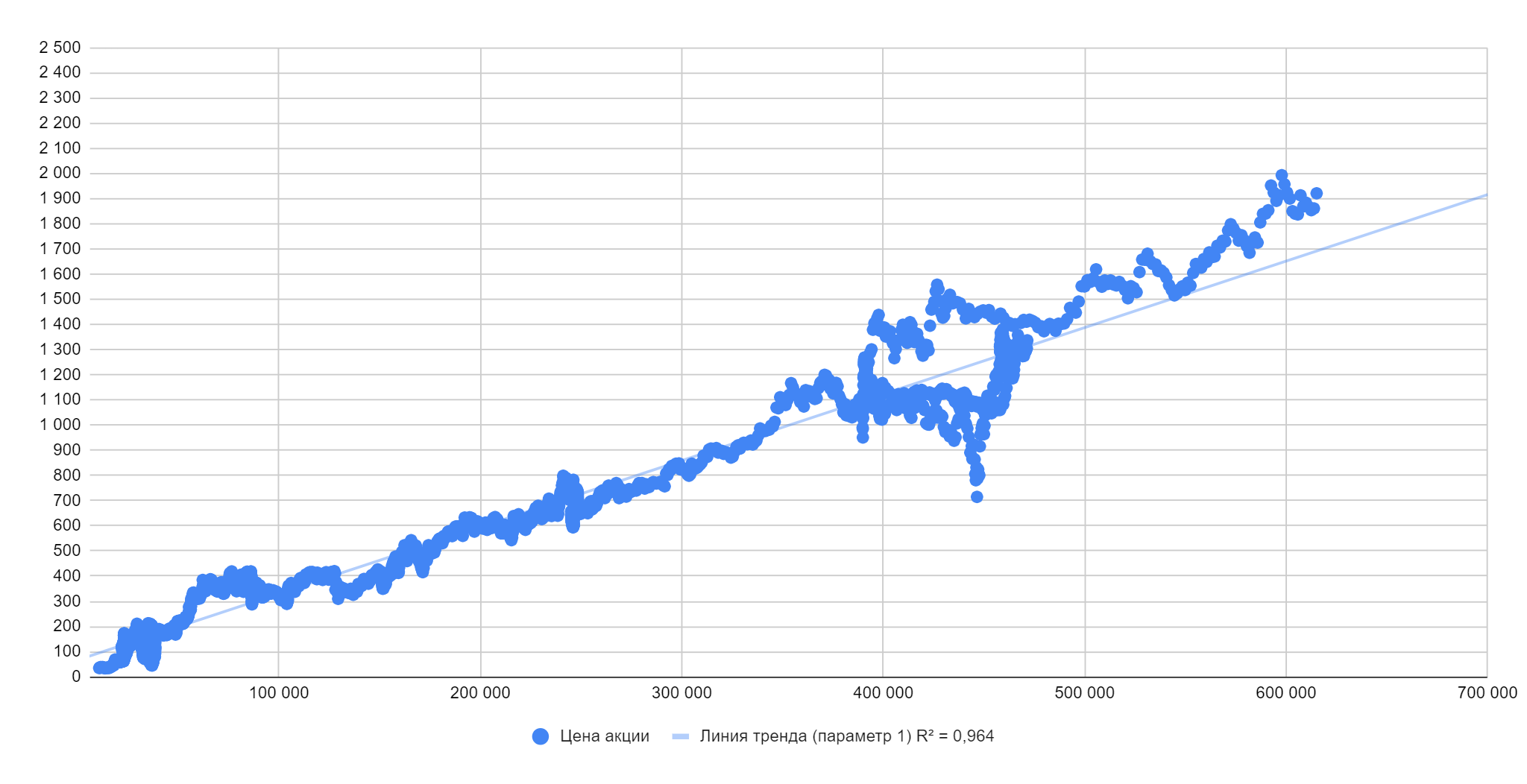

Во время коррекции наращивал долю в Новатэке, главной бумаге моего портфеля, сейчас его доля 38%. Наконец-то Новатэк дали купить ниже его справедливой стоимости, особенно в тот самый «черный вторник» на утренней сессии.

Справедливую цену я рассчитываю по своей модели у которой точность 96%.

( Читать дальше )

Совкомфлот объявляет о начале программы выкупа акций на сумму ₽550 млн

- 20 декабря 2021, 11:54

- |

Группа компаний «Совкомфлот» объявляет о начале программы выкупа акций ПАО «Совкомфлот» с 20 декабря 2021 года.

ООО «СКФ Арктика», дочернее предприятие ПАО «Совкомфлот», планирует выкупить акции на открытом рынке для целей программы долгосрочной мотивации работников группы компаний «Совкомфлот».

Общий размер выкупа не превысит 550 млн. руб.

📈Совкомфлот растёт на 3% после объявления программы выкупа

- 20 декабря 2021, 11:00

- |

📈Совкомфлот +3% «Совкомфлот» (СКФ) выкупит акции на сумму до 550 млн руб. для программы долгосрочной мотивации работников. Процесс buyback начнется с 20 декабря.

Совкомфлот имеет потенциал для роста - Финам

- 16 декабря 2021, 19:10

- |

Мы рекомендуем «Покупать» акции «Совкомфлота» с целевой ценой 92,6 руб. на 12 мес., что предполагает потенциал роста на 27,3% от текущего ценового уровня.

«Совкомфлот» — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов. Компания участвует в обслуживании крупных энергетических проектов в России и за ее пределами, работает с крупнейшими представителями нефтегазовой отрасли. В числе клиентов «Совкомфлота» — «Газпром», «ЛУКОЙЛ», «НОВАТЭК», Royal Dutch Shell, ExxonMobil, Chevron.

( Читать дальше )

📰“Совкомфлот” Проведение заседания совета директоров и его повестка дня

- 16 декабря 2021, 18:38

- |

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Современный коммерческий флот"

1....

( Читать дальше )

Инвестиции в акции Совкомфлот. Фундаментальный анализ и прогноз дивидендов. Инвестиционная идея?

- 09 декабря 2021, 20:21

- |

Разбор акции Совкомфлот. Фундаментальный анализ и перспективы компании на предмет целесообразности инвестирования в ее акции. Инвестиционная идея Совкомфлот.

Исходя из чего Совкомфлот получают прибыль? Кто конкурент компании на воде? Почему никто в совете директоров не владеет акциями компании и куда делась рентабельность капитала?

📰“Совкомфлот” Проведение заседания совета директоров и его повестка дня

- 01 декабря 2021, 17:47

- |

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Современный коммерческий флот"

1....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал