Солид

Сам себе организатор

- 26 января 2023, 07:18

- |

Случившийся в декабре прошлого года дефолт «Главторга» вызвал у участников рынка ВДО вполне закономерный вопрос: как вообще эта компания оказалась на бирже — без организатора выпуска и с высокой закредитованностью? Ведь в обязанности организатора входит детальный анализ бизнеса, а затем, после проведения экспертизы, он разделяет с эмитентом все репутационные риски. В размещениях без организатора на первый план выходит техандеррайтер. Не происходит ли тогда по факту подмена понятий? Оттолкнувшись от кейса «Главторга», Boomin решил разобраться в том, что движет компанией, которая принимает решение о выпуске бумаг без организатора, а также почему на бирже таких единицы.

«Главторг» на бирже

30 декабря 2022 г. московский оптово-розничный продавец кондитерских и табачных изделий «Главторг» допустил дефолт при выплате 4-го купона дебютных облигаций серии БО-01 на сумму 13,8 млн рублей. Но то, что у эмитента большие проблемы с платежеспособностью, стало известно тремя месяцами раньше, когда он впервые не смог в срок выплатить купон. В первый раз держатели бумаг отделались легким испугом: пусть и частями, но компании удалось перевести в НРД нужную сумму.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Статистика рынка ВДО за май-октябрь 2022 года. Первичные размещения снизились почти в 5 раз

- 17 ноября 2022, 06:55

- |

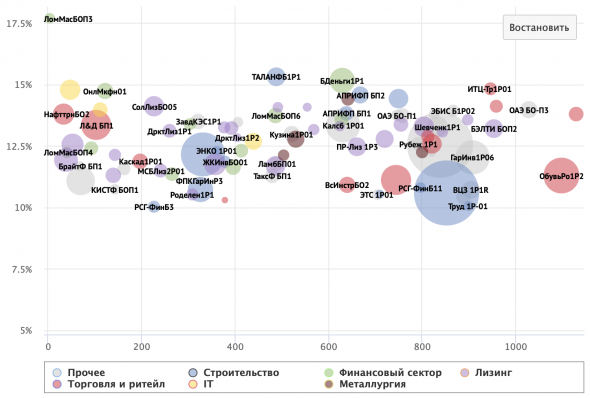

После начала СВО 24 февраля за 6 полных месяцев, с мая, когда рынок вновь был открыт, по октябрь включительно, сумма первичных размещений рынка ВДО составила 4,5 млрд рублей. Если сравнивать с результатами 2021 года — падение почти в 5 раз (за 12 месяцев прошлого года первичных размещений было на 40 — 42 млрд рублей). С одной стороны — разгромные показатели. С другой — рынок подает признаки жизни, постепенно адаптируясь к новым вызовам.

Отчасти неожиданно, что старт частичной мобилизации не оказал какого-то существенного влияния на объемы размещений, хотя в моменте у всего рынка были максимально (обоснованные) панические настроения, а ставки новых размещений улетели к 20+%. С учетом текущих темпов ноября, видимо, рынок стабилизировался вблизи 0,75 — 1 млрд рублей первичных размещений в месяц.

Интересна и тройка лидеров среди организаторов на 16.11.22:

1) Иволга Капитал — 41% рынка

2) Юнисервис Капитал — 12,3%

3) Размещения без организатора — 8%

( Читать дальше )

Солид брокер..куда пропал?

- 12 октября 2022, 18:55

- |

Ау Солид… Это у меня одного так?

ПЫСЫ: и сайт у них упал…

У какого брокера нет депозитарного сбора и минимальные комиссии ?

- 03 декабря 2021, 18:54

- |

Коротко о главном на 20.01.2020

- 20 января 2020, 07:55

- |

- УК «Солид Менеджмент» запустил открытый паевой инвестиционный фонд высокодоходных облигаций. В инвестиционный портфель фонда включаются облигации российских юридических лиц с доходностью выше, чем у ОФЗ на 1,5% и более. Правилами доверительного управления предусматривается инвестирование имущества фонда и в другие объекты, в том числе в активы иностранных бирж, допущенные к организованным торгам

Подробнее об открытом паевом инвестиционном фонде

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Рубль способен вернуться к максимумам года – 63.70 к доллару

- 16 мая 2019, 10:25

- |

• Китай сообщил о замедлении темпов роста промышленного производства, инвестиций и розничных продаж, по США также вышла достаточно слабая статистика – розничные продажи в апреле сократились на 0.2% по сравнению с мартом, промышленное производство на 0.5%.

• Минфин РФ обновил рекорд по размещению ОФЗ, продав в ходе аукционов бумаги почти на 135 млрд. руб. Доля нерезидентов в ОФЗ увеличилась до 27.1% по итогам апреля и продолжает расти в мае, поддерживая рубль.

• Важным позитивным моментом может стать заявление заместителя Помпео, который сообщил, что США пока не планируют вводить второй пакет санкций по «делу Скрипаля». На этом фоне

( Читать дальше )

Следствие пришло на торги

- 19 марта 2019, 19:51

- |

Как стало известно “Ъ”, Следственный комитет РФ (СКР) возбудил уголовное дело по факту ограничения конкуренции крупнейшим биржевым трейдером нефтепродуктов «Солид — товарные рынки». Именно в рамках этого дела 19 марта прошли мероприятия в здании биржи СПбМТСБ, приведшие к временному прекращению торгов нефтепродуктами. Инициатором расследования стала ФАС, которая в феврале уличила «Солид» в картельном сговоре с трейдером «А-Ойл», которым владеет экс-сотрудник «Солида». До этого претензии к «Солиду» предъявляла «Роснефть».

Сотрудники московского управления СКР 19 марта пришли с проверками в data-центр биржи СПбМТСБ и офис «Солид — товарные рынки» по возбужденному уголовному делу об ограничении конкуренции (ст. 178 УК РФ), сообщили источники “Ъ”. Из-за отключения оборудования была прервана торговая сессия. Биржа сообщила о «возникновении обстоятельств, нарушающих нормальный порядок проведения торгов», торги возобновились в 16:00. Представитель биржи подтвердил факт проверок, отказавшись от дальнейших комментариев. В правоохранительных органах не предоставили комментарий.

( Читать дальше )

Сергей Захаров примет участие в конференции смартлаба

- 11 августа 2017, 14:07

- |

(фото взял из статьи лучшие управляющие 2011-2014)

А это результаты работы УК Солид Менеджмент под руководством Сергея:

Это приятно, что у нас на конференции выступят не только частные инвесторы, но и профессиональные управляющие активами, такие как Максим Орловский, Сергей Григорян, Денис Горев и Сергей Захаров.

Билеты на конференцию тут: https://market.smart-lab.ru/shop/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал