SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Социальные настроения

Рекордная эйфория инвесторов теперь буквально зашкаливает

- 10 января 2021, 23:24

- |

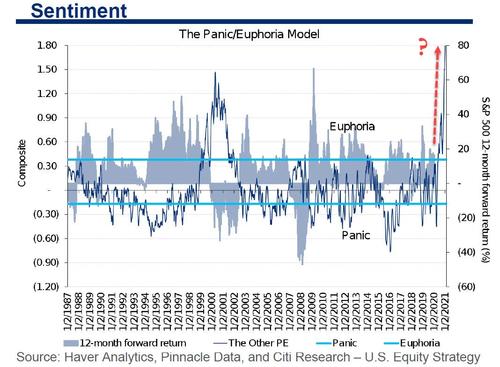

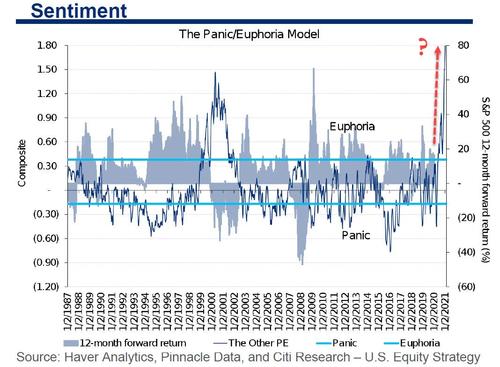

Последние несколько месяцев лучше всего можно охарактеризовать как период беспрецедентного рыночного оптимизма и чистой эйфории, и мы сделали это в нескольких недавних статьях. Но если в недавнем прошлом эйфория всегда ограничивалась верхним пределом, достигнутым во время ненасытного всплеска покупок пузыря доткомов, то в первую неделю года мы вышли за график. Буквально. Как показывает последняя модель Citi Panic / Euphoria, на этой неделе Panic / Euphoria подскочила до рекордных 1,83 против пересмотренного в сторону повышения 1,69 на предыдущей неделе.

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

«Объем Nasdaq в % от NYSE (хотя и волатильный), розничные фонды денежного рынка, маржинальный долг, бычий настрой AAII & II, премии пут / колл и коэффициент краткосрочной процентной ставки NYSE — все это способствовало повышенному показателю», — сообщает Citi.

( Читать дальше )

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».«Объем Nasdaq в % от NYSE (хотя и волатильный), розничные фонды денежного рынка, маржинальный долг, бычий настрой AAII & II, премии пут / колл и коэффициент краткосрочной процентной ставки NYSE — все это способствовало повышенному показателю», — сообщает Citi.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 8 )

SPAC: Как долго продлится эта тенденция «деньги в никуда»? (перевод с elliottwave com)

- 06 января 2021, 19:23

- |

Сроки недавнего всплеска предложения специализированных компаний по целевым слияниям и поглощениям говорят о многом.

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

( Читать дальше )

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

( Читать дальше )

Выпьем за фондовый рынок 2021 года и эти «Большие надежды» (перевод с elliottwave com)

- 05 января 2021, 19:34

- |

Понимание «самой спекулятивной стратегии… среди самых спекулятивных трейдеров»  В это время года мы вспоминаем замечательную классику Чарльза Диккенса «Рождественский гимн». Как вы, наверное, знаете, британский писатель Викторианской эпохи написал еще несколько книг, в том числе «Большие надежды». Этот заголовок также хорошо описывает образ мышления многих инвесторов фондового рынка, когда они поднимают свой бокал до 2021 года: «Выпьем за рынок!»

В это время года мы вспоминаем замечательную классику Чарльза Диккенса «Рождественский гимн». Как вы, наверное, знаете, британский писатель Викторианской эпохи написал еще несколько книг, в том числе «Большие надежды». Этот заголовок также хорошо описывает образ мышления многих инвесторов фондового рынка, когда они поднимают свой бокал до 2021 года: «Выпьем за рынок!»

Один из примеров положительных ожиданий от рынка — это заявление стратега BMO Capital Markets (Yahoo News, 7 декабря): «Ожидайте еще один год, когда прибыль будет выражаться двузначными числами. Мы ожидаем, что 2021 год может стать одним из лучших лет в истории с точки зрения роста доходов». Еще одно от стратега Goldman Sachs: «Мы рекомендуем делать упор области информационных технологий, здравоохранения, промышленности и материалов». Несколько других профессионалов выразили «большие надежды» на акции в 2021 году. Но на борту есть и начинающие спекулянты. Декабрьский теоретик волн Эллиотта показал этот график от SentimenTrader и сказал:

( Читать дальше )

В это время года мы вспоминаем замечательную классику Чарльза Диккенса «Рождественский гимн». Как вы, наверное, знаете, британский писатель Викторианской эпохи написал еще несколько книг, в том числе «Большие надежды». Этот заголовок также хорошо описывает образ мышления многих инвесторов фондового рынка, когда они поднимают свой бокал до 2021 года: «Выпьем за рынок!»

В это время года мы вспоминаем замечательную классику Чарльза Диккенса «Рождественский гимн». Как вы, наверное, знаете, британский писатель Викторианской эпохи написал еще несколько книг, в том числе «Большие надежды». Этот заголовок также хорошо описывает образ мышления многих инвесторов фондового рынка, когда они поднимают свой бокал до 2021 года: «Выпьем за рынок!»Один из примеров положительных ожиданий от рынка — это заявление стратега BMO Capital Markets (Yahoo News, 7 декабря): «Ожидайте еще один год, когда прибыль будет выражаться двузначными числами. Мы ожидаем, что 2021 год может стать одним из лучших лет в истории с точки зрения роста доходов». Еще одно от стратега Goldman Sachs: «Мы рекомендуем делать упор области информационных технологий, здравоохранения, промышленности и материалов». Несколько других профессионалов выразили «большие надежды» на акции в 2021 году. Но на борту есть и начинающие спекулянты. Декабрьский теоретик волн Эллиотта показал этот график от SentimenTrader и сказал:

( Читать дальше )

Вот что почти никогда не вознаграждается на фондовом рынке (перевод с elliottwave com)

- 24 декабря 2020, 15:51

- |

NASDAQ: Это «третий рекордный экстремум за всю историю наблюдений». Если вы вернетесь к страницам финансовой истории, то обнаружите, что однобокий консенсус почти никогда не вознаграждается. Если задуматься, это имеет смысл. Если почти все инвесторы заключили, так сказать, «одну и ту же сделку», то почти некому будет продолжать толкать цены вверх или вниз (в зависимости от того, настроены ли большинство на бычьи или медвежьи настроения). Причина, по которой обычно возникает однобокий консенсус, описана в книге Prechter's Perspective:

Если вы вернетесь к страницам финансовой истории, то обнаружите, что однобокий консенсус почти никогда не вознаграждается. Если задуматься, это имеет смысл. Если почти все инвесторы заключили, так сказать, «одну и ту же сделку», то почти некому будет продолжать толкать цены вверх или вниз (в зависимости от того, настроены ли большинство на бычьи или медвежьи настроения). Причина, по которой обычно возникает однобокий консенсус, описана в книге Prechter's Perspective:

[Типичные инвесторы] интересуются рынками, находящимися на вершине каждого бычьего тренда, и пугаются на дне… Поскольку надежды и страхи людей являются двигателем рынка — их надежды заставляют его расти, а их страхи — снижаться — в результате большинство людей теряют деньги. Их страхи заставляют их распродавать около дна, а их надежды заставляют их полностью инвестировать около пиков.

( Читать дальше )

Если вы вернетесь к страницам финансовой истории, то обнаружите, что однобокий консенсус почти никогда не вознаграждается. Если задуматься, это имеет смысл. Если почти все инвесторы заключили, так сказать, «одну и ту же сделку», то почти некому будет продолжать толкать цены вверх или вниз (в зависимости от того, настроены ли большинство на бычьи или медвежьи настроения). Причина, по которой обычно возникает однобокий консенсус, описана в книге Prechter's Perspective:

Если вы вернетесь к страницам финансовой истории, то обнаружите, что однобокий консенсус почти никогда не вознаграждается. Если задуматься, это имеет смысл. Если почти все инвесторы заключили, так сказать, «одну и ту же сделку», то почти некому будет продолжать толкать цены вверх или вниз (в зависимости от того, настроены ли большинство на бычьи или медвежьи настроения). Причина, по которой обычно возникает однобокий консенсус, описана в книге Prechter's Perspective:[Типичные инвесторы] интересуются рынками, находящимися на вершине каждого бычьего тренда, и пугаются на дне… Поскольку надежды и страхи людей являются двигателем рынка — их надежды заставляют его расти, а их страхи — снижаться — в результате большинство людей теряют деньги. Их страхи заставляют их распродавать около дна, а их надежды заставляют их полностью инвестировать около пиков.

( Читать дальше )

Предупреждение: вот что показывает ключевой «датчик риска» (перевод с elliottwave com)

- 24 декабря 2020, 11:59

- |

Почему мусорные облигации достигли «опасной точки»  Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».

Есть и другие признаки того, что многие инвесторы игнорируют риск. Давайте рассмотрим мусорные облигации — это рисковый актив, такой как акции, следовательно, они оба имеют тенденцию вместе. Этот график и комментарии из нашего декабрьского финансового прогноза волн Эллиотта дают вам представление о поведении инвесторов в мусорных облигациях:

( Читать дальше )

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».Есть и другие признаки того, что многие инвесторы игнорируют риск. Давайте рассмотрим мусорные облигации — это рисковый актив, такой как акции, следовательно, они оба имеют тенденцию вместе. Этот график и комментарии из нашего декабрьского финансового прогноза волн Эллиотта дают вам представление о поведении инвесторов в мусорных облигациях:

( Читать дальше )

Стоит ли готовить свой портфель к «бурным 2020-м годам»? (перевод с elliottwave com)

- 17 декабря 2020, 16:39

- |

В конце концов, показатели рыночной оценки, такие как PE, достигли предела Что ж, ответ на вопрос в названии — громкое «да!» — по данным британского финансового журнала MoneyWeek. Обложка журнала от 4 декабря озаглавлена «Бурные 2020-е, подготовьте свой портфель к буму». Изображение Джанет Йеллен на обложке в центре. Конечно, она — бывший председатель Федеральной резервной системы и, как сообщается, выбранный кандидат на должность министра финансов в новой администрации. Она одета в праздничный наряд 1920-х годов и выглядит очень нарядно. Тем не менее, оценки фондовых рынков отличаются, если сравнить начало 1920-х годов с 2020-ми годами в США. Вот цитата из нашего недавно опубликованного декабрьского финансового прогноза волн Эллиотта:

Что ж, ответ на вопрос в названии — громкое «да!» — по данным британского финансового журнала MoneyWeek. Обложка журнала от 4 декабря озаглавлена «Бурные 2020-е, подготовьте свой портфель к буму». Изображение Джанет Йеллен на обложке в центре. Конечно, она — бывший председатель Федеральной резервной системы и, как сообщается, выбранный кандидат на должность министра финансов в новой администрации. Она одета в праздничный наряд 1920-х годов и выглядит очень нарядно. Тем не менее, оценки фондовых рынков отличаются, если сравнить начало 1920-х годов с 2020-ми годами в США. Вот цитата из нашего недавно опубликованного декабрьского финансового прогноза волн Эллиотта:

Когда в августе 1921 года начался бычий рынок, отношение цены к прибыли S&P 500 составляло 14. В сентябре 1926 года, за три года до пика 1929 года, соотношение цена/прибыль рынка составляло 10,72, даже более низкое, чем в 1921 году. Когда наступил сентябрь 1929 года, соотношение цена/прибыль рынка подскочило до 20,17. На пике февраля этого года соотношение цена/прибыль S&P 500 составляло 25,43. К 1 декабря он был еще выше — 36,67. Другие показатели рыночной оценки столь же экстремальны.

( Читать дальше )

Что ж, ответ на вопрос в названии — громкое «да!» — по данным британского финансового журнала MoneyWeek. Обложка журнала от 4 декабря озаглавлена «Бурные 2020-е, подготовьте свой портфель к буму». Изображение Джанет Йеллен на обложке в центре. Конечно, она — бывший председатель Федеральной резервной системы и, как сообщается, выбранный кандидат на должность министра финансов в новой администрации. Она одета в праздничный наряд 1920-х годов и выглядит очень нарядно. Тем не менее, оценки фондовых рынков отличаются, если сравнить начало 1920-х годов с 2020-ми годами в США. Вот цитата из нашего недавно опубликованного декабрьского финансового прогноза волн Эллиотта:

Что ж, ответ на вопрос в названии — громкое «да!» — по данным британского финансового журнала MoneyWeek. Обложка журнала от 4 декабря озаглавлена «Бурные 2020-е, подготовьте свой портфель к буму». Изображение Джанет Йеллен на обложке в центре. Конечно, она — бывший председатель Федеральной резервной системы и, как сообщается, выбранный кандидат на должность министра финансов в новой администрации. Она одета в праздничный наряд 1920-х годов и выглядит очень нарядно. Тем не менее, оценки фондовых рынков отличаются, если сравнить начало 1920-х годов с 2020-ми годами в США. Вот цитата из нашего недавно опубликованного декабрьского финансового прогноза волн Эллиотта:Когда в августе 1921 года начался бычий рынок, отношение цены к прибыли S&P 500 составляло 14. В сентябре 1926 года, за три года до пика 1929 года, соотношение цена/прибыль рынка составляло 10,72, даже более низкое, чем в 1921 году. Когда наступил сентябрь 1929 года, соотношение цена/прибыль рынка подскочило до 20,17. На пике февраля этого года соотношение цена/прибыль S&P 500 составляло 25,43. К 1 декабря он был еще выше — 36,67. Другие показатели рыночной оценки столь же экстремальны.

( Читать дальше )

Почему большинство инвесторов упускают из виду важные развороты на фондовом рынке (перевод с elliott

- 15 декабря 2020, 12:02

- |

Достигнет ли индекс Dow Industrials 100 000 в следующем десятилетии? Финансовая история показывает, что многие инвесторы уходят с фондового рынка на основных минимумах и «покупают» фондовый рынок на крупных вершинах. Другими словами, они пропускают важные повороты. Почему это так?

Финансовая история показывает, что многие инвесторы уходят с фондового рынка на основных минимумах и «покупают» фондовый рынок на крупных вершинах. Другими словами, они пропускают важные повороты. Почему это так?

Все сводится к одной фразе: линейная экстраполяция тренда. Другими словами, когда акции постоянно растут, большинство инвесторов полагают, что они продолжат расти. Имейте в виду, это произошло после того, как многие из этих инвесторов присоединились к бычьему рынку в конце игры, потому что они считали, что предыдущий бычий рынок также сохранится. Когда начинается новый медвежий рынок, многие инвесторы считают, что спад носит временный характер, и они держатся, что приводит к растущим убыткам. Как известно, на фондовом рынке наблюдается восходящий тренд. Кроме того, легко найти доказательства экстраполяции линейного тренда. Посмотрите на заголовок от 4 декабря в The Globe and Mail: «Почему индекс Доу-Джонса на уровне 100000 может быть не так уж и далек».

( Читать дальше )

Финансовая история показывает, что многие инвесторы уходят с фондового рынка на основных минимумах и «покупают» фондовый рынок на крупных вершинах. Другими словами, они пропускают важные повороты. Почему это так?

Финансовая история показывает, что многие инвесторы уходят с фондового рынка на основных минимумах и «покупают» фондовый рынок на крупных вершинах. Другими словами, они пропускают важные повороты. Почему это так?Все сводится к одной фразе: линейная экстраполяция тренда. Другими словами, когда акции постоянно растут, большинство инвесторов полагают, что они продолжат расти. Имейте в виду, это произошло после того, как многие из этих инвесторов присоединились к бычьему рынку в конце игры, потому что они считали, что предыдущий бычий рынок также сохранится. Когда начинается новый медвежий рынок, многие инвесторы считают, что спад носит временный характер, и они держатся, что приводит к растущим убыткам. Как известно, на фондовом рынке наблюдается восходящий тренд. Кроме того, легко найти доказательства экстраполяции линейного тренда. Посмотрите на заголовок от 4 декабря в The Globe and Mail: «Почему индекс Доу-Джонса на уровне 100000 может быть не так уж и далек».

( Читать дальше )

Дефляция в Европе становится самосбывающейся (перевод с deflation com)

- 07 декабря 2020, 11:53

- |

Инфляционисты не хотят говорить о слове на букву Д. Но люди говорят.

Меня, как социономиста и аналитика графиков, на протяжении многих лет раздражало то, что люди утверждали, что читатели графиков участвуют в самоисполняющихся пророчествах. «О, — говорят они, — если все смотрят на один и тот же уровень на графике, тогда цена будет достигать / подниматься выше / снижаться ниже». После того, как я посчитал в голове до трех (ну, до пяти, в конце концов, я же парень с волнами Эллиотта) и глубоко вдохнул, я спокойно объясняю, что сообщество графиков невелико по сравнению со всем рынком и что это бессознательное стадное поведение, которое определяет тенденции во всех временных масштабах.

В экономике это довольно похоже. Экономистов беспокоит, что дефляция цен станет самосбывающейся, если люди будут много говорить о ней и она укоренится в душах людей. Затем люди начинают ожидать более низких цен, возможно, откладывая на это время покупку товаров, что ведет к снижению экономической активности, снижению цен и еще более укоренившейся дефляции цен. Но экономисты упускают из виду тот факт, что укоренившиеся ожидания дефляции цен вызваны бессознательным стадным поведением людей, которое лежит в основе тенденций в социальном настроении.

( Читать дальше )

Меня, как социономиста и аналитика графиков, на протяжении многих лет раздражало то, что люди утверждали, что читатели графиков участвуют в самоисполняющихся пророчествах. «О, — говорят они, — если все смотрят на один и тот же уровень на графике, тогда цена будет достигать / подниматься выше / снижаться ниже». После того, как я посчитал в голове до трех (ну, до пяти, в конце концов, я же парень с волнами Эллиотта) и глубоко вдохнул, я спокойно объясняю, что сообщество графиков невелико по сравнению со всем рынком и что это бессознательное стадное поведение, которое определяет тенденции во всех временных масштабах.

В экономике это довольно похоже. Экономистов беспокоит, что дефляция цен станет самосбывающейся, если люди будут много говорить о ней и она укоренится в душах людей. Затем люди начинают ожидать более низких цен, возможно, откладывая на это время покупку товаров, что ведет к снижению экономической активности, снижению цен и еще более укоренившейся дефляции цен. Но экономисты упускают из виду тот факт, что укоренившиеся ожидания дефляции цен вызваны бессознательным стадным поведением людей, которое лежит в основе тенденций в социальном настроении.

( Читать дальше )

Как этот показатель повторяет глобальный рынок 2007 года (перевод с elliottwave com)

- 04 декабря 2020, 16:02

- |

Новые рекорды финансового оптимизма устанавливаются в Европе и США. Вы можете вспомнить рвение, с которым многие инвесторы охватили многие крупные мировые рынки в 2007 году — именно тогда, когда собирался развернуться большой медвежий рынок. Одним из таких рынков были акции Германии. Теперь, во второй половине 2020 года, инвесторы снова вскочили обеими ногами. Вот диаграмма и комментарии из нашей ноябрьской перспективы глобального рынка:

Вы можете вспомнить рвение, с которым многие инвесторы охватили многие крупные мировые рынки в 2007 году — именно тогда, когда собирался развернуться большой медвежий рынок. Одним из таких рынков были акции Германии. Теперь, во второй половине 2020 года, инвесторы снова вскочили обеими ногами. Вот диаграмма и комментарии из нашей ноябрьской перспективы глобального рынка:

( Читать дальше )

Вы можете вспомнить рвение, с которым многие инвесторы охватили многие крупные мировые рынки в 2007 году — именно тогда, когда собирался развернуться большой медвежий рынок. Одним из таких рынков были акции Германии. Теперь, во второй половине 2020 года, инвесторы снова вскочили обеими ногами. Вот диаграмма и комментарии из нашей ноябрьской перспективы глобального рынка:

Вы можете вспомнить рвение, с которым многие инвесторы охватили многие крупные мировые рынки в 2007 году — именно тогда, когда собирался развернуться большой медвежий рынок. Одним из таких рынков были акции Германии. Теперь, во второй половине 2020 года, инвесторы снова вскочили обеими ногами. Вот диаграмма и комментарии из нашей ноябрьской перспективы глобального рынка:

( Читать дальше )

Citi предупреждает о "100% вероятности убытков" на самом "эйфорическом" рынке после пузыря Dot Com

- 03 декабря 2020, 15:57

- |

Иногда «жадность» — это плохо. В прошлый раз, когда рынок был таким «экстремальным» в своей жадности, он не закончился хорошо, но поскольку FOMO доминирует над любыми опасениями о возможном падении, индикатор Citigroup Panic-Euphoria, который отслеживает показатели от маржинального долга до торговли опционами и бычьего настроения в информационных бюллетенях, достиг самого высокого уровня с августовского падения и достиг своего пика с момента пика пузыря доткомов ...

В прошлый раз, когда рынок был таким «экстремальным» в своей жадности, он не закончился хорошо, но поскольку FOMO доминирует над любыми опасениями о возможном падении, индикатор Citigroup Panic-Euphoria, который отслеживает показатели от маржинального долга до торговли опционами и бычьего настроения в информационных бюллетенях, достиг самого высокого уровня с августовского падения и достиг своего пика с момента пика пузыря доткомов ...

«Мы полагаем, что идея об отсутствии альтернатив покупке акций на широкой основе привела к перерегреву», — сказал Тобиас Левкович, главный стратег банка по акциям в США. «Текущие эйфорические показатели сигнализируют о 100% вероятности потерять деньги в ближайшие 12 месяцев, если мы изучим исторические модели — действительно, мы видели такие уровни еще в начале сентября, прямо перед распродажей акций».

( Читать дальше )

В прошлый раз, когда рынок был таким «экстремальным» в своей жадности, он не закончился хорошо, но поскольку FOMO доминирует над любыми опасениями о возможном падении, индикатор Citigroup Panic-Euphoria, который отслеживает показатели от маржинального долга до торговли опционами и бычьего настроения в информационных бюллетенях, достиг самого высокого уровня с августовского падения и достиг своего пика с момента пика пузыря доткомов ...

В прошлый раз, когда рынок был таким «экстремальным» в своей жадности, он не закончился хорошо, но поскольку FOMO доминирует над любыми опасениями о возможном падении, индикатор Citigroup Panic-Euphoria, который отслеживает показатели от маржинального долга до торговли опционами и бычьего настроения в информационных бюллетенях, достиг самого высокого уровня с августовского падения и достиг своего пика с момента пика пузыря доткомов ...«Мы полагаем, что идея об отсутствии альтернатив покупке акций на широкой основе привела к перерегреву», — сказал Тобиас Левкович, главный стратег банка по акциям в США. «Текущие эйфорические показатели сигнализируют о 100% вероятности потерять деньги в ближайшие 12 месяцев, если мы изучим исторические модели — действительно, мы видели такие уровни еще в начале сентября, прямо перед распродажей акций».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал