Сургут-ап

Стратегия торговли на акциях Сургутнефтегаз привилегированных. Тестирование и оптимизация

- 02 ноября 2022, 17:34

- |

- комментировать

- Комментарии ( 0 )

Отчет Сургутнефтегаз

- 30 октября 2021, 09:10

- |

Всем доброе утро!

Отчет Сургутнефтегаз за 5 лет и 2 квартала 2021г.

Всем приятного просмотра

( Читать дальше )

🔎 Сургутнефтегаз - в кубышке франки и фунты??? / оцениваем дивы префов

- 20 июля 2021, 08:00

- |

▫️ Выручка 2020: 1,07 трлн руб

▫️ Прибыль РСБУ 2020: 729,6 млрд руб

▫️ Добыча нефти 2020г: 54,8 млн тонн

▫️ Добыча нефти янв-июн 2021: 26,7 млн тонн (-7% г/г)

▫️ Форвардный P/E2021: 3,95

▫️ Форвардный дивиденд на преф 2021: 8,86%

▫️ P/B: 0,3 ▫️ Размер «кубышки» на 31.03.2021 в рублях: 2,6 трлн

подписывайтесь: t.me/taurenin

✅ Вставлю интересное в начало. По составу кубышки:

Если считать в %, то доход от переоценки кубышки в 1 кв 2021 составил 3,95% (+102 млрд рублей).

Валюты в кубышке (из отчета МСФО 2020) за 1кв2021:

— доллар США вырос на +1,8%

— евро за 1кв2021 -2,4%

— юань +1,9%

— японская иена +1,9%

— датская крона -2%

— шведская крона-3,75%

— канадский доллар+3,1%

— австралийский доллар:

( Читать дальше )

Сургутнефтегаз и новогодние подарки

- 06 января 2021, 11:58

- |

Новогодние праздники в России в самом разгаре!🥳 Тем временем новый 2021 финансовый год уже начался! Более того, стал известен курс доллара на конец 2020 года. Поэтому у Василича появилась возможность заглянуть под ёлку и оценить размер новогоднего подарка от Сургутнефтегаза. 🎁

Важные факты, появившиеся за последние полтора месяца с последнего обновления:

☝️Курс доллара на 31.12.2020 — 73.87 рубля

✅В конце декабря вышел отчет РСБУ Сургутнефтегаза за 9 месяцев. Из него ключевые моменты:

👌Актуальные данные по размеру кубышки и процентным платежам, позволяющие уточнить имеющуюся модель

💪Компания от операционной деятельности заработала за 3 квартал 70% результата от 3 квартала 2019 года.

С учетом информации выше мы обновили нашу модель и заложили результат операционной деятельности за 4 квартал 2020 как 70% от 4 квартала 2019. Прогнозный дивиденд на одну привилегированную акцию Сургутнефтегаза по модели кубышки Василича составил 7.01 рубля.

( Читать дальше )

Василич инвестирует: как ощущают себя рассмотренные компании по итогам 3 квартала 2020

- 30 ноября 2020, 18:14

- |

Из ключевого:

- ОГК-2: основной эффект от выплат ДПМ и роста тарифов КОМ еще впереди. Это положительно отразится на дивидендах за 2021 и 2022 года.

- ГМКНорникель: Василич не видит причин несоблюдения акционерного соглашения и уменьшения размера годового payout с текущих 60% EBITDA за вычетом резерва под экологические выплаты. Компания остается бенефициаром девальвации рубля, ESG тренда и продолжающегося роста цен на цветные металлы.

- Русагро: отчет оказался даже лучше ожиданий Василича. На текущий момент с учетом фактв 3 квартала целевой вариант без покупки Агро-Белогорье с высвобождением оборотного капитала в размере 3 млрд рублей дает около 72 руб. дивидендов за весь 2020 год.

- Сургутнефтегаз-ап: дивиденд при текущем курсе доллара на конце года (76 рублей за $) составит около 7.8 рублей на бумагу.

Остальные компании и полные оценки дивидендов по ним в статье или в

( Читать дальше )

Допустим, СургутНГ - АП

- 29 августа 2019, 19:41

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Прогнозирование чистой прибыли Сургутнефтегаза — излюбленное занятие финансовых аналитиков. От точности их прогноза и прозорливости зависит эффективность проводимых торговых операций с прицелом на ожидаемые дивиденды, в первую очередь по «необыкновенным» акциям.

Расчет дивидендов осуществляется исходя из чистого финансового результата деятельности общества по РСБУ. Держателям привилегированных акции причитается 7,1% годовой прибыли.

При этом, коэффициент устойчивости дивидендов не превышает 0,6 за последние 5 лет наблюдения.

Исходя из средней стоимости пары: usd/rub 64,91 с начала 2019 г. по 29 августа и стоимости нефть $64,85 за баррель марки Brent определяется операционная прибыль и курсовая разница.

Ценнообразование в компании происходит по стоимости марки Urals. В качестве поправочного коэффициента к смеси Brent используется среднее значение лямбда- коэффициента, равное 0,92.

( Читать дальше )

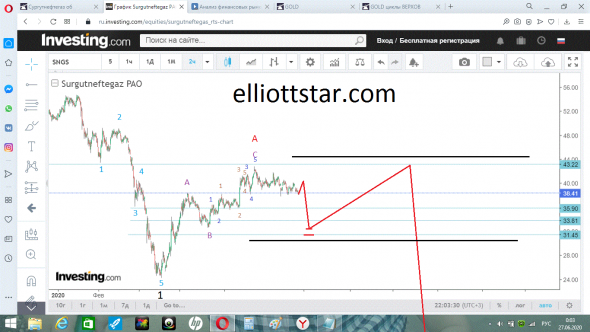

Шорт по Сургутнефтегаз_преф

- 28 ноября 2016, 14:44

- |

Покупка Сургутнефтегаз-П

- 12 октября 2016, 16:58

- |

Буду дублировать здесь торговые идеи, которые начал публиковать на нашем сайте http://www.iinvestor.pro/blog

Прошу обратить внимание, что данная информация является моим частным мнением и не является руководством к действию.

Итак, начнём:

После затяжного падения, начавшегося в 2016 году, привилегированные акции Сургутнефтегаз стали привлекательной бумагой для покупки и удержания с перспективой роста в ближайшие месяцы.

Предыдущий локальный минимум июля 2016 года 28,1 руб за акцию практически с ювелирной точностью повторили на прошлой неделе (28,41 руб за акцию). Замечу, что после данного минимума в прошлом году цена акции за 6 месяцев выросла на 66%. По моему мнению, график цены сформировал формацию «наклонный флаг», которая изображена на рисунке 1 (тф графика — неделя):

На дневном таймфрейме цена находится выше ЕМА 7 и 14, которые я использую при анализе графиков цены, в данном случае ЕМА выступают хорошим уровнем поддержки. Ближайший уровень сопротивления 30,4 — 30,5 от которого цены отбивались 2 раза последний месяц.

На мой взгляд сейчас хороший момент для входа в длинные позиции на небольшую часть депозита (от 10 до 30%), уровень стоп-лимита размещаем по цене 29,5 руб. В случае пробоя ближайшего уровня сопротивления первая цель 32,5 руб за акцию.

В дальнейшем, я полагаю, мы увидим проторговку и дальнейший рост до цены 37,26 руб. Это линия дивидендного ГЭПа, которая также будет выступать серьезным уровнем сопротивления.

В целом, на промежутке 3-6 месяцев я прогнозирую рост бумаги до цен 40 — 45 рублей за акцию, с проторговками на важных уровнях сопротивления.

( Читать дальше )

для чего нужен ИИС?

- 18 августа 2016, 22:13

- |

П.С. убедительная просьба ставить мне плюсики, чтобы я смогла Вам ответить тем же, а то рейтинг пока 0. За ранее спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал