ТРЕЙДИНГ

Мосбиржа хочет озолотить инвесторов, передав их банковские депозиты в доверительное управление блогерам через ПИФы. Мой прогноз

- 24 апреля 2025, 16:23

- |

Линейка новых продуктов включает три фонда:

✅«Блэк лайн» под управлением Назара Щетинина (Вредный инвестор)

✅«Великолепная семерка» под управлением Ивана Крейнина (Investment Diary)

✅«Матрешка а-ля Рус» под управлением Константина Кудрицкого (Спроси Василича).

В целом инициатива прикольная.

Инструментарий — прикольный.

Это круто, что появляется полностью легальная схема доверительного управления.

Как вы думаете, могу ли я вам рекомендовать вкладываться в «блогерские» ПИФы?

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 67 )

Инвестиции — это возможность потерять!? или заработать?

- 24 апреля 2025, 16:20

- |

Инвестиции — это возможность приумножить капитал, сохранить его, или потерять. Все начинающие инвесторы приходят за первым, а уходят с последним.

Если вы только пришли в инвестиции, то непременно будете терять, чтобы вам там не пели эмитенты, брокеры и биржа о том, что вас ждёт только успех в виде выплат по купону и безбедная старость.

Брокеры настолько упростили процесс покупки ценных бумаг, что вспоминаются слова из песни группы «Технология» — нажми на кнопку, получишь результат и твоя мечта осуществится. Действительно, нажав на кнопку, мы получаем возможность разбогатеть, а вместе с ней и возможность потерять.

Заинтересованные лица не заинтересованы говорить вам правду, но заинтересованы убеждать вас в том, что всё очень просто и надёжно. Но надёжно только в том случае, если вы знаете о подводных камнях инвестирования.

А ведь инвестиции – это риск, превышающий доходность, а инвестирование в ВДО связано с повышенным инвестиционным риском. Если инвестировать в ВДО без анализа финансового состояния компании по последней отчётности, то с вероятностью 99%, у вас будут убытки. И, если вы не соблюдаете элементарных правил риск-менеджмента, то можно и потерять всё до копейки.

( Читать дальше )

Ваш шанс задать вопрос ТОПам крупнейших компаний!

- 24 апреля 2025, 16:14

- |

За что участники Smart-Lab CONF особенно любят наши конференции, так это за возможность пообщаться напрямую с руководителями компаний, в которые они вкладывают деньги. CEO, CFO, IR — на ваши вопросы отвечают те, кто реально знает, на что уходят деньги инвесторов.

Кто будет?

Сбер, Яндекс, Северсталь, Норникель, Хэдхантер, Эталон, Х5, Аэрофлот, OZON— и это только начало списка.

Что это значит?

👉 Вы сможете задать вопросы тем, кто принимает стратегические решения.

👉 Услышите, что стоит за сухими строчками в отчетности.

👉 Получите результаты компании из первых уст — без фильтров и пресс-релизов.

👉 Поймете, во что вы реально инвестируете — глазами самих создателей бизнеса.

Это возможность сформировать собственное мнение, опираясь на живой диалог с эмитентом, а не только на показатели отчётности.

⚡️⚡️Внимание: с 1 мая цена на билеты ПОВЫШАЕТСЯ, успевайте забрать свой билет по текущей цене.

Общение с эмитентами здесь:

conf.smart-lab.ru

Давайте знакомиться с системой "Стрекоза"

- 24 апреля 2025, 16:01

- |

Введение

Меня зовут Аркадий. Я являюсь одним из ведущих разработчиков торговой стратегии «Стрекоза». Мой путь в трейдинге начался в 2014 году, как и у многих, — с валютного рынка Forex. В то время рынок был насыщен компаниями, активно продвигавшими услуги торговли на финансовых рынках в России и Украине. Из доступных источников общения были, в основном, профильные форумы — например, MT5, а основным торговым терминалом оставался MT4. Это были непростые времена — как с точки зрения инфраструктуры, так и с точки зрения качества обучения и источников информации.

Первый опыт и перерыв

В трейдинге я продержался тогда недолго — около полугода. Стартовал с депозита в 100 долларов, и, хотя ушёл без особых успехов, тем не менее, удалось сохранить большую часть средств. Позднее, с развитием платформ и аналитических решений, появились инструменты, позволявшие глубже анализировать рынок: терминалы ATAS, TigerTrade, QScalp, а также «Привод Бондаря», который я использую до сих пор.

( Читать дальше )

Семь месяцев на фондовом рынке

- 24 апреля 2025, 15:47

- |

Тогда на счёте у меня было 6,6 млн. рублей.

Что изменилось за это время?

Собственно ничего особенного. Сейчас на счёте 7,5 млн рублей.

( Читать дальше )

Акции Ubiquiti падают, но не выходят из игры (анализ волн Эллиотта)

- 24 апреля 2025, 14:26

- |

Недельный график цен Ubiquiti показал цикл волн Эллиотта на грани завершения. Он состоял из пятиволнового импульса вверх, обозначенного I-II-III-IV-V, и коррекции зигзагом ABC с расширяющейся плоскостью в волне B. Согласно теории, как только коррекция заканчивается, предыдущий тренд возобновляется. Здесь предыдущий тренд был явно направлен вверх, отсюда наши ожидания бычьего разворота. Обновленный график ниже показывает, что произошло дальше.

Недельный график цен Ubiquiti показал цикл волн Эллиотта на грани завершения. Он состоял из пятиволнового импульса вверх, обозначенного I-II-III-IV-V, и коррекции зигзагом ABC с расширяющейся плоскостью в волне B. Согласно теории, как только коррекция заканчивается, предыдущий тренд возобновляется. Здесь предыдущий тренд был явно направлен вверх, отсюда наши ожидания бычьего разворота. Обновленный график ниже показывает, что произошло дальше.( Читать дальше )

Премия за риск на российском фондовом рынке

- 24 апреля 2025, 14:05

- |

Премия за риск (Equity Risk Premium, ERP) – доходность сверх безрисковой ставки, которая компенсирует риск инвестиций в акции. Определяется как разница между доходностью индекса акций и безрисковой ставкой:

ERP = Rm – Rf

где:

Rf - безрисковая ставка (доходность 10-летних гособлигаций);

Rm - доходность индекса акций.

ERP – составная часть модели оценки капитальных активов (Capital Asset Pricing Model, CAPM), в основе которой зависимость между доходностью индекса акций и риском (волатильностью) отдельной акции.

Формула CAPM для расчета доходности инвестиций в акции:

R = Rf + ß × (Rm – Rf) = Rf + ß × ERP

где:

R - доходность инвестиций в акции определенного эмитента;

Rf - безрисковая ставка;

Rm - доходность индекса акций;

β — бета акций данного эмитента.

CAPM также используется для оценки стоимости собственного капитала непубличных компаний через бету акций из аналогичного сектора.

Растущая и положительная ERP означает, что акции более привлекательны, чем облигации. Снижающаяся и отрицательная ERP означает, что облигации более привлекательны, чем акции.

( Читать дальше )

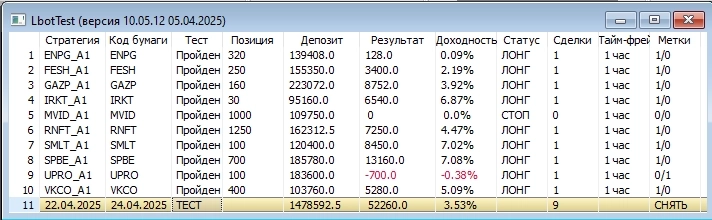

ФЬЮЖН: Лидеров в нашем забеге трое - SMLT, IRKT, SPBE

- 24 апреля 2025, 13:55

- |

Некоторые акции SMLT, IRKT, SPBE приросли аж на 7% за 2 дня. Но есть и слабые в портфеле ENPG, MVID, UPRO. Вот такая диверсификация, дающая в итоге 3.5% по ФЬЮЖН А

По фьючерсам чуть больше, почти 10%. Они же будут опережать и в случае падения )

ФЬЮЖН

( Читать дальше )

Диверсификация.

- 24 апреля 2025, 13:44

- |

Диверсификация — это стратегия управления рисками, которая помогает защитить капитал от потерь. Её суть в том, чтобы распределить средства между разными активами, отраслями, валютами и инструментами.

Вот основные правила:

1. Распределяйте между разными классами активов.

Не вкладывайте все деньги в один тип активов (например, только в акции или недвижимость). Используйте комбинацию:

— Акции (высокий риск/доходность).

— Облигации (низкий риск, стабильный доход).

— Недвижимость (защита от инфляции).

— Товары (золото, нефть — «убежища» в кризисы). $TGLD

— Денежные средства (ликвидность для срочных нужд).

2. Географическая диверсификация. Инвестируйте в разные страны и регионы. Экономики развитых и развивающихся рынков часто движутся асинхронно. Например:

— Доля в акциях США, Европы, Азии. — Вложения в развивающиеся рынки (например, Индия, Бразилия).

При этом у российского инвесторам сейчас с этим могут быть проблемы. Не уверен, что сейчас легко открыть брокерский счет у иностранного брокера, да и все меньше вариантов остается для перевода денег за рубеж.

( Читать дальше )

О долгосрочном прогнозировании рынков

- 24 апреля 2025, 13:41

- |

Почему рыночные прогнозы так похожи на прогноз погоды – и почему это важно понимать

Вы ведь наверняка сталкивались с долгосрочными прогнозами погоды? Они существуют, их регулярно публикуют, но… сколько раз они вас подводили? То обещают солнечную неделю, а вместо этого — затяжной дождь. То прогнозируют мягкую зиму, а потом ударяют морозы. И знаете что? Это абсолютно нормально!

Дело в том, что погода — это сложная, динамичная система, где сотни факторов взаимодействуют друг с другом. Новые данные поступают постоянно, и синоптики корректируют свои прогнозы, потому что упрямство здесь бессмысленно. Природу не обманешь, и если модель ошибается, её нужно исправлять — иначе последствия могут быть катастрофическими.

Рынок — это та же погода, только в мире финансов

А теперь представьте, что рынок — это гигантская атмосфера, где вместо циклонов и антициклонов бушуют тренды, коррекции и финансовые «шторма». Здесь тоже есть свои законы, но они не абсолютны. Можно строить долгосрочные прогнозы, определять цели, но… мир меняется каждую секунду. Новости, политика, настроения толпы, неожиданные кризисы — всё это вносит коррективы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал