Тинькофф Инвестиции

Разбираю новый фонд от Тинькофф: NASDAQ (TECH)

- 26 августа 2020, 20:17

- |

Буквально сегодня на Тинькофф.Инвестициях вышел в публичный доступ новый индексный ETF (биржевой фонд): Тинькофф NASDAQ (тикер: TECH).

Это долларовый биржевой фонд, который фокусируется на IT-части из списка NASDAQ-100 и содержит 40 компаний, среди которых есть Apple, NVIDIA, Intel, AMD, Facebook и Alphabet (Google).

Если вы думали о том, как бы вам приобщиться к миру больших компаний сферы информационных технологий — но денег покупать отдельные акции большинства у вас (как и у меня) нет — то этот ETF даёт такой шанс всего лишь за 8 с небольшим центов.

Да-да, именно центов. На один доллар сейчас можно купить аж 12 акций фонда. Это самый доступный вариант «войти в IT» из существующих на бирже.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 35 )

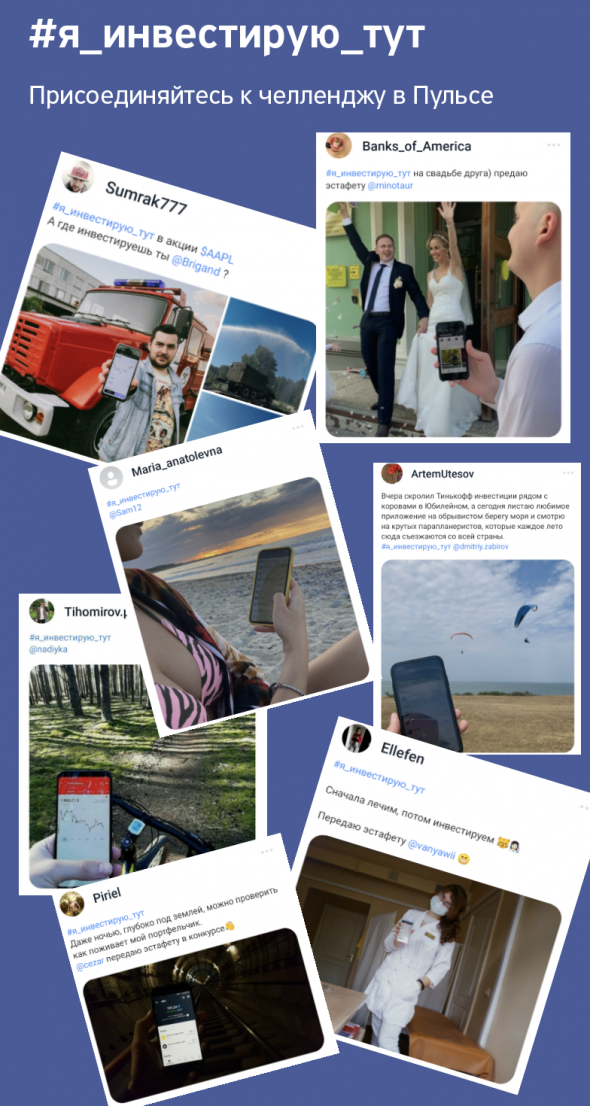

Я инвестирую тут! Хештег. Челлендж. Пульс

- 26 августа 2020, 11:51

- |

Прямо сейчас в Пульсе проходит веселый и очень душевный конкурс. Условия простые: до 1 сентября выложить в своем профиле в Пульсе фото, на котором есть 1) необычное место, где вам приходилось инвестировать, 2) открытое приложение Тинькофф Инвестиций.

В посте нужно поставить хештег #я_инвестирую_тут и передать челлендж другому пользователю Пульса.

Победители получат на счет акции компаний стоимостью до 5 000 рублей. Лучшие фото выберем в начале сентября.

P. S. И да, вам придется найти второй телефон или даже фотоаппарат. Возможно, лучшие из вас сфотографируются на камеру ноутбука.

P. P. S. На коллаже мы собрали только часть работ участников. Все конкурсные работы можно посмотреть в приложении по хештегу в Пульсе #я_инвестирую_тут.

Тинькофф запустил БПИФы на Золото, IT и Россию

- 26 августа 2020, 11:42

- |

TGLD — Золото

БПИФ инвестирует в фонд IShares Gold Trust (GLD), который следит за спотовыми ценами золота на LBMA

⚠️ Совокупные расходы и вознаграждение составляют 0,74% в год.

- Из них на вознаграждение Управляющей Компании идет не более 0,65%

- На содержание депозитария, регистратора и аудитора не более 0,05%

- На иные расходы не более 0,04%

Ссылки: TGLD

TECH — Технологии

БПИФ инвестирует напрямую в акции из технологичего индекса Nasdaq-100. В нем есть AAPL, MSFT, GOOG.

⚠️ Совокупные расходы и вознаграждение составляют 0,79% в год.

- Из них на вознаграждение Управляющей Компании идет не более 0,7%

- На содержание депозитария, регистратора и аудитора не более 0,05%

- На иные расходы не более 0,04%

TMOS — МосБиржа

БПИФ инвестирует напрямую в акции из основного российского индекса IMOEX. В нем есть SBER, LKOH, GAZP, YNDX, VRSN и сам TCSG.

( Читать дальше )

Как настроить скринер от Тинькофф без "ошибок новичка": личный опыт

- 24 августа 2020, 12:31

- |

В приложении Тинькофф Инвестиции появился сервис, который многие инвесторы ждали уже давно, — скринер акций. Скринер позволяет пользователю отбирать лучшие компании по различным показателям. Но многие инвесторы, особенно начинающие, совершают одну большую ошибку — не анализируют подробно компанию после отбора на скринере, а затем удивляются, почему же акция пошла не туда. Скринер — это лишь возможность сократить список изучаемых компаний, а не окончательно сформированный портфель.

Выбираем хорошие дивидендные компании

Я расскажу, какими настройками скринера обычно пользуюсь сам, — а на скриншотах вы увидите, как это выглядит в приложении. Для начала отберем дивидендные компании, которые достойны дальнейшего глубокого изучения.

В разделе «Финансовые показатели» я выбираю два ключевых параметра, на мой взгляд:

( Читать дальше )

Бегство из российского рынка и сделки Баффетта

- 23 августа 2020, 12:28

- |

В «Деньги не спят» пополнение — мы заводим ещё один портфель! Теперь на канале будет целых три разных стратегии и ещё больше реальных сделок и идей.

А ещё в новом выпуске:

— Обсуждаем новые риски для российского рынка

— Разбираем последние сделки Уоррена Баффетта. Стоит ли повторять за главным в мире инвестором?

— Ну и самое главное — что будет с рублём, долларом и евро? Анализируем ситуацию с валютами на графиках

Смотрите новую серию нашего инвестиционного блокбастера, участвуйте в конкурсе в комментариях и поддержите нас лайком, если видео было полезно.

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

- 21 августа 2020, 12:22

- |

Как утверждают специалисты, на срезе человеческого волоса можно разместить примерно 1,5 млн современных транзисторов, сделанных по 7-нанометровому техпроцессу. Это в четыре раза больше, чем в процессоре Intel 4004 1971 года производства.

В данный момент только TSMC (Taiwan Semiconductor) и Samsung в массовом производстве применяют 7-нанометровые микропроцессоры, в пилотных чипсетах — 5-нанометровые, а также работают над внедрением 4- и 3-нанометровых техпроцессов.

Какие прогнозы?

По прогнозам, в 2020 году продажи микропроцессоров в мире превысят $433 миллиарда (+5,9% год к году):

Объем рынка полупроводников в мире с 1987 по 2021 год (в миллиардах долларов США). Источник: Statista

Аналитики PricewaterhouseCoopers (PwC), международной компании в области консалтинга и аудита, оценивают, что до 2022-го ежегодные среднегодовые темпы роста (здесь и ниже CAGR) рынка полупроводников составят:

( Читать дальше )

Морока с получением статуса квалифицированного инвестора продолжается

- 21 августа 2020, 09:32

- |

Продолжаю посвящать вас в детали квеста по получению статуса квалифицированного инвестора. Мне нужно собрать справки об активах у одного брокера и предоставить другому. В итоге все свелось к правилам обоих брокеров, которые взаимно противоречат друг другу.

- Брокер, у которого я хочу получить статус квалифицированного инвестора, просит предоставить справки об активах из других организаций, выданные на одно число. Они должны быть не старше 5 рабочих дней.

- А брокер, у которого я получаю справки, делает их не менее 5 рабочих дней.

Шах и мат, товарищ инвестор!

Получить «квала» решил после принятия Госдумой закона о статусе квалифицированного инвестора.

О том, как я столкнулся с первыми проблемами на этом пути написал в предыдущей части. Сейчас продолжение после того, как я съездил в офисы обоих брокеров.

( Читать дальше )

«Легкий портфель»: как собрать портфель на всю жизнь

- 20 августа 2020, 12:20

- |

В начале этого года я собрал инвестиционный портфель, который показывает неплохие результаты (доходность смотрите в профиле Пульса).

Этот портфель я назвал «легкий портфель».

Почему легкий?

Потому что его легко собрать новичку, легко нести по жизни, с ним легко принимать решения и легко пользоваться его результатами на пенсии.

Этот портфель задуман на всю жизнь. Он состоит из 15 фондов:

FXWO, FXIT, FXCN, SBSP, SBMX, AKNX, VTBE, RUSB, VTBB, FXRU, FXGD, FXRB, TRUR, TUSD, TEUR. Три последних — это «Вечные портфели» Тинькофф.

Фонды выбирались из расчета максимальной диверсификации и отрицательной корреляции друг между другом.

Если разбить «Вечные портфели» Тинькофф на составляющие, то структура моего портфеля такова:

51,8% акций,

36,7% облигаций,

11,5% золота;

25% рублевых активов,

75% валютных активов.

( Читать дальше )

Последствия печатных станков для золота, доллара и акций

- 19 августа 2020, 19:29

- |

На канале «Деньги не спят»вышел золотой во всех смыслах выпуск :-) Много полезной информации, графиков, интересных выводов, ну и главная тема — золото.

Василий Олейник делится своим взглядом на происходящее на фондовых рынках и отвечает на вопросы:

— От чего зависит спрос на золото

— Какие перспективы у этого драгоценного металла

— Что выбрать инвестору: золото или акции золотодобывающих компаний

Не забудьте поставить лайк, если наше видео было полезно.

Скринер от Тинькофф Инвестиций: личный опыт, плюсы и минусы

- 19 августа 2020, 13:19

- |

Недавно в приложении появился скринер акций. Я решил протестировать его функционал на практике и сравнить с другими решениями.

Для меня скринер — это инструмент для оперативного получения финансовой сводки и отбора потенциальных компаний в портфель. Этот процесс можно сравнить с формированием шорт-листа номинантов на «Оскар».

Я не рекомендую принимать решения только на основе данных из скринера, без детального изучения компаний. Простой пример — это отбор компаний исключительно по высокой дивидендной доходности: многие из них уже не покажут аналогичные результаты из-за разовых высоких выплат или из-за сокращения доходов на фоне пандемии.

Готовые подборки

На начальной странице присутствуют две опции: создать скринер по своим параметрам и воспользоваться уже готовыми. Выбираем вкладку «Готовые».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал