Тинькофф

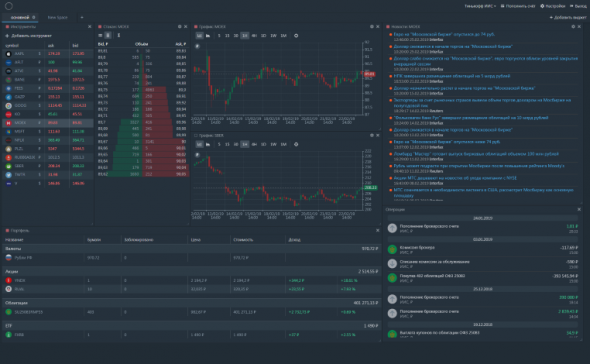

Тинькофф Инвестиции запускает веб-терминал для торгов на бирже

- 26 февраля 2019, 13:01

- |

Брокерский сервис Тинькофф Инвестиции запускает веб-терминал для покупки и продажи ценных бумаг. Сейчас предложение доступно для ограниченного круга клиентов в тестовом режиме. В течение месяца им смогут воспользоваться все владельцы тарифов «Трейдер» и «Премиум».

Веб-терминал Тинькофф предназначен для опытных инвесторов. С его помощью они смогут совершать сделки на бирже и видеть всю информацию о торгах сразу на нескольких экранах, в любом браузере и на любом количестве устройств, гибко настраивать интерфейс веб-терминала и отслеживать обновления маркет-даты (биржевых данных) в потоковом режиме.

https://www.tinkoff.ru/about/news/26022019-tinkoff-investments-trading-terminal/

------------------------------------

Тиньков очень крут. Точно будет российским Блумбергом и не удивлюсь, если через какое-то время будет баллотироваться в президенты.

- комментировать

- ★1

- Комментарии ( 11 )

Информация для любителей острых ощущений (клиентов Тинькофф банка)

- 15 февраля 2019, 23:16

- |

https://www.banki.ru/forum/?PAGE_NAME=read&FID=61&TID=358795

Несколько дней назад банк в одностороннем порядке заблокировал дебетовую карту.

Как это заметили и обратились в банк, в ответ сказали, что проводится какое-то расследование и попросили подождать 3 дня.

Далее запросили анкету физ.лица. Ее заполнили и направили в банк день в день.

На следующий попросили пояснить характер операций по счету.

Это было предоставлено также день в день.

После этого спустя 3 дня, отведенных на расследование заблокировали вход в интернет-банк, карта осталась также заблокированной.

( Читать дальше )

Банк Возрождение, Тинькофф банк - смогут участвовать в госзакупках

- 15 февраля 2019, 19:32

- |

Правительство России внесло изменения в перечень банков, имеющих право работать в системе госзакупок. Список пополнили банк Возрождение, Тинькофф банк, «АК Барс» и СМП-банк.

Правительство исключило из этого списка Росевробанк.

Перечень банков, в которых участники госзакупок могут открывать специальные счета для размещения денежных средств, предназначенных для обеспечения заявок, был утвержден правительством в июле прошлого года.

В него входят Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, Альфа-банк, МКБ, «ФК Открытие», Райффайзенбанк, Росбанк, Всероссийский банк развития регионов, Промсвязьбанк, «Россия», «Санкт-Петербург», Совкомбанк, Российский национальный коммерческий банк, ОТП банк и Юникредит банк.

https://rns.online/finance/Pravitelstvo-rasshirilo-perechen-uchastvuyuschih-v-goszakupkah-bankov-2019-02-15/

Как экономить на покупках используя кэшбэк сервисы.

- 12 февраля 2019, 13:29

- |

Как экономить на покупках?

Этим вопросом каждый задавался хотя бы один раз. И сегодня я расскажу вам несколько способов экономии своих денег при помощи широко распространившейся в последнее время функции «кэшбэк».

Кэшбэк (Cash Back) – возврат части суммы оплаты товаров/услуг наличными или бонусами (может быть в виде скидки, либо подарков).

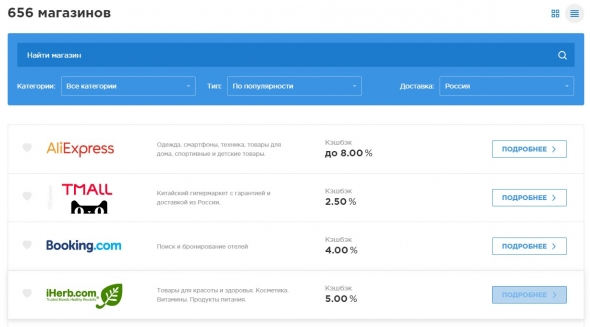

1-ый способ — кэшбэк-сервисы.

Существует огромное количество таких сервисов, и я буду писать только про те, которыми пользуюсь сам. Начнем с самого простого и понятного — https://skidka.ru.

Преимущества:

- Есть мобильное приложение для всех операционных систем;

- Очень простой и качественный дизайн, с интуитивно понятным интерфейсом для пользования;

- 656 магазинов и не только российских;

- Есть раздел купонов и скидок;

- Вывод можно сделать в различных валютах.

( Читать дальше )

Новость о комиссии за эквайринг негативна с точки зрения восприятия для банков РФ - Атон

- 07 февраля 2019, 12:53

- |

Вчера Владимир Путин встретился с руководитлями российских компаний на бизнес-форуме Деловая Россия. В ходе встречи он выразил мнение, что банковская комиссия за эквайринг в России слишком высока. Он полагает, что ее средний уровень составляет в среднем 3% по сравнению с 0.2-0.3% в Европе. Он предложил обсудить эту ситуацию с регуляторами и бизнес-сообществом. Ранее в этом году российские ритейлеры пожаловались чиновникам на комиссию за эквайринг, но Центробанк и профильные министерства их не поддержали.

Эквайринг занимает значительную долю в комиссиях российских банков, включая Сбербанк, ВТБ, Тинькофф, и быстро растет за счет увеличения доли расчетов по картам. Естественно это вызывает недовольство ритейлеров, так как оказывает давление на их рентабельность. Положительным моментом является то, что высокие комиссии позволяют банкам предлагать услуги кэшбэка и развивать инфраструктуру для безналичных расчетов, которая в целом отвечает интересам государства и регуляторов. До недавнего времени ЦБ не поддерживал идею регулирования комиссий, однако комментарии президента могут изменить мнение регулятора. В целом новость негативна с точки зрения восприятия для российских банков, но пока рано делать какие-то выводы, насколько существенно она повлияет на доходы банков. Мы полагаем, что в конечном итоге будет найдено какое-то компромиссное решение, которое устроит и банки и ритейлеров и не станет существенным бременем для финансовых показателей банков.АТОН

Тинькофф Банк – Прибыль рсбу за 2018г: 19,961 млрд руб (-1,7% г/г)

- 04 февраля 2019, 15:25

- |

АО «Тинькофф Банк» – рсбу/ мсфо

Обязательства на 31.12.2016г: 147,118 млрд руб/ мсфо 145,814 млрд руб

Обязательства на 31.12.2017г: 225,528 млрд руб/ мсфо 221,574 млрд руб

Обязательства на 30.09.2018г: 271,012 млрд руб/ мсфо 279,994 млрд руб

Прибыль 2015г: 3,032 млрд руб/ Прибыль мсфо 1,817 млрд руб

Прибыль 11 мес 2016г: 8,407 млрдруб

Прибыль 2016г: 9,284 млрд руб/ Прибыль мсфо 11,091 млрд руб

Прибыль 8 мес 2017г: 10,701 млрд руб

Прибыль 9 мес 2017г: 13,287 млрд руб/ Прибыль мсфо 12,836 млрд руб

Прибыль 10 мес 2017г: 15,438 млрд руб

Прибыль 11 мес 2017г: 16,212 млрд руб

Прибыль 2017г: 17,257 млрд руб/ Прибыль мсфо 18,743 млрд руб

Прибыль 8 мес 2018г: 11,147 млрд руб

Прибыль 9 мес 2018г: 13,368 млрд руб/ Прибыль мсфо 17,747 млрд руб

Прибыль 10 мес 2018г: 14,435 млрд руб

Прибыль 11 мес 2018г: 16,010 млрд руб

Прибыль 2018г: 16,961 млрд руб

( Читать дальше )

Выражаю благодарность Тинькофф банку

- 03 февраля 2019, 11:54

- |

Дело не в этой сумме, а в сути ситуации ( https://smart-lab.ru/blog/520069.php).

Я доволен и это приятно. Мелочь, а приятно.

( Читать дальше )

В интернет-банке Тинькофф появился сервис краудфандинга «Запрос денег»

- 01 февраля 2019, 19:52

- |

Клиентам Тинькофф Банка в личном кабинете на Tinkoff.ru стал доступен сервис «Запрос денег», с помощью которого можно организовать сбор денежных средств (по принципу краудфандинга), например — на подарок другу или финансирование интересного проекта. Сервис также позволяет запросить конкретные суммы у отдельных людей, например, чтобы разделить счет в ресторане.

Кто из крупных российских банков поменяет хозяев раньше?

- 31 января 2019, 11:26

- |

Кто из крупных российских банков поменяет хозяев раньше?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал