SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тинькофф

Тинькофф Банк - чистая прибыль за 1 п/г по МСФО выросла на 72% и составила 7,6 млрд руб. Банк выплатит промежут. див-ды

- 29 августа 2017, 10:13

- |

TCS Group Holding PLC объявляет промежуточные сокращенные консолидированные финансовые результаты по МСФО за II квартал и первое полугодие, закончившиеся 30 июня 2017 г.

( Читать дальше )

Первое полугодие 2017 г.

- Чистый процентный доход вырос на 36% к предыдущему году и составил 21,1 млрд руб. (в первом полугодии 2016 г. — 15,5 млрд руб.)

- Прибыль до налогообложения увеличилась на 72% до 9,9 млрд руб. (в первом полугодии 2016 г. — 5,8 млрд руб.)

- Чистая прибыль выросла на 72% и составила 7,6 млрд руб. (в первом полугодии 2016 г. — 4,4 млрд руб.)

- Рентабельность капитала увеличилась до 46,1% (в первом полугодии 2016 г. — 36,9%)

- Чистая процентная маржа составила 26,1% (в первом полугодии 2016 г. — 25,7%)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

TCS Group отчитается 29 августа и проведет телеконференцию. Аналитики ожидаем увидеть сильные результаты банка

- 28 августа 2017, 13:54

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 3,8 млрд руб.:

TCS Group должна опубликовать результаты за 2К17 по МСФО во вторник 29 августа. Мы ожидаем увидеть сильные результаты. Тем не менее акции банка уже сильно выросли на прошлой неделе накануне публикации результатов, и поэтому мы полагаем, что реакция на их публикацию окажется умеренной. Мы прогнозируем, что чистый процентный доход банка вырастет на 17% г/г до 10,7 млрд руб. (консенсус-прогноз: 10,5 млрд руб.) за счет роста кредитного портфеля на 24% до 138 млрд руб. и снижения чистой процентной маржи до 25,5%. По нашим оценкам, чистый комиссионный доход составит 2 млрд руб., а общий доход — 10,5 млрд руб. (+57% г/г). Отчисления в резервы вырастут на 20% г/г до 2,7 млрд руб. (консенсус: 2,5 млрд руб.), а стоимость риска составит 8% (консенсус: 7,6%). Затраты вырастут на 26% г/г до 5,5 млрд руб., соотношение затраты/доход составит 42%. Чистая прибыль вырастет на 50% г/г и 13% кв/кв до 3,8 млрд руб. (в рамках консенсус-прогноза), аннуализированный показатель ROE составит около 42%. Телеконференция будет проведена в тот же день в 17:00 по московскому времени. Тел.: +7 495 213 1767; +44 (0)330 336 9105, ID конференции: 5383943.

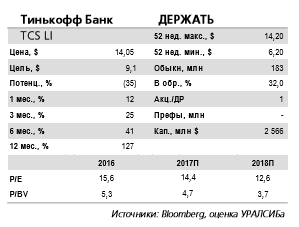

Тинькофф Банк отчитается 29 августа и проведет телеконференцию. Дивидендная доходность банка за квартал может составить 1,2%

- 25 августа 2017, 13:11

- |

Ждем роста основного дохода… Тинькофф Банк 29 августа опубликует отчетность за 2 кв. 2017 г. по МСФО и проведет телефонную конференцию. После некоторого квартального снижения чистой прибыли в 1 кв. мы ждем ее роста до нового рекордного значения, а также прогнозируем сохранение рентабельности капитала на уровне около 43%. При относительно стабильной марже рост кредитования (по нашим оценкам, он составил 7% за квартал и примерно на 24% год к году) должен был подстегнуть рост ЧПД примерно до 8% квартал к кварталу. Еще более сильную динамику могли показать комиссии на фоне развития агентского бизнеса.

… при небольшом снижении стоимости риска. Несмотря на предыдущие комментарии менеджмента о том, что в среднесрочной перспективе стоимость риска должна повыситься до 10-11%, для 2 кв. мы ждем показатель на уровне 7,3%, чуть ниже 7,6%, зафиксированных в 1 кв. 2017 г. Впрочем, мы, как и прежде, полагаем, что во 2 п/г стоимость риска должна повыситься. Расходы банка во 2 кв. должны были продолжить расти мы ждем их увеличения год к году на 37%, почти как в 1 кв., и по-прежнему за счет затрат на персонал и на привлечение клиентов.

( Читать дальше )

ТКС следующий на линчивание после закрытия?

- 23 августа 2017, 15:04

- |

Что за травля тиньков-банка и самого тинькова началась в последние несколько недель? Почти каждый день выходит ролик от какого-нить известного блогера(а то и понескольку) с обсиранием ТКС. У них там очередная вендета разгорается, ткс пора хоронить и выводить бабло?

Сбербанк, Банк Санкт-Петербург, Тинькофф Банк - ждем достаточно сильных результатов за 2 кв.

- 23 августа 2017, 12:44

- |

Июльские темпы роста кредитования пока рекордные в нынешнем году

Отзыв лицензии у Югры ощутимо повлиял на статистику. Согласно статистике Банка России, в июле корпоративные кредиты остались почти без изменений месяц к месяцу (здесь и далее за вычетом переоценки). Однако с поправкой на банки с отозванной лицензией, что в основном означает поправку на баланс банка Югра, объем портфеля вырос за месяц на 1,1% (что пока является лучшим результатом за 2017 г.). Портфель розничных кредитов прибавил 1,3% месяц к месяцу (также самый большой прирост в нынешнем году), рост продолжился как в ипотеке, так и в необеспеченном кредитовании. Год к году с поправкой на Югру корпоративные кредиты, по нашей оценке, замедлили снижение до 0,8% с 1,5% в июне. Рост розничных кредитов при этом ускорился с июньских 5,9% до 6,9% год к году. С начала года корпоративные кредиты, по оценке ЦБ, увеличились на 2,2%, розничные на 5,2%. Доля просрочки за месяц не изменилась, оставшись на уровне 6,5% в корпоративном сегменте и 7,8% в розничном.

( Читать дальше )

Отзыв лицензии у Югры ощутимо повлиял на статистику. Согласно статистике Банка России, в июле корпоративные кредиты остались почти без изменений месяц к месяцу (здесь и далее за вычетом переоценки). Однако с поправкой на банки с отозванной лицензией, что в основном означает поправку на баланс банка Югра, объем портфеля вырос за месяц на 1,1% (что пока является лучшим результатом за 2017 г.). Портфель розничных кредитов прибавил 1,3% месяц к месяцу (также самый большой прирост в нынешнем году), рост продолжился как в ипотеке, так и в необеспеченном кредитовании. Год к году с поправкой на Югру корпоративные кредиты, по нашей оценке, замедлили снижение до 0,8% с 1,5% в июне. Рост розничных кредитов при этом ускорился с июньских 5,9% до 6,9% год к году. С начала года корпоративные кредиты, по оценке ЦБ, увеличились на 2,2%, розничные на 5,2%. Доля просрочки за месяц не изменилась, оставшись на уровне 6,5% в корпоративном сегменте и 7,8% в розничном.

( Читать дальше )

Как можно вывести средства с $ карты Тинькова? На карте 21 тыс.$, в месяц можно снять не более 5000$, дальше комис 2%. Можно сделать межбанковский перевод, но сумма ограничена до 5000$+15$комиссия.

- 09 августа 2017, 10:17

- |

Новости по акциям перед открытием рынка: 31.07.2017

- 31 июля 2017, 09:38

- |

Магнит — Сергей Галицкий подтвердил, что может постепенно продавать по 1-2% принадлежащих ему акций Магнита, в результате чего его доля может даже снизиться до 0%. Об этом сообщили несколько участников дня инвестора Магнита, на котором выступал Галицкий. Между тем, фин. директор компании Хачатур Помбухчан пояснил, что слова Галицкого не стоит воспринимать как реальное намерение продать все принадлежащие ему акции. (Прайм)

Банк Санкт-Петербург — наблюдательный совет банка по итогам сбора заявок инвесторов определил цену размещения — 53 руб/акция.

( Читать дальше )

Банк Санкт-Петербург — наблюдательный совет банка по итогам сбора заявок инвесторов определил цену размещения — 53 руб/акция.

( Читать дальше )

Новости по акциям перед открытием рынка: 26.07.2017

- 26 июля 2017, 09:28

- |

Минфин намерен активнее инвестировать средства фонда национального благосостояния. Часть средств будет направлена в капитал РФПИ и вложена в отдельные проекты. Первое, что предлагается, – докапитализировать из ФНБ Российский фонд прямых инвестиций. Эти деньги могут попасть в капитал фонда и оттуда – в капитал проектов. Это же поможет увеличить и иностранные соинвестиции. (Ведомости)

Северный поток 2 — Рабочая группа по энергетике Совета ЕС на второй неделе сентября продолжит обсуждать возможность наделить Еврокомиссию правом провести с российской стороной переговоры о создании специальной юридической базы для работы будущего газопровода Северный поток-2. (Прайм)

Основатель и основной акционер Тинькофф банка Олег Тиньков увеличил свою долю в TCS Group Holding PLC, выкупив 79,997 тысячи ГДР с 20 по 24 на $1 миллион. Ранее в июле Тиньков купил 1,8 миллиона ГДР на сумму около $21,4 миллиона. (

( Читать дальше )

Северный поток 2 — Рабочая группа по энергетике Совета ЕС на второй неделе сентября продолжит обсуждать возможность наделить Еврокомиссию правом провести с российской стороной переговоры о создании специальной юридической базы для работы будущего газопровода Северный поток-2. (Прайм)

Основатель и основной акционер Тинькофф банка Олег Тиньков увеличил свою долю в TCS Group Holding PLC, выкупив 79,997 тысячи ГДР с 20 по 24 на $1 миллион. Ранее в июле Тиньков купил 1,8 миллиона ГДР на сумму около $21,4 миллиона. (

( Читать дальше )

TCS Group - опубликованные показатели за 1 полугодие оказались сильными - только в июне банк заработал 1,8 млрд руб. чистой прибыли

- 19 июля 2017, 15:56

- |

TCS Group опубликовала сильные показатели за 1П17 по РСБУ

Чистая прибыль банка выросла до 9,2 млрд руб. за 1П17 против 3,3 млрд руб. годом ранее. Совокупный кредитный портфель увеличился на 25% г/г до 139 млрд руб., а чистый кредитный портфель вырос на 31% г/г до 116 млрд руб. Общие активы увеличились на 44% до 220 млрд руб.

Чистая прибыль банка выросла до 9,2 млрд руб. за 1П17 против 3,3 млрд руб. годом ранее. Совокупный кредитный портфель увеличился на 25% г/г до 139 млрд руб., а чистый кредитный портфель вырос на 31% г/г до 116 млрд руб. Общие активы увеличились на 44% до 220 млрд руб.

Опубликованные показатели оказались сильными — только в июне банк заработал 1,8 млрд руб. чистой прибыли. Хотя показатели по РСБУ могут отличаться от показателей по МСФО, они все же свидетельствуют о том, что у банка есть все шансы выйти на свой годовой прогноз и даже превзойти его. Банк является нашим фаворитом в финансовом секторе.АТОН

Секрет успешного бизнеса в России — скотское отношение к людям

- 18 июля 2017, 10:31

- |

У нас очень любят восхищаться «Магнитом» и Галицким.

У меня всегда это вызывало удивление. Я видел сотни общественных туалетов чище, чем среднестатистический «Магнит». Все набросано, навлено, проходы как в окопах, стоит запах гнилых овощей. Единственная причина успеха такой быдлосети — нищета населения, особенно пенсионеров, которые будут ковыряться в гнилье за 10 рублей разницы. Даже «Пятерочки» уже превратились в нормальные магазины для людей, а «Магнит» и «Дикси» все вываливают овощи из грузовика прямо посреди торгового зала в кучу — жрите, свиньи!

В этой связи мне абсолютно неясно, почему акции «Магнита» такие дорогие, а акции «Дикси» падают так, что аж выкупы приходится объявлять. Что в один совковый магаз, что в другой нормальный человек не пойдет, пока не окажется под угрозой голодной смерти.

( Читать дальше )

Швитой Галицкий с нуля построил единственный эффективный несырьевой бизнес в России по швитым жападным методикам!

У меня всегда это вызывало удивление. Я видел сотни общественных туалетов чище, чем среднестатистический «Магнит». Все набросано, навлено, проходы как в окопах, стоит запах гнилых овощей. Единственная причина успеха такой быдлосети — нищета населения, особенно пенсионеров, которые будут ковыряться в гнилье за 10 рублей разницы. Даже «Пятерочки» уже превратились в нормальные магазины для людей, а «Магнит» и «Дикси» все вываливают овощи из грузовика прямо посреди торгового зала в кучу — жрите, свиньи!

В этой связи мне абсолютно неясно, почему акции «Магнита» такие дорогие, а акции «Дикси» падают так, что аж выкупы приходится объявлять. Что в один совковый магаз, что в другой нормальный человек не пойдет, пока не окажется под угрозой голодной смерти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал