Торговые войны

Китай не может отказаться от «выгодной» иранской нефти

- 28 августа 2019, 15:54

- |

- комментировать

- Комментарии ( 0 )

На рынках без паники, Торговые эффекты, Переговоры в Риме и Иранские встречи

- 27 августа 2019, 09:38

- |

На рынках без паники

В понедельник азиатские акции упали в связи с разгоранием торговой войны между США и Китаем в выходные, однако после сообщений о звонках китайской стороны рынки успокоились: Европа осталась без изменений, акции США выросли. Инвесторы снова купились на оптимистичный взгляд Трампа по поводу сделки с Китаем, несмотря на то, что условия этой сделки оспариваются Поднебесной. Во вторник азиатские акции выросли, так как настроение на рынках стало обнадеживающим, несмотря на отсутствие изменений в тактике Трампа.

Комментарии: если не обращать внимания на ежедневные колебания рынка и посмотреть, что по факту происходит за последние 12 месяцев, мы увидим следующее: американский S&P500 вырос на 0,64%, 30-летние государственные облигации выросли в цене на 18.9%. Собственно, это все, что нужно знать, чтобы видеть, в какой рыночной ситуации мы находимся последнее время. И связано это не столько с переговорной тактикой Трампа, сколько с объективным замедлением экономики, прибылей компании, высоким ценовым уровнем рынка и нарастанием долговых проблем.

( Читать дальше )

А был ли на самом деле звонок китайцев Трампу (Мнучин спалился)

- 26 августа 2019, 17:08

- |

«Трамп и Мнучин быстро вступили в действие, чтобы попытаться поговорить с рынком:

Репортер: „вы хотели сказать, что вчера вечером также был звонок [с Китаем] или на самом деле не было звонка?“

Стив Мнучин: „были дискуссии, которые шли взад и вперед, и давайте просто оставим это на этом.“

Трамп (прерывая): „вчера вечером. И до вчерашнего вечера.“

Но один взгляд на лицо Мнучина (худший игрок в покер когда-либо) говорит вам все, что вам нужно знать о том, что на самом деле произошло.

Речь идет о том, что 1) Мнучин хочет немедленно завершить дискуссию, а не обсуждать какие-либо дополнительные детали и 2) они, похоже, ссылаются на комментарии китайского вице-премьера Лю, которые были сделаны в китайской прессе (подтверждая отсутствие желания эскалации торговой войны), а не на фактический звонок в одночасье.»

( Читать дальше )

Заявления доброго Трампа спасли рынки от черного понедельника (ТРЕНДЫ / Основные индикаторы)

- 26 августа 2019, 12:56

- |

( Читать дальше )

Зеркальные тарифы от Китая и глобальный Risk Off. Рекомендации по портфелю и торговая идея

- 24 августа 2019, 17:29

- |

Итоги пятницы идут в разрез теми ожиданиям, которые были на рынке. С утра все ждали выступления Паулла в Джексон Холле, ждали прояснения будущих действий ФРС, а получили ряд новостей, которые, на мой взгляд, приведут к значительному охлаждению аппетитов к риску среди инвесторов. Речь идет об эскалации напряженности между США и Китаем, о росте тарифов, и возможном начале валютных войн. Что делать в этой ситуации? Какие активы стоит держать у себя в портфеле? А также конкретная торговая идея для среднесрочных вложений в свежем выпуске «Wall Street с Андреем Михайлец»

( Читать дальше )

Возвращение рынков в суровую реальность (ТРЕНДЫ / Основные индикаторы)

- 23 августа 2019, 20:28

- |

Продаём/шортим акции и фьючерсы на фондовые индексы как США так и РФ.

Держим золото.

Продаем/шортим нефть.

В валютах пока неопределенность. Но отмечается краткосрочная слабость доллара к евро и долгосрочная слабость рубля к доллару.

Держим рублевые и долларовые облигации.

У Биткоина есть шансы подрасти на фондовой и валютной неразберихе.

до

( Читать дальше )

Юань резко падает к новым минимумам, ждём реакции Трампа и рынков

- 22 августа 2019, 12:22

- |

Думаю в течение текущей сессии это будет иметь ключевое значение для рынков, но пока ситуация с основными индикаторами выглядит неопределённой, но очень неустойчивой в плане аппетита к риску. Из очевидных трендов, только возобновление роста к своим историческим максимумам российского долгового рынка. Причины этому — снижение геополитического негатива в отношении России, стабильная нефть, низкая инфляция. Соответственно, благодаря сильному спросу на долговые инструменты Минфина и началу налогового периода при общей стабилизации мировых рынков мы увидели существенную коррекцию в курсе доллара.… но если ситуация на мировых рынках стремительно ухудшится чему есть объективные предпосылки, доллар может вновь направиться тестировать уровень 67,00 руб.

( Читать дальше )

Pragmatos Daily: 100 базовых пунктов Трампа, жесткий Борис Джонсон, 30-летние облигации с нулевой доходностью и китайские пабы в Лондоне

- 20 августа 2019, 10:47

- |

100 базовых пунктов Трампа

Любимое развлечение Трампа в последнее время — писать в твиттере о том, на сколько базовых процентных пунктов ФРС должна снизить ставку рефинансирования. В этот раз он требует от ФРС снизить ставку сразу на 1 процент (сто пунктов), чтобы ослабить доллар относительно валют других стран, “страдающих от сильного доллара”. Также он обвинил демократов в том, что они надеются на то, что рецессия начнется до следующих президентских выборов (2020-ого года). Протокол ФРС FOMC будет в эту среду, но основное внимание будет приковано к комментариям председателя Джерома Пауэлла, когда он выступит на симпозиуме в Джексон-Хоуле в пятницу, где он, как ожидается, укажет потенциал для следующего снижения.

Комментарии: низкие процентные ставки сейчас способствуют разогреванию рынков и экономик выше устойчивого уровня, по мультипликатору CAPE (Shiller P/E) США торгуются на уровне 27 сейчас, это уровень, который статистически предполагает меньше 4% ежегодной доходности рынка в следущие 10 лет. Или, говоря другими словами, это уровень, с которого рынку будет удобно падать на 30-40% в следующую рецессию, прежде чем рынок снова сможет расти на 10-12% в год. Поэтому мы очень осторожно относимся к рисковым ставкам.

( Читать дальше )

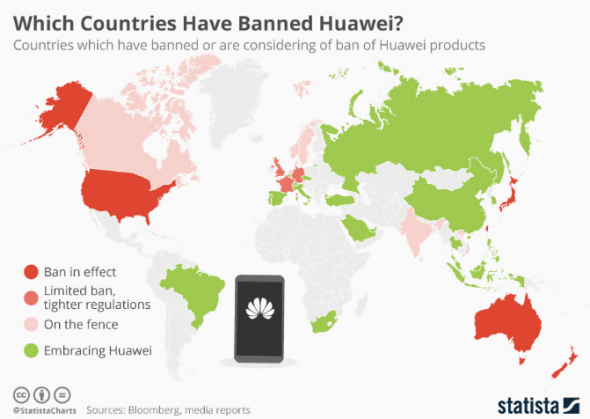

Какие страны запретили Huawei?

- 19 августа 2019, 16:25

- |

Согласно отчету Bloomberg, на страны, которые запретили продукты китайской компанией Huawei для смартфонов и беспроводных технологий, приходится примерно треть мирового ВВП.

По состоянию на 2 мая 2019 года Австралия, Новая Зеландия, Япония, Тайвань и США приняли решение о запрете и поэтапном отказе от продуктов компании в своих мобильных сетях, о чем свидетельствуют дальнейшие сообщения The Guardian и CNBC.

Между тем, Великобритания предложила запретить продукты Huawei для основных частей своей новой сети 5G, а Германия и Франция будут усиливать меры безопасности для защиты от обратных портов в каналах связи, которые, как опасаются, являются частью технологии Huawei.

Несколько европейских стран, включая Данию, Швецию и Нидерланды, все еще находятся на грани возможного запрета. Полный запрет может оказаться особенно трудным в Европе, где Huawei поставляет треть телекоммуникационных систем, по сравнению с тем, что было десять лет назад.

( Читать дальше )

Pragmatos Daily: стимулы по-немецки, итальянский развод, разговоры от Трампа и протест против протеста.

- 19 августа 2019, 09:49

- |

Стимулы по-немецки

Отрицательная ставка доходности и инверсия кривой процентных ставок захватили внимание рынков, опасения инвесторов теперь распространились и на немецкую экономику: готова ли Германия к ослаблению денежно-кредитной политики? В минувшие выходные министр финансов Олаф Шольц заявил, что страна может увеличить траты на примерно 50 миллиардов евро, впервые указав на возможные стимулы, а также указав, что пока что никакой рецессии ничего не предвидится.

Комментарий: немецкая экономика замедляется (с 0.7% роста ВВП в прошлом квартале к 0.1% роста), однако похожая ситуация уже была в 2012-2013 годах. Немецкая экономика, в отличие от других стран ЕС, фундаментально очень сильна: низкий уровень гос.долга (примерно 60% от ВВП против 85% в среднем для ЕС и 131% для США), 5-ый год в профиците бюджета. Германия может тратить на 50-100 млрд.евро в год больше для стимулирования роста, однако трудно расти, когда 2 крупнейших торговых партнера замедляются, да еще и затеяли торговые войны. Рынок Германии — один из самых дешевых по показателю CAPE в Европе, однако мы не торопимся перекладываться в немецкий рынок как раз из-за замедления и неизбежной рецессии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал