УРАЛСИБ

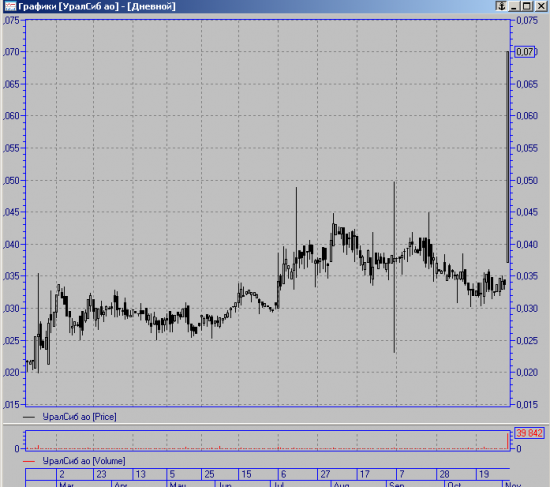

УралСиб +38,94% планка +100% планка.... наблюдаем....

- 06 ноября 2015, 10:42

- |

А вот и она +100%

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 17 )

УралСиб 2я планка +100%

- 05 ноября 2015, 15:45

- |

Уралсиб сегодня отжигает

- 05 ноября 2015, 10:14

- |

Почем "друг Путина" возьмет "Уралсиб"

- 04 ноября 2015, 17:22

- |

Если мы допустим, что сделка будет совершена по рыночной цене, затем возьмем капитализацию отсюда, которая составляет 10 ярдов, а затем вычислим 82%. В итоге получим сумму сделки — 8,24 миллиарда рублей. Все верно или я ошибаюсь?

Неплохо при условии привлечения 81 ярда от ЦБ.

Бэнкинг по-русски: УРАЛСИБ - ОФИЦИАЛЬНО!!

- 04 ноября 2015, 13:06

- |

О мерах по финансовому оздоровлению ПАО «БАНК УРАЛСИБ»

Совет директоров Банка России 03.11.2015 утвердил План участия государственной корпорации «Агентство по страхованию вкладов» (далее — Агентство) по предупреждению банкротства банка Публичное акционерное общество «БАНК УРАЛСИБ» (далее — ПАО «БАНК УРАЛСИБ»).

В результате проведенного Агентством отбора инвестора для участия в мероприятиях по предупреждению банкротства Банка наиболее выгодные финансовые условия были предложены российским бизнесменом Владимиром Игоревичем Коганом (далее — Инвестор).

Планом участия предусмотрено приобретение Инвестором не менее 75% акций ПАО «БАНК УРАЛСИБ».

Агентство за счет кредитов Банка России окажет финансовую помощь Инвестору в объемах, достаточных для устойчивого функционирования Банка.

ПАО «БАНК УРАЛСИБ» продолжит свою деятельность в текущем режиме, включая исполнение обязательств перед клиентами, проведение расчётов и платежей. Участие Инвестора обеспечит дальнейшее бесперебойное функционирование ПАО «БАНК УРАЛСИБ».

=============

Подробнее на РБК:

www.rbc.ru/finances/03/11/2015/5638cbc89a7947bb6761e6f6

Экс-клиенты Мастер-банк брокерское обслуживание

- 22 октября 2015, 12:53

- |

Сейчас происходит аналогичная ситуация с Уралсибом. Стоит ли там открывать брокерский счет при высокой вероятности санации самого банка?

Если кто есть из действующих клиентов Уралсиб брокерское обсулживание, то прошу отписаться о качетсве услуг. Не страшно ли вам хранить деньги/бумаги?

АААА Мой брокер сошел сума УралСиб смотреть всем!!!

- 21 октября 2015, 22:51

- |

И так сегодня после 18:45 МСК у меня заново начались торги на фонде ТРЕШШШ капец на сикунду испугался )))) Брокер УралСиб жжжжет ))))

Дебетовая карта с овердрафтом бесплатно.Вдруг кому надо.

- 07 октября 2015, 12:20

- |

Есть овердрафт до 500 т.р.Правда процент высокий-28 %. Но бывают ситуации, особенно в дороге, когда может пригодиться.

Если у кого есть свободный кармашек в портмоне -даю ссылку www.bankuralsib.ru/retail/cards/lukoil.wbp

И, нет, я не имею отношения ни к Лукойлу, ни к Уралсибу. Просто вдруг кому пригодится.

Gazeta.ru опубликовало опровержение недостоверной информации о Банке УРАЛСИБ

- 17 июля 2015, 12:16

- |

www.gazeta.ru/gazeta/a_20150716.shtml

Бэнкинг по-русски: МКБ таки купил Уралсиб....

- 03 июля 2015, 21:56

- |

уже на ленте есть :

Федеральная антимонопольная служба (ФАС) России удовлетворила ходатайство концерна «Россиум» бизнесмена Романа Авдеева о приобретении 100% ООО «Финансовая корпорация НИКойл» и 85,98% голосующих акций ОАО «Финансовая корпорация Уралсиб», говорится в сообщении ФАС.

В результате сделки концерн также приобретет права, позволяющие определять условия осуществления предпринимательской деятельности ОАО «Уралсиб», ЗАО «УК Уралсиб», ООО «Уралсиб-Кэпитал — Финансовые услуги», ЗАО «НПФ Уралсиб», ООО «Лизинговая компания Уралсиб» и ООО «Уралсиб Кэпитал».

РИА Новости http://ria.ru/economy/20150703/1112524459.html#ixzz3erCyLxFL

Месяц назад об этом уже говорили, но в сослагательном наклонении...

=================

09.06.2015

Структура, близкая к МКБ Романа Авдеева, подала в Федеральную антимонопольную службу (ФАС) ходатайство на приобретение доли в ФК «Уралсиб» Николая Цветкова (у него 93%), рассказал финансист, близкий к одной из сторон сделки. ФАС получила ходатайство на прошлой неделе, подтвердила начальник управления контроля финансовых рынков Ольга Сергеева. По закону на его рассмотрение у ФАС есть 30 дней и срок может быть продлен, говорит она. Пока, по ее словам, решения нет, нужно смотреть на положение банков в регионах. В результате сделки будет образована одна группа лиц, следует из ходатайства, добавила она.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал