ФИНАМ

Недельный обзор долгового рынка (ГК "ФИНАМ")

- 25 мая 2020, 13:16

- |

Обзор российского рынка

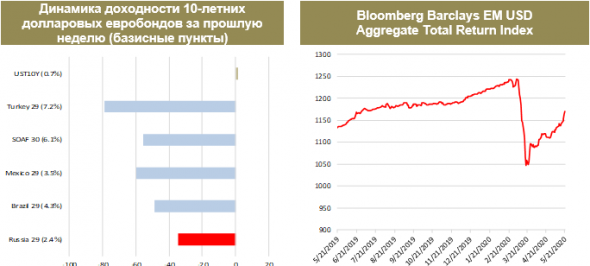

На прошлой неделе на долларовых рынках ЕМ наблюдалось настоящее ралли. Российская кривая сдвинулась по доходности на солидные 30 б. п. вниз. Не отставали и другие крупные развивающиеся экономики.

Корпоративный сектор дорожал фронтально – по итогам недели с трудом набралось 5 бумаг, которые бы не выросли в цене. Очевидно, что в период снижения ставок наилучшую ценовую динамику показывают самые дальние бумаги.

Вслед за рублевыми гособлигациями (ОФЗ) российские суверенные евробонды на прошлой неделе вышли на свои ценовые уровни, отмечавшиеся в канун мартовского обвала. Последствия кризиса преодолел и сегмент старшего долга госбанков.

Инвестиционные идеи (российские выпуски)

На фоне вернувшихся в диапазон 3-4% доходностей российских евробондов особый интерес вызывает сегмент бумаг с повышенной доходностью от высоконадежных эмитентов. Если же учесть ликвидность инструмента (размер минимального лота, доступность для неквалифицированного инвестора), то выбор по сути становится безальтернативным – речь идет о так называемом «вечном» долларовом евробонде Группы ВТБ, выпущенном ее дочерней компанией VTB Eurasia. Сейчас по этой бумаге можно зафиксировать доходность к коллу в декабре 2022 г. на уровне 5,8%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Угрозы США применить санкции к Китаю нервируют рынки (недельный обзор ГК "ФИНАМ")

- 25 мая 2020, 11:27

- |

Общий взгляд

Надежды в отношении перезапуска глобальной экономики и риторика главы ФРС США Джерома Пауэлла, который при любом удобном случае обещает усилить монетарные стимулы, на уходящей неделе вновь вернули позитивные настроения на мировые фондовые рынки. Бурному росту рисковых активов в очередной раз способствовали новости об испытании эффективной вакцины от Covid-19, позволяющей организму вырабатывать иммунитет к вирусу. И хотя эффективность препарата находится под большим вопросом, инвесторы продолжают делать агрессивные ставки на восстановление экономики, находясь в полной уверенности, что если что-то пойдет не так, американский Центробанк всегда придет им на помощь. И помощь продолжает поступать. Так, на уходящей неделе американский регулятор совершил покупку гособлигаций на сумму в $30 млрд и ипотечных облигаций на сумму в $22,5 млрд. Однако ложкой дегтя в бочке с медом становятся признаки того, что Дональд Трамп сделает жесткую позицию в отношении КНР ключевым элементом своей предвыборной компании. Так, помимо обвинений Китая в распространении эпидемии Covid-19, из Вашингтона все громче звучат угрозы применить санкции к Пекину, если тот введет законы о национальной безопасности для Гонконга. Кроме того, Сенат подавляющим большинством голосов принял законопроект, который может запретить некоторым китайским компаниям листинговать свои акции на биржах США. Стоит отметить, что торговое противостояние Вашингтона и Пекина в 2019 году послужило драйвером для снижения мировых фондовых рынков, и если давление на Китай будет расти, это может поставить под угрозу торговое соглашение между двумя крупнейшими мировыми экономиками, и как следствие – вызвать очередную волну распродаж рисковых активов. В понедельник биржи США будут закрыты в связи с выходным днем, посвященным памяти американских военнослужащих (Memorial Day). Как правило, заокеанские инвесторы уходят на длинные выходные на позитиве и уже позже отыгрывают накопленный негатив.

( Читать дальше )

Сделки Смарт-Инсайдеров. Zimmer Biomet Holdings, Inc. (ZBH). CEO Hanson Bryan рост +14% за 7 дней.

- 24 мая 2020, 18:15

- |

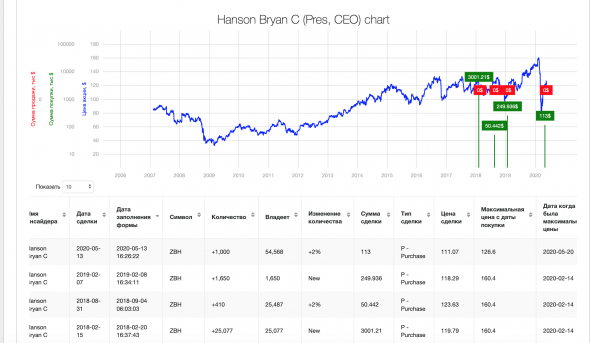

Акции компании Zimmer Biomet Holdings, Inc. (ZBH), сфера здравохранения, впервые в этом году были приобретены смарт-инсайдером 13 мая.

Cмарт-инсайдер CEO Hanson Bryan C закрыл сделку на 1000 акций, на сумму 113 тысяч долларов.

( Читать дальше )

Twelve Cups и «Высота: Абсолют» — новые стратегии ДУ от ГК "ФИНАМ"

- 22 мая 2020, 12:58

- |

«Высота: Абсолют» — авторская стратегия Андрея Разумова, финансового консультанта, профессионального трейдера и участника проекта Invest Battle. Стратегия инвестирует исключительно в акции крупнейших российских компаний. Дополнительную защиту капитала инвесторов обеспечивает также неиспользование стратегией производных финансовых инструментов и заемных средств. Перспективные инвестиционные идеи для портфеля отбираются с помощью фундаментального анализа.

Андрей Разумов считает российский рынок недооцененным с точки зрения фундаментального анализа, при этом процесс снижения ключевой ставки, по его мнению, будет способствовать перетоку денег инвесторов из вкладов и облигаций (ОФЗ) в акции. Порог инвестирования по стратегии составляет 250 тыс. рублей, потенциальная доходность может достигать 25% годовых. Оптимальный срок инвестирования в рамках стратегии составляет от 1 года.

( Читать дальше )

Вброс от Финама по дивидендам Газпрома!

- 21 мая 2020, 19:18

- |

дивидендам Газпрома!" title="Вброс от Финама по дивидендам Газпрома!" />

дивидендам Газпрома!" title="Вброс от Финама по дивидендам Газпрома!" />(на видео с 1:16)

Цена с 194,01 упала до 191,4

После чего появилась уже правдивая инфа (на сайте Финама в 18:38) и цена пошла вверх.

( Читать дальше )

Инвестидея на покупку акций Intel Corp. (аналитика ГК "ФИНАМ")

- 20 мая 2020, 12:51

- |

Уважаемые друзья!

Мы планируем периодически публиковать инвестидеи от нашей аналитической команды. Будем благодарны вам за обратную связь и пожелания.

Сегодня предлагаем рассмотреть рекомендацию на покупку акций компании Intel Corp. (тикер INTC). При инвестиционном горизонте 1-2 месяца с целевым уровнем цены $68 потенциальная доходность на сделку может составить 12,8% от текущей цены. Стоп-приказ необходимо установить на отметке $59.

Акции Intel Corp. находятся в зоне консолидации между поддержкой в $56 и сопротивлением $62, при этом большую часть времени торгуются выше 50-дневной EMA. Аналитики рекомендуют открывать длинную позицию при пробое уровня сопротивления на уровне 62,4$. При покупке на 18,5% от портфеля и выставлении стоп-приказа на уровне 59$ риск на портфель составит 1%, соотношение прибыль/риск 1,65.

Производитель микропроцессоров Intel в условиях ограничительных мер получает дополнительные драйверы роста вследствие возросшего спроса на центры обработки данных и персональные компьютеры. Этот факт подтверждает отчетность за первый квартал 2020 года, по итогам которого выручка компании составила 19,8 млрд долларов. Акценты бизнеса Intel на облачных вычислениях, телекоммуникациях и центрах обработки данных гармонируют с тенденцией цифровой трансформации и обеспечит устойчивое развитие бизнеса.

Американский рынок пришел в уныние (комментарий аналитиков ГК "ФИНАМ")

- 20 мая 2020, 11:30

- |

Во вторник, 19 мая, фондовый рынок Соединенных Штатов завершил торговую сессию снижением основных индексов.

На американских биржевых площадках после мощного ралли, имевшего место днем ранее, большую часть сессии наблюдался смешанный настрой – игроки взяли паузу для раздумий, чтобы взвесить выступления главы ФРС Джерома Пауэлла и министра финансов Стивена Мнучина перед конгрессменами. В последний час торгов настроения на биржах омрачились возникшими сомнениями по поводу потенциальной вакцины от коронавируса, которую ранее анонсировала фирма Moderna. Поводом для сомнений послужили скептические комментарии экспертов по вакцинам.

Что касается выступления Пауэлла, глава Федрезерва в своем заранее подготовленном выступлении призвал общество к всяческому содействию «тем, кто страдает ради общего блага» и дал понять, что самому Конгрессу стоит предпринять больше мер для поддержки экономики, а не надеяться только на монетарные власти.

( Читать дальше )

Я не понимаю. Помогите разобраться? (СПБ Биржа)

- 20 мая 2020, 08:02

- |

НУ ЗДОРОВО! А то я передумал. Акции действительно в лонге (я снова выставлял заявку на продажу и снова передумывал — отменял, Видел в окне стакана что имею их)

Сегодня утром (20 мая) личный кабинет финама показывает что в ожидании приход валюты, а акции проданы

В чем дело? Дело в том что я продал их не во время основных торгов? И что тогда это значило?

Новости из Конгресса США определят рыночные настроения (недельный обзор ГК "ФИНАМ")

- 16 мая 2020, 15:21

- |

Общий взгляд

На уходящей неделе негативные настроения на мировых финансовых рынках были обусловлены выступлениями американских чиновников и общим скептицизмом инвесторов в отношении быстрого восстановления глобальной экономики. Так, во вторник, в ходе слушаний в Сенате, ведущий эксперт Белого дома по борьбе с коронавирусом – врач-инфекционист Энтони Фаучи сделал акцент на том, что, если США станут слишком быстро возобновлять работу предприятий, риски новой вспышки Covid-19 существенно возрастут, а очередное распространение инфекции не только приведет к росту жертв, но и серьезным образом затруднит восстановление экономики. В среду давление на рынки оказало выступление главы ФРС Джерома Пауэлла, заявившего, что текущая рецессия существенно хуже любой другой, отмечавшейся после Второй мировой войны, а восстановление экономики будет более трудным и длительным, чем ожидалось ранее. Пауэлл призвал Конгресс договориться о дополнительной финансовой поддержке, в то время как республиканцы отказываются одобрять новый пакет стимулирующих мер объемом $3 трлн, разработанный демократами. Результаты голосования определят дальнейшую динамику мировых фондовых рынков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал