ФРс

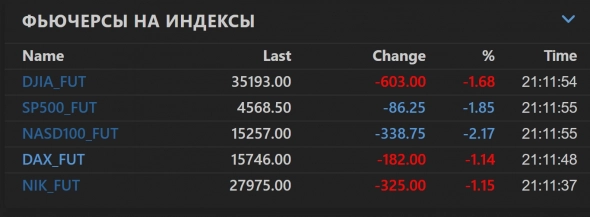

📉 Американские фондовые индексы снижаются в преддверье заседания ФРС

- 18 января 2022, 21:21

- |

👉 Инвесторы вернулись на рынок после празднования Дня Мартина Лютера Кинга и обеспокоены перспективами ближайшего заседания ФРС, которое пройдет 25-26 января

👉 По итогам январского заседания общий объем сокращения QE может дойти до $60 млрд. Первоначальный объем выкупа составлял $120 млрд в 2021 году

👉 Повышение ключевой ставки ФРС может произойти уже в марте 2022 г. До конца года можно ожидать три-четыре этапа увеличения ставки — с около нулевого уровня до зоны 0,75-1,25%, при этом декабрьский прогноз Комитета по операциям на открытом рынке указывал на три этапа

www.bloomberg.com/news/articles/2022-01-17/stocks-set-for-cautious-start-yen-dips-before-boj-markets-wrap?srnd=premium-europe

- комментировать

- Комментарии ( 0 )

📈 Доходность облигаций США продолжает расти

- 18 января 2022, 11:01

- |

Рынки продолжают закладывать более агрессивное ужесточение ДКП в США. На повышение ставки по федеральным фондам моментально реагируют казначейские облигации США, которые в свою очередь, являются одним из ключевых ориентиров мирового долгового рынка

Рост доходностей трежерис повышает давление на финансовые активы развивающихся стран (из-за снижения привлекательности их доходности) негативно отражается на динамике инвестиций (значительная часть из которых являются заемными средствами), в связи с чем экономический рост может оказаться под давлением.

Внимание!!! Доходность американских десятилеток 1,855% - максимум за все время пандемии. Рынки под угрозой!

- 18 января 2022, 09:35

- |

2. Рост доходности уже достаточно серьёзный, чтобы предположить об отказе или возможно о неком смятении в политике ФРС. А может действительно, на цену повлияло решение о снижении выкупа

3. На рынке могут попросту кончиться ресурсы для поддержания SP на данном уровне

4. Может быть начало шухера

Время менять аллокацию

- 17 января 2022, 13:39

- |

ФРС планирует начать повышать процентную ставку 17.03.2022, но дело в том, что 27.01.2022 у них состоится плановое собрание, на котором будет обсуждаться вопрос по процентной ставке.

Большинство аналитиков из крупных международных банков не ожидает, что в конце января будет повышение ставки, но может произойти и так, что ожидания не будут соответствовать действительности. Что касается меня, то я планирую покупать TLT на 25% от депозита.

Первая причина покупки — повышение процентной ставки, что повлечёт за собой рост цены на данный инструмент, вторая причина — это защита портфеля при падении рынка, а если точнее — сокращение просадки по портфелю, если ФРС решит повысить процентную ставку в конце января, а я сейчас нахожусь на 75% от общего депозита в акциях (надеюсь этого не произойдёт).

Заранее отвечу на вопрос, почему TLT растёт когда ставку повышают?

( Читать дальше )

Итальянские страсти в разгаре. Обзор на предстоящую неделю от 16.01.2022

- 16 января 2022, 23:29

- |

По ФА…

ФРС

Уже стало традицией, что день свидетельствования Пауэлла перед Конгрессом США сопровождается массовыми выступлениями членов ФРС преимущественно с ястребиными взглядами на путь нормализации политики и развитие ситуации во вторник не стало исключением.

Ответы Пауэлла сенаторам на фоне выступлений ястребов ФРС, рассуждавших о возможности повышения ставки в этом году более 3 раз и начале сокращения баланса ФРС летом быстрыми темпами, создали впечатление, что Пауэлл придерживается более скромных темпов ужесточения политики, но данное впечатление было обманчивым, ибо заявлениям Джея просто не хватало конкретики.

Пауэлл заявил, что ФРС сейчас нужно акцентировать внимание на инфляции, а не на максимальной занятости, высокий рост инфляции свидетельствует о том, что экономика США больше не нуждается в текущей, высшей степени, адаптивной политике, а нормализация политики ФРС в этом году будет включать повышение ставок и сокращение баланса.

В базовом варианте Джей предположил, что инфляция начнет снижаться с середины 2022 года, но для темпов ужесточения политики важен размер падения инфляции, а если инфляция не начнет снижение быстрыми темпами, то ФРС придется пересмотреть свои планы в отношении темпов повышения ставок.

Пауэлл не дал никаких указаний по срокам и темпам повышения ставок, ответив, что ФРС пока не приняла решения по срокам повышения ставок и сокращения баланса.

Но на повторный вопрос сенатора Джей заявил, что для принятия решения о начале сокращения баланса обычно требуется от 2 до 4 заседаний ФРС, при этом он отметил, что «ФРС продолжит обсуждение на январском заседании по предстоящему сокращению баланса», что указывает на оставшиеся 1-3 заседания до оглашения решения по срокам и темпам сокращения баланса ФРС.

Ответ Пауэлла по срокам начала сокращения баланса полностью соответствует мнению ястребов ФРС о том, что оно начнется после 1-2 повышений ставки.

( Читать дальше )

❗️Баланс ФРС - будьте внимательны!

- 16 января 2022, 12:07

- |

Желтым график баланса ФРС, он показывает что от баланса ФРС очень сильно зависят фондовые рынки в частности NASDAQ.

Пока баланс ФРС и не думает сокращаться, хотя и идут уже такие разговоры.

Любое сокращение баланса ФРС приведёт к большой коррекции на фондовых рынках, и нужно очень внимательно следить если баланс ФРС начнёт забирать ликвидность обратно..

Ну а пока 2022 год обещает быть очень волатильным.

t.me/finance_ALGO

Американское дежа вю: почему простых американцев инфляция совсем не огорчает и что это может означать для ФРС.

- 15 января 2022, 13:39

- |

И этот актив постоянно растёт в цене!!! (ну как тут не вспомнить недавний пост Тимофея с вопросом-почему он не инвестирует в недвижимость).

Ты как честный американец ходишь на работу, платишь ипотеку, но главное, что твой дом постоянно растёт в цене! И ты можешь почувствовать себя вполне богатым (если ты-средний класс) или средним белым (если тебе улыбнулась удача и ты на своё афроамериканское пособие что-то притарил из недвижимости)!!

А всё потому, что твой купленный вчера дом вырос в цене.

Какой эффективный социальный лифт!

С мая 2011года индекс цен на жильё вырос ровно в два раза, осчастливив многие американские семьи.

Собственно динамика этого индекса тут: ru.investing.com/economic-calendar/monthly-home-price-index-1287

Если посмотреть «влево» то такая же прекрасная экономическая ситуация была ровно накануне финансового торнадо 2007-2008года.

( Читать дальше )

ФРС США затеяли опасную игру

- 15 января 2022, 12:49

- |

Согласно данным, опубликованным, агентством Bloomberg, общий мировой долг вырос за период пандемии COVID-19, на 19,5 трлн. долларов. Действия центральных банков по поддержанию локальных экономик привели к резкому увеличению мирового долга, в результате чего, глобальный долг по отношению к ВВП превысил 356%.

Таким образом, мы наблюдаем два параллельных процесса. Первый, это уже упомянутый рост морового долга, где США является флагманом и лидером этой тенденции. Второй — Федеральная резервная система сигнализирует о возврате к «нормальным» процентным ставкам в короткой перспективе. Сама по себе мысль о том, что учетные банковские ставки нужно быстро поднять именно в тот момент, когда все кругом должны денег и правительства многих стран лихорадочно борются с долгами, скажем мягко, вгоняет в ступор. Однако, вероятно в этом и есть суть плана по «управляемой» экономической катастрофе.

( Читать дальше )

Управляющий фондом противоречит аналитикам: "Золото будет хорошо работать".

- 14 января 2022, 23:08

- |

Большинство аналитиков сходятся во мнении: предстоящее повышение процентных ставок ФРС нанесет ущерб цене золота. Более высокие процентные ставки = более слабая цена на золото. Но управляющий фондом теперь опровергает это. Золото переживет ожидаемое повышение процентных ставок ФРС в качестве хеджирования рисков и инфляции.

В интервью Аксель Мерк, президент Merk Investments, сказал: «Золото должно продолжать демонстрировать хорошие результаты, потому что реальные процентные ставки останутся на отрицательной территории. Когда я ищу защиту от инфляции, я не ищу акции, ставшие мемом; это не защита от инфляции. Если процентные ставки вырастут, „сезон развлечений“ может закончиться. И некоторые акции мемов и другие явления могут сдуться».

Говоря об инфляции, Мерк отметил, что нынешняя позиция ФРС, заключающаяся в постепенном повышении процентных ставок, означает, что она никогда не сможет обогнать кривую инфляции. Он добавил, что если Федеральная резервная система серьезно настроена на борьбу с инфляцией, ей придется повысить процентные ставки до 5 или 6 процентов в соответствии с правилом Тейлора. Хотя ожидается, что инфляция снизится по сравнению с 7-процентным ростом в прошлом месяце, Мерк сказал, что даже 3-4 процента все еще слишком высоки для потребителей.

«Чем дольше длится инфляция, тем сложнее будет вернуть джинна в бутылку», — сказал он. «Если они хотят собраться с силами, им нужно удивить рынки. Если они не сделают что-то большое сейчас, то рискуют сделать что-то еще большее позже». Но если ФРС будет действовать агрессивно, это может ввергнуть экономику в рецессию.

«Мне очень нравится то, где золото находится в данный момент. Я думаю, что золото нашло здесь прочную основу», — сказал он. В условиях столь сильной неопределенности вокруг экономики и монетарной политики США Мерк считает, что золото остается привлекательным диверсификатором портфеля. Хотя он не ожидает крупного обвала рынка в 2022 году, Мерк добавил, что инвесторам может быть целесообразно зафиксировать некоторую прибыль и защитить себя с помощью некоррелированных активов.

Мы в Gold Bull придерживается аналогичной точки зрения. Как уже неоднократно писалось, исторически отрицательной корреляции между ценами на золото и процентными ставками, которую выдумывают аналитики, не существует. Однако золото часто страдает в преддверии мер ФРС.

Аналитические материалы на отдельные золотодобывающие компании и не только, вы найдете на сайте www.gold-bull.ru в разделе „

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал