ФРс

Состояние денежного рынка США и долларовой ликвидности

- 15 ноября 2021, 14:29

- |

«От таких цифр глаза лезут на лоб»

Дадли об инфляции в октябре

Данные по инфляции в США за октябрь запустили волну волнений в информационном пространстве, причем оживились и гиперинфляционисты, и стагфляционисты. Пока вторые ближе к истине, но выводы делать рано, стоит подождать данные по реальному сектору в США за ноябрь-декабрь.

А тем временем на денежном рынке США:

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 88 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что программа сокращения выкупа активов подразумевает большее сокращение на рынке трежерис (10 млрд/нед), против 5 млрд на ипотеку, но пока как-раз растут объёмы выкупа ипотечных бумаг. Видимо идет какая-то техническая ребалансировка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Западные рынки смогли преодолеть ноябрьский негатив

- 15 ноября 2021, 07:24

- |

Европейские фондовые индексы завершили неделю ростом, так как глобальные инвесторы оценили недавние высокие показатели инфляции и прибыли корпораций. За неделю европейский фондовый индекс STOXX 600 вырос на 0,7%, британский FTSE 100 прибавил 0,65%, немецкий DAX увеличился на 0,2%, CAC закрылся на 0,7% выше.

Представители ЕЦБ в пятницу признали, что инфляция в еврозоне может снижаться более медленно, чем ранее считали, отчасти из-за узких мест в цепочках поставок. Промышленное производство еврозоны сократилось меньше, чем ожидалось в сентябре, показали данные в пятницу, снизившись на 0,2% в месячном исчислении при годовом росте на 5,2%.

В пятницу основные фондовые индексы США смогли закрыться выше нулевой отметки, однако этих успехов оказалось недостаточно, чтобы преодолеть продажи после отчета по потребительской инфляции в среду, который показал самый быстрый рост за более чем 30 лет. Динамика американских индексов за неделю была отрицательной: DOW -0,6%, S&P -0,3%, Nasdaq -0,7%.

На текущей неделе запланировано множество событий.

( Читать дальше )

Цугцванг Джонсона. Обзор на предстоящую неделю от 14.11.2021

- 14 ноября 2021, 21:54

- |

По ФА…

1. Brexit

На уходящей неделе страны ЕС начали подготовку к ответным мерам в случае применения правительством Британии статьи 16 протокола по Северной Ирландии об одностороннем выходе из отдельных статей соглашения.

Некоторые страны ЕС хотели соразмерный небольшой пакет ответных мер, но Франция и Германия выступили за разрыв соглашения по Брексит, т.к. отмена статьей протокола по Северной Ирландии является нарушением соглашения по разводу Брексит, который в свою очередь является базой торгового соглашения ЕС и Британии, а значит нивелирует все договоренности между ЕС и Британией после Брексит.

Понятно, что страны ЕС понесут убытки при нивелировании соглашения по Брексит, в связи с чем глава Еврокомиссии Урсула фон дер Ляйен в срочном порядке отправилась к Байдену, в результате встречи Байден подтвердил, что США настаивают на исполнении протокола Северной Ирландии, которое является залогом исполнения соглашения Страстной пятницы.

( Читать дальше )

Почему рекордная высокая инфляция никак не влияет на фондовый рынок

- 13 ноября 2021, 20:32

- |

Я не знаю всей истины. По мнению аналитиков, акции могут оставаться в безопасности до тех пор, пока ФРС не станет более агрессивной в своих действиях. Инвесторы с фондового рынка все еще не беспокоятся о растущем инфляционном давлении, в результате которого потребительские цены в США в октябре выросли на 6,2% в годовом исчислении, что является почти 31-летним максимумом. В России инфляция тоже хорошо ощущается. Достаточно зайти в супермаркет.

И ничего может не измениться, пока Федеральная резервная система не станет более агрессивной, считают аналитики. «Акции проигнорировали всплеск инфляции в этом году, вероятно, потому, что он не совпал ни с ростом реальной доходности казначейских облигаций, ни с падением корпоративных доходов », — говорит Оливер Аллен, экономист из Capital Economics. Реальная доходность — это доходность, которую получает инвестор с учетом инфляции. Рынки были ненадолго взволнованы после выхода октябрьского индекса потребительских цен в среду. Номинальная доходность казначейских облигаций резко выросла, что сказалось на акциях, особенно на технологических и других секторах, ориентированных на рост, которые считаются наиболее чувствительными к повышению процентных ставок. В четверг акции продемонстрировали стабильную динамику.

Nasdaq Composite, который упал более чем на 1% в среду, вырос на 0,5% в четверг, в то время как Dow Jones Industrial Average упал на 0,4%. Индексные фьючерсы показали положительный старт в пятницу.

( Читать дальше )

Медвежий взгляд на американские акции (Тесла, Google, Apple, Microsoft и вообще весь S&P500) - 2022

- 13 ноября 2021, 13:13

- |

Дам свой прогноз на акции Тесла, Google, Apple, Microsoft, Amazon и вообще весь S&P500 на конец 2021-2022 годы.

Все знают, что индекс S&P500 вырос более чем на 100% с весны 2020 года.

Но это не тот показатель, который отражает реальную картину в экономике США. Реальная доходность по прибыли находится на самом низком уровне за последние 50 лет.

Высчитывается этот показатель разницей между прибылью на акцию и ее ценой, выраженной в процентах с поправкой на потребительскую инфляцию. Сейчас этот индикатор равен 3,9%-6,2%=-2,3% годовых, что является минимальным значением с 1957 года, когда начала вестись подобная статистика. Предыдущий минимум на уровне -2,1% был достигнут в марте 1974 года, когда рынок акций США снижался, а экономика страны находилась в рецессии.

А как же дивиденды? Смотрите: текущая реальная дивидендная доходность S&P500 тоже находится на самом низком уровне с начала 1990-х годов в -4,93% (1,27%-6,2%), что ± соответствует аналогичному показателю 10-летних трежерис на уровне -4,63% (1,57% — 6,2%).Так вот я берусь утверждать, что сейчас показатель реальной доходности по прибыли тестирует поддержку (см. скриншот), от которой он оттолкнется и пойдет вверх.

( Читать дальше )

Информация доступная ФРС может использоваться с нарушением правил инсайдерской торговли

- 12 ноября 2021, 19:04

- |

Похоже, ситуация с торговой активностью высших чиновников ФРС продолжает накаляться по данным WSJ.

Сенатор Элизабет Уоррен попросила SEC расследовать, нарушают ли личные финансовые вложения высокопоставленных должностных лиц ФHC, включая вице-председателя Ричарда Клариду (Richard Clarida), правила инсайдерской торговли. В письме к председателю SEC Гэри Генслеру Уоррен отметила, что агентство должно определить законность «этически сомнительных транзакций», совершенных тремя должностными лицами ФРС. Двое из этих чиновников, президент ФРС Бостона Эрик Розенгрен и президент ФРС Далласа Роберт Каплан, ушли в отставку на прошлой неделе. Данная история может стоить и самому Пауэллу мандата на второй срок председателя центрального банка.

( Читать дальше )

5 признаков того, что инвесторы фондового рынка слишком оптимистичны

- 12 ноября 2021, 18:15

- |

Статья перевод с сайта zerohedge.com . Несколько интересных графиков и комментариев к ним указывающих на крайнюю перекупленность фондового рынка США . Более подробно: ELLIOTWAVE.ORG

Поскольку инвесторы спешат выйти на фондовый рынок, есть 5 признаков того, что они могут стать слишком бычьими. “Каждую неделю нам кажется, что мы получаем новый заголовок о том, что финансовые рынки делают что-то необычное. Только на этой неделе у нас было:“

- Крипто-токен “игра кальмаров” падает на 99,99% за несколько минут.

- Тесла добавляет сотни миллиардов долларов в стоимость сделки с Hertz, которая даже не была подписана.

- Фондовые рынки США достигли новых рекордных максимумов.

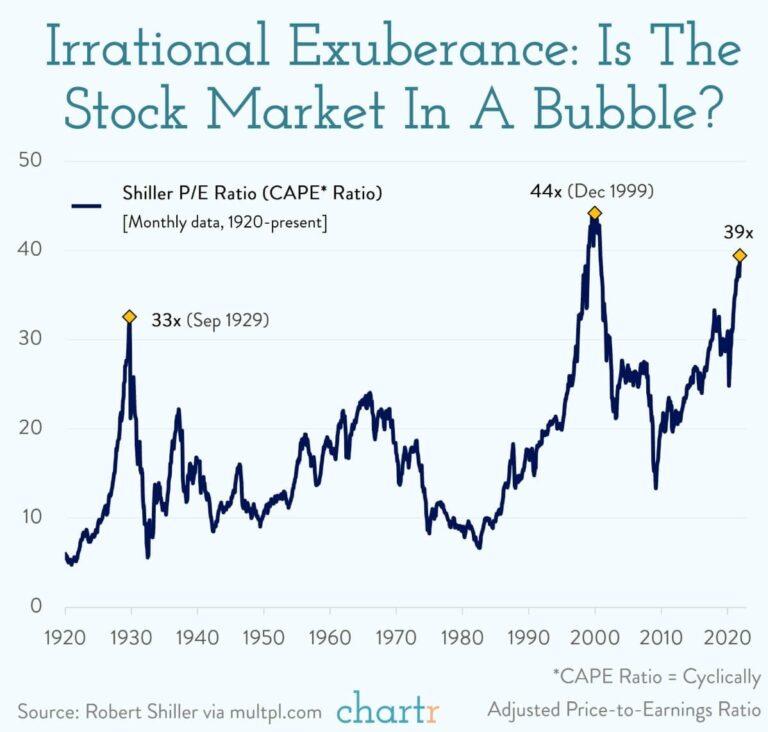

Все это наводит на вопрос: находимся ли мы в пузыре

( Читать дальше )

Джерома Пауэлла не накажут за инсайдерскую торговлю

- 12 ноября 2021, 10:12

- |

👉 Никто не поднимал вопрос о торговле Пауэлла на встречах в узком кругу советников по поиску председателя ФРС

👉 Джо Байден заявил, что примет решение о выборе председателя ФРС довольно быстро, и на прошлой неделе встречался в Белом доме с Пауэллом

👉 Указания на мнение Белого дома о ситуации в торговле, не означают, что Пауэлл получит номинацию

www.bloomberg.com/news/articles/2021-11-11/white-house-team-weighing-fed-sees-no-issue-with-powell-trades?srnd=economics-vp&sref=WM0aOGtX

Инфляция. Ставка

- 12 ноября 2021, 02:18

- |

В то же время прогноз увеличения ВВП региона на 2022 год понижен до 4,3% с 4,5%.

Квартальный обзор Еврокомиссии:

«Европейская экономика восстанавливается после спада, вызванного пандемией COVID-19, быстрее, чем ожидалось. Кампания по вакцинации от коронавирусной инфекции продвигается, и карантинные ограничения снимаются, благодаря чему экономика региона вернулась к росту весной этого года, и темпы подъема сохранялись все лето. — Несмотря на сохраняющиеся проблемы, экономика, вероятно, продолжит расти в ближайшие годы».

В 2023 году, согласно прогнозу ЕК, ВВП еврозоны увеличится на 2,4%. Экономика Евросоюза, по оценкам ЕК, вырастет

- на 5% в текущем году,

- на 4,3% в 2022 году и

- на 2,5% в 2023 году.

- в 2021-2023 гг. составит 7,9%, 7,5% и 7,3% соответственно. Показатели для ЕС прогнозируются на уровне 7,1%, 6,7% и 6,5%.

( Читать дальше )

Инфляция замедлится после победы над COVID-19 — Дэли из ФРС

- 11 ноября 2021, 10:21

- |

👉 Как только мы преодолеем COVID, нам понадобится самодостаточная экономика. Мы ожидаем эконмический импульс после по окончанию пандемии. Американцы хотят работать, но им мешает страх перед вирусом

👉 Повышение ставок сейчас может быть преждевременным, это может привести к нехватке ценовой стабильности и занятости в экономике

👉 Расходы на инфраструктуру могут привести к краткосрочному росту инфляции, но снизят ее и повысят производительность в долгосрочной перспективе.

👉 Меня удивит более скромный экономический рост в ближайшие месяцы относительно наблюдаемого ранее в этом году

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал