ФРс

Рухнут ли Финансовые Рынки?

- 22 октября 2020, 14:33

- |

Многие трейдеры ожидают падение рынков и пытаются спрогнозировать когда этого стоит ожидать, связывая эту угрозу с выборами президента в США 3.11.2020

Текущую ситуацию мирового рынка определяет несколько факторов. Давайте вместе попробуем разобраться, чего нам следует ожидать и какие угрозы стоят перед ФР?

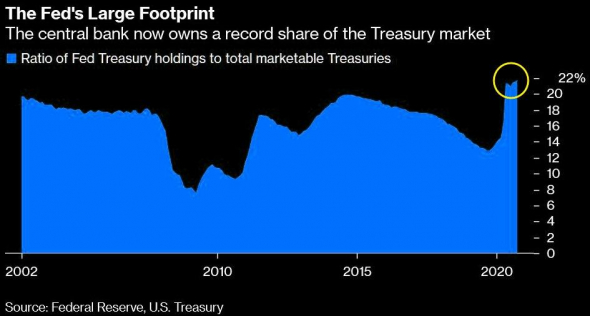

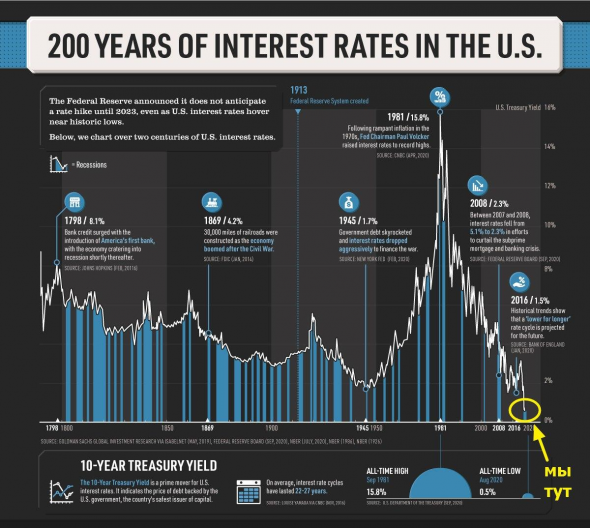

1. В первую очередь, это политика Федерального Резерва :

* Низкие % ставки.

* $7 000 000 000 закаченных активов для поддержания экономики. Но по факту, только часть этих денег дошла до экономики и большая часть этих активов отправилась на Финансовый Рынок. Потому что гораздо проще, в период низких % ставок, инвестировать эти деньги в акции ТНК, нежели в облигации и получать высокую доходность. Т.е., текущий рост американского Ф.Р., который мы с вами наблюдаем с марта месяца, обусловлен именно политикой ФРС.

Если Фед. Резерв сменит свой курс и кредитно-денежную политику в целом: увеличит % ставку; начнет распродавать активы, которые у него накопились; начнет изымать ликвидность из рынка, то это будет являться наибольшей угрозой для падения ФР.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Сбер. Держится на амерах.

- 21 октября 2020, 21:46

- |

Амеры — нефть падает (-4%, это почти слив, рубль держат), доллар падает против евро, индексы в нулях.

Проект поддержки экономики Трамп-Пелоси — отвлекающий маневр, его не примут, это предвыборная игра. Все это понимают (у амеров, конечно), но почему фонда не падает?

Ответ прост, доказательств нет! ФРС выкупает госбумаги в последние две недели как минимум, делает это без разрешения Трампа. Объем выкупа значительный ~50-100 млрд. долларов в месяц. На этом держатся рынки США. А нам говорят о росте на ожиданиях заключения сделки по поддержке Трамп-Пелоси. Аналитики в очередной раз обманывают. Чем это кончится — не знаю!

Правду узнаем из квартальных отчетов ФРС. Но уже после выборов президента США!

Подробности — Телеграм, t.me/sberanaliz

Курс Рубля: Прогноз на ноябрь 2020 года / Прогноз по Евро и Доллару / Снижение Ставки ЦБ РФ

- 19 октября 2020, 18:06

- |

Жду коррекцию в ближайшее время. РТС, доллар, золото, apple.

- 19 октября 2020, 00:13

- |

Всем доброго воскресного вечера!

Ситуация с COVID в мире складывается достаточно серьёзная.

В Европе всё плохо. В Бельгии с 19 октября закроют все рестораны и кафе. Во Франции и Великобритании возвращают ограничения, отмененные после первой волны пандемии. ЕЦБ хочет запустить новые пакеты стимулов. Для евродоллара это всё негатив. Ожидаю движение в сторону 1,12-1,13.

В РФ за прошедшие сутки выявили почти 15000 заражений – это абсолютный максимум. Бизнес просит не делать локдаун, ибо 70% предприятий без господдержки не переживут повторный карантин. Считаю, что «наверху» ждут сигнала от ВОЗ на введение ограничений в России. Тревожным звонком для меня здесь является слабый спрос на госдолг со стороны нерезидентов. Большую долю объемов выкупают внутренние инвесторы, кэрри-трейда здесь почти нет. Доходности по 3 и 10-летним ОФЗ настолько неинтересные, что нерезидентами здесь и не пахнет. Подливает масла в огонь и санкционная тема.

На неделе прошло заседание техкомитета ОПЕК. Обсудили слабый спрос на нефть в 4 квартале и возобновление добычи в Ливии. Нефть под давлением. Ожидаю снижения согласно моему сценарию.

( Читать дальше )

Джонсон идет ва-банк. Обзор на предстоящую неделю от 18.10.2020

- 18 октября 2020, 22:49

- |

По ФА…

1. Brexit

Лидеры ЕС в ходе саммита заявили, что текущего прогресса в переговорах по Брексит недостаточно для начала финальных «туннельных» переговоров, для достижения соглашения Британия должна пойти на уступки и согласились продолжить переговоры в ближайшие 2-3 недели.

Премьер Британии Джонсон, взбешенный тем, что лидеры ЕС посчитали его угрозу прервать переговоры при отсутствии прогресса к 15 октября позерством, заявил, что разочарован решением лидеров ЕС, Британия готова выйти из ЕС на условиях Австралии 1 января, т.е. фактически без соглашения, если ЕС кардинально не изменит свой подход к переговорам.

Лидеры ЕС сделали вывод, что Джонсон готов продолжить переговоры, невзирая на жесткость его заявления, но главный переговорщик от Британии по Брексит Фрост заявил, что переговорной группе ЕС во главе с Барнье не стоит приезжать в Лондон в понедельник при отсутствии нового мандата от ЕС.

После отказа Британии от запланированного ранее раунда переговоров лидеры ЕС сделали явный шаг назад, заявив, что соглашение достижимо и разногласия не столь велики, но Британия требует, чтобы ЕС изменил мандат главного переговорщика Барнье с разрешением на начало финальных переговоров с подготовкой юридического соглашения.

Лидеры ЕС взяли тайм-аут до окончания выходных, в понедельник главные переговорщики от ЕС и Британии проведут телефонный разговор, в котором уточнят необходимые требования для продолжения переговоров.

При согласии ЕС на начало финальных переговоров позитив вернется на рынки, фунт продолжит рост, евро последует за ним.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 16 октября 2020, 11:30

- |

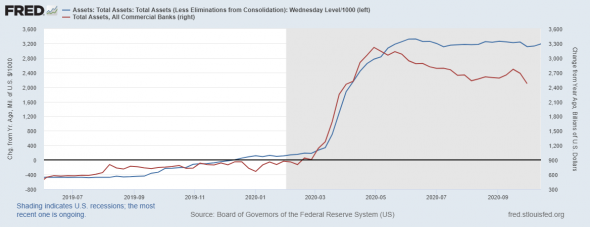

Синяя линия – это баланс ФРС в динамике от года к году, который на последней неделе вырос на 77 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы активов на балансах коммерческих банков, здесь также плоская динамика, что соответствует состоянию счета ФРС.

Ситуация на рассматриваемой картинке хорошо иллюстрирует современную финансовую экономику, когда активы участников финансовой системы зависят от регулятора и его монетарной политики. Раньше активы коммерческих банков зависели от процентной ставки, которая влияла на предпочтения в сбережениях домохозяйств. Мир не будет больше прежним, тренд в мировой монетарной политике намечен и сломать его возможно только через «колено», т.е. сложнейшие кризисные процессы.

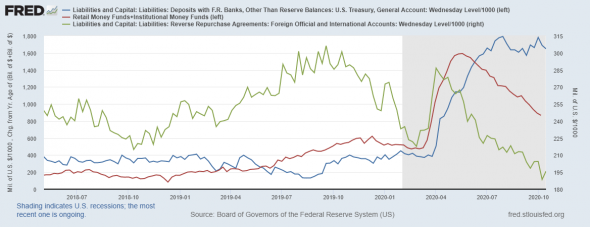

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

курс рубля, доллар, Евро, фунт, индекс доллара

- 13 октября 2020, 21:57

- |

обратите внимание на среднесрочный разворот в индексе доллара

(дивергенция).

На падении индекса доллара 8 — 12 октября до 93,0, учитывая уменьшение денежной массы США, было очевидно, что

выгодно ставить на доллар.

Ближайшая краткосрочная цель по индексу доллара на эту неделю: 94,5 (примерно уровень предыдущего витка).

ПРО РУБЛЬ.

Минфин и Банк России поддержали рубль, увеличив интервенции на валютном рынке.

Ежедневно оба продают валюту на 11 млрд руб. (примерно $140 млн по текущему курсу).

Рубли сейчас в боковике: краткосрочно, укрепление рубля, но долгосрочно рубль — слабая валюта, пока не будет роста сырья.

Данные ЦБ, чистый отток капитала из РФ в январе—сентябре частным сектором $35,5 млрд.

по сравнению с аналогичным показателем 2019г. рост 65,9% — с $21,4 млрд.

ОТКУДА СПРОС НА ОФЗ.

ЦБ будет проводить эмиссию по-другому.

Ресурсы госбанков ограничены. выкупать ОФЗ до бесконечности не в состоянии.

С февраля незадействованные банковские остатки сократились с 4,3 трлн до 2,1 трлн руб., и

на 4кв., в котором запланированы основные заимствования (2 трлн руб.), их не хватит.

С понедельника ЦБ запустил программу месячного РЕПО под ОФЗ 1 трлн руб. и годового РЕПО 400 млрд руб.

Второй лимит будет пересмотрен на увеличение.

Банки, выкупив ОФЗ, тут же отнесут их в ЦБ, который выдаст полную сумму вложений под меньший процент.

Так банки наварятся на ОФЗ. КРАТКОСРОЧНО РУБЛЬ УКРЕПИЛСЯ. ДОЛГОСРОЧНО НЕТ.

Именно из — за разницы в доходности ОФЗ и в % по кредитам РЕПО под залог ОФЗ, причина появившегося интереса к ОФЗ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал