ФРс

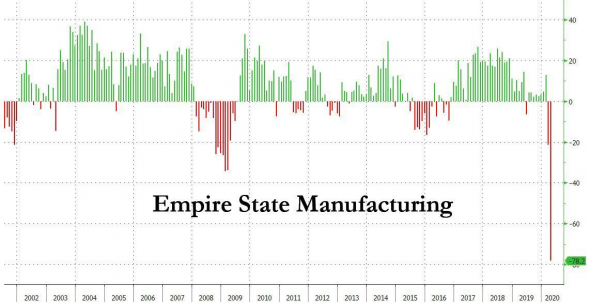

ФРС США (Нью-Йорк):Промышленность коллапсирует с рекордной скоростью - крах 2008 года превзойден в разы

- 15 апреля 2020, 22:59

- |

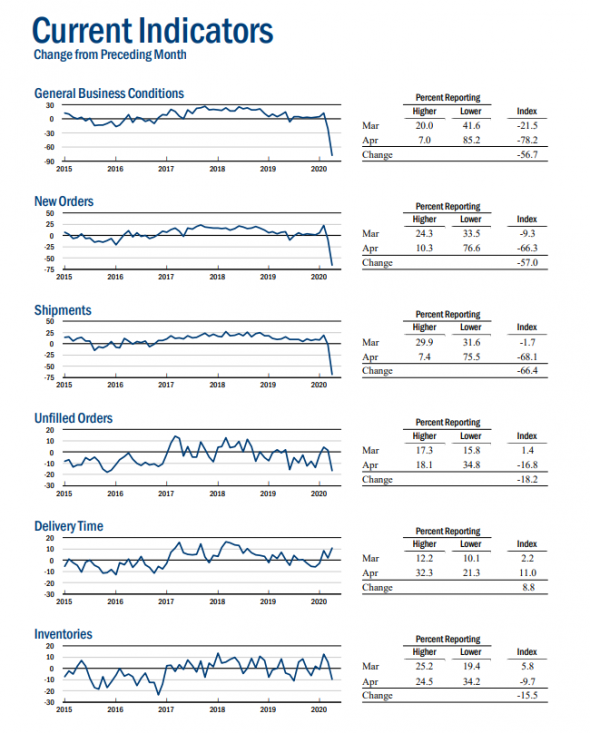

Отделение ФРС США в Нью-Йорке только что сообщило первые данные о состоянии промышленности в апреле (Empire State Manufacturing Survey). Это естественно еще не индекс индустриального производства, а опросник руководителей основных компаний и корпораций.

Если кратенько: в апреле в промышленности зафиксировано сразу два рекорда - худший уровень в истории и самое дикое месячное падение.

Индекс «business conditions» рухнул сразу на 57 пунктов до минус 78!

С рекордной скоростью рушатся и поступающие заказы, и отгрузки исполненных. С рекордной скоростью рушатся и численность трудоустроенных, и оплачиваемая длительность недели «пока еще работающих».

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 28 )

Давайте вспомним Бена , ведь все так верят что его методы спасут рынок . АМИНЬ

- 14 апреля 2020, 01:50

- |

Есть те кто думает, что печатный станок и деньги с вертолета это все Трамп!

Возвращаясь в 2012, когда для меня это все только начиналось, в памяти навсегда останется Бен, тогда его просто называли Бен Бернанке Вертолет или Бен Печатный станок! Трамп просто жалкий имитатор! Джером Пауэлл? да кто он вообще такой, я его запомнил через года пол только. Неприметный, не запоминающийся. Йелен и то поинтереснее была, но тоже мало чем запомнилась. А вот Бен, тогда каждое заседание ФРС было для нас как сейчас все ждут ОПЕК. Великий управляющий ФРС.

( Читать дальше )

BASTION podcast #5: резервная подушка РФ, печатный станок в США, финансовые пирамиды

- 13 апреля 2020, 12:03

- |

В этом выпуске: Почему Россия неохотно тратит подушку безопасности, ждать ли инфляцию в США и как распознать финансовые пирамиды.

0:10 Почему не распечатывает резервы российское правительство

3:50 Сильная экономика — бездефицитная экономика?

9:24 Почему Россия не Америка

13:40 Будет ли инфляция в США

19:58 Сигналы об улучшении в Китае

28:00 Работать или учиться. Вспоминаем работы нобелевских лауреатов

31:00 Откуда берется доходность рынков

35:00 «10% в месяц» — признак финансовой пирамиды

44:10 О модели распределения активов по Марковицу

50:00 О пользе CFA

56:30 Необычные мании человечества: танцевальная чума и эпидемия смеха

Выпуск на Youtube

( Читать дальше )

Трамп претендует на роль генсека ОПЕК. Обзор на предстоящую неделю от 12.04.2020

- 12 апреля 2020, 22:48

- |

По ФА…

Протокол ФРС

Протокол ФРС был устаревшим и представлял из себя перечень неприятностей на рынках, после которых члены ФРС экстренно решили снизить ставки до нуля и запустить программу QE в размере 750 млрд. долларов.

Новые экономические прогнозы члены ФРС не пожелали предоставить, поэтому рынки в полном праве проигнорировали мнения членов ФРС в протоколе, невзирая на наличие ястребиных ноток в стиле «ФРС запускает программу QE не для снижения доходностей ГКО США, а для урегулирования работы долгового рынка».

Отсутствие реакции на рынках после публикации протокола также можно объяснить оглашением ранее о запуске новой программы ФРС в размере 2,3 трлн. долларов для выкупа корпоративных облигаций на первичном и вторичном рынках, покупки муниципальных облигаций и для кредитования малого и среднего бизнеса в рамках программы Main Street Lending Program.

( Читать дальше )

Фондовый рынок США — отскок в пропасть?

- 12 апреля 2020, 16:55

- |

Еще немного размышлений о фондовом рынке Штатов в продолжение предыдущей публикации «Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет». На ZeroHedge выложили неплохую статистику от Morgan Stanley, описывающую волатильность и глубину просадки индекса S&P 500 в моменты предыдущих кризисов.

Аналитики банка сравнивают общую волатильность, реализованную на протяжении всего медвежьего рынка, и максимальную одномесячную волатильность, зафиксированную во время этого снижения (волатильность на пике распродаж):

(Сравнение общей волатильности, реализованной на протяжении всего медвежьего рынка (по горизонтали), и максимальной одномесячной волатильности на пике распродаж (по вертикали).

( Читать дальше )

Long в долгосрок или просто коррекция?

- 12 апреля 2020, 03:15

- |

В предыдущем посте Я выкладывал свою закрытую сделку по австралийскому доллару в short. Данная позиция была внутри дня на короткую дистанцию. На следующий же день, Я уже покупал австралийскую валюту в среднесрочной перспективе. Помимо aud/usd, Я также покупал eur/usd и gbp/usd. Данные позиции являются среднесрочными и несколько целей уже достигнуто. Long в долгосрок или просто коррекция? Хотелось бы по-рассуждать на данную тему, касаемо валют по отношению к доллару. Кто и что думает и у кого какие планы на ближайшее будущее? Мои мысли следующие: Я считаю, что происходящий «БУМ» на фоне коронавирусной пандемии далеко ещё не окончен и даже не на пике! Центральные банки прилагают множество усилий для поддержания мировой экономики и по сути то, что делается сейчас не делалось никогда, если сравнить другие кризисные ситуации в мировом масштабе. ФРС делает всё чтобы сдержать гринбэк в «узде», но вопрос, получиться ли это у них или нет?! «Улыбка доллара» на мой взгляд неизбежна. Поэтому ралли по eur/usd вероятнее всего продолжится. Но, что касаемо австралийца (новозеландца), то их поддерживает «поднебесная». И так как, экономика Китая восстанавливается намного быстрее, чем мы может себе представить, то покупки по данным валютам я считаю, однозначно, среднесрочные. Я не берусь утверждать на 100% высказывание касаемо своих мыслей, но считаю это очевидным. Доллар всегда был и будет валютой «убежища» для инвесторов, и как бы ФРС не старался сдерживать «зелёного», им не всегда это удаётся, мы это уже наблюдали. Чем больше паника, тем сильнее доллар, а ФРС при этом в ногах у «гринбэка». ЕЦБ, напротив, коллективными усилиями делает всё для спасения экономики, но ситуация далеко не под контролем, так как карантин во многих странах «Еврозоны» заведомо отдаляет Euro от радужных перспектив на будущее. Также не стоит забывать о «второй волне» Covid-19. Исходя из выше сказанного, Я считаю, что «лонги» по ряду валют по отношению к доллару коррекционные.

( Читать дальше )

КОРОНАВИРУС - КРАХ ЭКОНОМИКИ

- 11 апреля 2020, 19:16

- |

Друг, ты знаешь реальную причину купли-продажи Сбера?

- 10 апреля 2020, 20:10

- |

Друг, ты знаешь реальную причину купли-продажи Сбера?

Я почитал всякие газетёнки и послушал всяких «осведомленных» бездельников, но так и не смог понять, зачем Президент (а кто еще?) переводит 2.1 трлн. руб. со счета Минфина (в ЦБ) на счет ЦБ (в этом же ЦБ). А потом ЦБ переводит деньги со своего счета обратно на счет Минфина за вычетом 300 ярдов.

В результате этой операции "кручу-верчу", деньги не покидают здание ЦБ, но ЦБ остается в плюсе на 300 ярдов. Естественно, за наш счет (а за чей же еще?).

Что, блин, происходит? Зачем на самом деле такие сложности? Какую цель преследуют ребята?

Как ФРС выворачивает карманы

- 10 апреля 2020, 20:08

- |

ФРС печатает бабло в немереном масштабах и через крупную рыбу на которую делегировало свои полномочия скупает активы, сначала высокого качества, но уже и на мусорные перешла.

В чем смысл?

Умники думают что это бабло просто так пришло на рынок, просто для того чтобы крупные фонды закупились дешевыми акциями и они как рыбы прилипалы, прилипнут как банный лист к жопе из которой сыпятся золотые монеты, и выйдут на пенсию через лет 5, как обеспеченные господа.

И так господа, ФРС льет бабки не просто так, а потому что :

1) в реальном секторе, да и на финансовых рынках назревают большие проблемы (и их масштаб можно измерить только теми бабками что ФРС льет, а это не виданные до этого обьемы!!)

2) бабки льют, для того чтобы залатать дыры, читай функции ФРС не скупить на свой баланс все проблемные активы, чтоб вы на их росте заработали, а обеспечить необходимую ликвидность, т е крупняк между собой перекидывает свои проблемные активы создавая объемы, и поддерживая цену, в то же время это все сливается на счета рыб прилипал (налогоплательщиков), и да на это мы и видим рост цен и отскок, часть 2 — все проблемные активы целиком и полностью переходят в руки рыб-прилипал, а их деньги к крупняку. Дальше эти деньги уйдут в казначейские облигации — круг замыкается.

( Читать дальше )

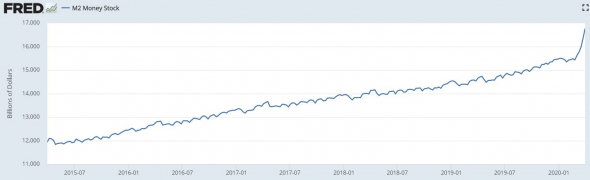

WOW! Этой ночью ФРС выкатила агрегат М2 на 30 марта 2020 года.

- 10 апреля 2020, 15:40

- |

График за 5 лет выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал