ФРс

Цирк уехал, а стюардессы остались. А причем здесь вообще стюардессы?!

- 10 апреля 2020, 13:34

- |

В то время как «весь инвест. мир 🌍», с замиранием сердца ждал результатов встречи, на российском премаркете как всегда решили устроить цирк 🎪 с неграми: чего стоят только вчерашние скачки в $RIG и $OII и некоторых других историях.

Все боятся заскочить в последний вагон 🚊 уходящего поезда.

Классический «pump&dump» from Ivans 🇷🇺 with Love.

В таком потоке информационных вбросов на рынке легко потерять саму суть происходящего (если вы ее, конечно, находили).

Но давайте, перед G20, что состоится в 14:00 по Гринвичу, подведём промежуточные итоги.

Кто в итоге проиграл больше всех от сделки ОПЕК+? К чему были эти крики-вопли-сопли о том, что мы не согласны сокращать добычу 🛢, к чему хлопанья дверью на предыдущем заседании Новаком и отказ от переговоров и более мягких условий для всех? Чтобы потом загнать себя в угол ещё больше? Первоначальный отказ сокращать добычу нефти вылился в итоге еще большим сокращением.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Почему мир испытывает нехватку долларов, несмотря на активную политику ФРС?

- 10 апреля 2020, 13:22

- |

Как ФРС может запустить “неограниченный” монетарный стимул, а Конгресс утвердить пакет на 2 триллиона долларов и при этом индекс доллара будет оставаться сильным? Ответ заключается в растущей глобальной нехватке доллара и он должен стать уроком для монетарных алхимиков во всем мире.

Пакет мер стимулирования в размере 2 триллионов долларов, согласованный Конгрессом, составляет около 10% ВВП, и, если мы включим возможность заемных средств ФРС для оборотного капитала, ликвидность для потребителей и фирм в ближайшие девять месяцев составит 6 триллионов долларов.

Пакет мер стимулирования, утвержденный Конгрессом, состоит из следующих ключевых пунктов: Постоянные фискальные трансферты домашним хозяйствам и фирмам на сумму почти 5 миллиардов долларов. Физические лица получат 1200 долларов наличными (всего 300 миллиардов долларов). Кредиты для малого бизнеса, которые становятся грантами, если рабочие места сохраняются (367 миллиардов долларов). Увеличение страховых выплат по безработице, которые теперь покрывают 100% потерянной заработной платы за четыре месяца (200 миллиардов долларов). 100 миллиардов долларов для системы здравоохранения, а также 150 миллиардов для государственных и местных органов власти. Остальная часть пакета включает временную поддержку ликвидности для домашних хозяйств и фирм, включая налоговые задержки и использование Казначейского стабилизационного фонда для займов нефинансовых компаний на 500 млрд долларов.

( Читать дальше )

Что вытворяет ФРС? Вы только посмотрите

- 10 апреля 2020, 11:38

- |

Что вытворяет ФРС, это самое масштабное QE (смягчение кредитно-денежной политики) в истории США. На неделе объявлено новую программу во имя спасения малого бизнеса и домохозяйств через кредитование. Будут выкупать токсичные долги, давать в долг пострадавшим от безработицы, прямое кредитование малого бизнеса. Объем программы 2,3 трлн долларов. Председатель ФРС Дж. Пауэлл вчера выступил с заявлением, в котором уверял, что это необходимые меры. Масштабы действий ФРС и Белого дома поражают, это уже выглядит эпически. В этой статье я ознакомлю Вас с базовыми показателями денежного рынка, и как выглядит программы спасения экономики США в цифрах и иллюстрациях.

За оперативной информацией приглашаю в свой канал Телеграмм: https://teleg.one/khtrader добро пожаловать.

Я не буду утомлять вас перечнем пунктов программы, а сразу посмотрим, как меняются инструменты ФРС и что это значит.

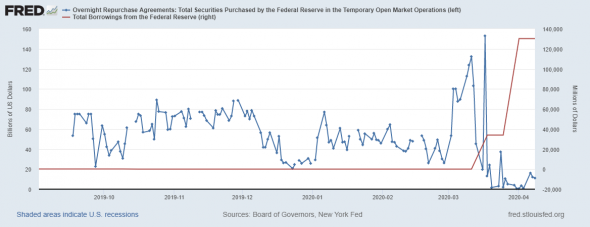

Ниже на картинке синей линией, нанесена динамика объемов сделок РЕПО, а красная линия – это прямое кредитование финансовой системы.

( Читать дальше )

Утренний обзор от 10.04.2020

- 10 апреля 2020, 09:48

- |

Доброе утро!

📌 ФРС США будет покупать облигации неинвестиционного класса (мусорные, спекулятивные). А именно те облигации, чей кредитный рейтинг сейчас не ниже BB-, но до 22 марта был инвестиционного уровня.

Индексы и ETF, основанные на этих облигациях, выросли больше всего за последние 20 лет.

📌 Число новых заявок по безработице в США на прошлой неделе — 6,6 млн, общее число за 3 недели — 16,8 млн.

📌 Число новые случаев короновируса в ЕС ускорились до 9% (67 000 за день), смертность возросла на 7%.

📌 Начинают ли инвесторы воспринимать рост новых случаев заболевания как рыночно-нейтральный или даже позитивный сигнал? В некоторых случаях он указывает на эффективность мер по тестированию и выявлению заболевших. Несколько стран Европы, таких как Германия, Австрия, Италия и Швейцария, уже протестировали более 1,5% населения. США и Россия, напротив, протестировали около 0,5% населения. Возможно, что гораздо больше людей инфицированы и имеют иммунитет, чем считается в настоящее время, а уровень смертности ниже, чем думают.

📌 Мексика отказывается выполнять предложение ОПЕК+ о сокращении добычи на 23% или 0,4 млн б/д, предлагает сокращение только на 0,1 млн б/д.

📌 Основной позитив соглашения по нефти — сокращение добычи Саудовской Аравии на 23% происходит с базового уровня 11 млн б/д, что ниже объёма мартовской добычи (12,3 млн б/д). Саудовская Аравия и Россия сократят добычу примерно до 8,5 млн б/д. Общий объем сокращений ОПЕК+ должен составить 10 млн б/д. Ожидается, что страны G20 возьмут на себя обязательства по дополнительному сокращению добычи на 5 млн б/д. Если соглашение будет выполняться, то цены на нефть поднимутся минимум на 10% от текущих уровней (Brent $32/барр.).

📌 Рынки США, Германии, Франции и др. стран сегодня закрыты в связи с пасхальными праздниками.

💡 Инвестидея: рынки игнорируют большинство новостей и движутся выше на увеличении ликвидности и покупках рисковых активов центробанками. Это будет толкать все больше денег на рынок акций, что приведёт к росту фондовых индексов. Не спешите продавать до тех пор, пока карантин в ключевых странах не будет снят. Как только жизнь вернется в нормальное русло, рынки станут больше ориентироваться на фундаментальные факторы. Тогда придётся быть осторожными.

Фактически, дефолт США состоялся. Почему у ФРС нет другого выхода, кроме как печатать деньги?

- 09 апреля 2020, 17:10

- |

Последний длинный экономический цикл в США закончился в 1929 году, что привело к Великой Депрессии. Тогда доллар был жестко привязан к золоту. Никто не делал такую безудержную эмиссию как сейчас. Денежная масса M2 упала на 30% с 1929 по 1934 год.

Из-за жесткой фиксации курса доллара, просто так увеличить деньги в обращении было нельзя. М2 вероятно падал из-за того, что после периода накопления долгов, США платили по внешним долгам, а так как золото ограничено (его нельзя напечатать), это сопровождалось падением денег в экономике. Кроме того, население стало менять доллары на золото и хранить свои сбережения в нем. Именно по этой причине в США была затяжная дефляция.

Предположим, если бы они напечатали денег, увеличили тем самым М2 на 42% от фактического минимума и не имели привязку к золоту, вероятно золото впоследствии должно было вырасти на сопоставимую величину ~40% в течение 4 лет. Когда экономика падает, выплатить долг становится еще тяжелее. Это создает порочный круг делевериджа.

Выход? Обесценить деньги. Спустя несколько лет дефляции власти додумались до этого фокуса.

До 1933 унция стоила $20, после — $35. США просто директивно обесценили доллар, понизив его стоимость. Вероятно вы не знали, но правительство США при этом обязало население США обменять все золото до 1 мая 1933 по курсу $20,66. А после того как население скинуло золото по дешевке, доллар обесценили на 43%, просто зафиксировав цену золота на новом уровне $35 за унцию. Таким образом все долларовые сбережения населения насильно обесценили.

Хочу обратить ваше внимание: проблемы экономики решили за счёт тех, кто сберегал деньги.

( Читать дальше )

Гляньте, что творят паразиты...

- 09 апреля 2020, 16:42

- |

ФРС создаст новый фонд кредитования размере $600 млрд для помощи компаниям среднего размера. План заключается в предоставлении компаниям кредитов на 4 года с отсрочкой основной суммы и процентов на 1 год. Кредиты будут выдавать банки, которые будут оставлять у себя 5% кредита, а остальное продавать ФРС. В рамках еще одного механизма ФРС будет покупать краткосрочные облигации на сумму до $500 млрд напрямую у штатов, округов и городов. Цинк.

Малолетние дебилы визжат от восторга. ФРС помогает! Ура! Но вот что происходит на самом деле:

Благодаря проекту COVID-19 компании среднего размера окажутся должны ($600 млрд. +%) частными банкирами, скрывающимся под брендом «ФРС». Прибыль придется отдавать банкирам. Это же здорово!

Благодаря проекту COVID-19 штаты, округа и города окажутся должны ($500 млрд. +%) частными банкирами, скрывающимся под брендом «ФРС». Поступления от налогов придется отдавать банкирам. Это же замечательно!

Для людей вирусная истерия — беда. Для паразитов — средство наживы.

Хорошо, что у нас и у китайцев есть ядерное оружие. Иначе, паразиты начали бы войну… и, естественно, открыли бы под нее триллионные кредитные линии.

Апдейт от ФРС, «скучные выходные» в Китае: Экономический комментарий

- 09 апреля 2020, 14:02

- |

Глава ФРС Джереми Пауэлл – один из главных устроителей пира на денежных рынках США, под управлением которого ФРС не скупилась на кредитные ресурсы закрыв глаза на моральный риск, поделится сегодня с нами обновленной оценкой экономики США, которая прольет свет на возможные будущие решения в политике. Кроме того, он ответит на вопрос по уже принятым экстренным мерам, которые предотвратили острый спазм экономики – нехватку ликвидности на некоторых рынках краткосрочных долговых бумаг:

Однако пока неясно, будут ли они эффективны в борьбе с экономическими последствиями или обеспечат трамплин для роста.

Заявки на пособия по безработице.

Первичные заявки на пособия по безработице, наиболее частотный и объемлющий официальный показатель занятости в США выросли до 6 миллионов на позапрошлой неделе. На прошлой неделе, как ожидается, заявки подали еще 5 миллионов человек. Расширенная социальные гарантии правительства включают увеличенное пособие по безработице размером более 600 долларов в неделю, что в пересчете на почасовую оплату труда даже выше минимальной ставки. Для кого-то это может стать неплохим стимулом быть безработным и этот моральный риск усиливает проблему стабилизации рынка труда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал