ФРс

ФРС может понизить ставку. Они уже так делали.

- 04 июня 2019, 10:01

- |

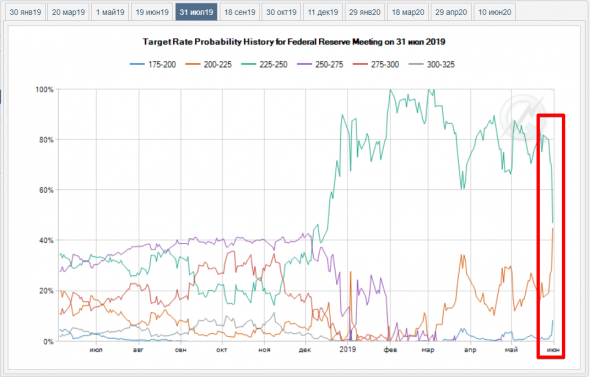

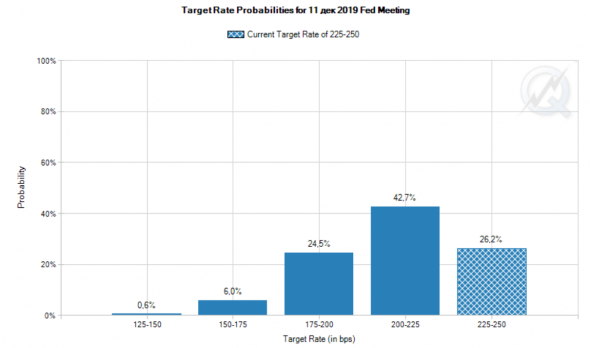

Вспомним, что сейчас ФРС реализует программу QT. Программу «количественного ужесточения». В рамках этой программы ФРС изымает деньги из системы со скоростью около 42 млрд.$ в месяц. И уже за 2019 год изъяла из системы 207 млрд.$ Так же стоит вспомнить, что сворачивание данной программы анонсировано на сентябрь 2019 года.

Безусловно это фундаментально укрепляет доллар США по отношению ко всем другим валютам, но и в то же время ставит под угрозу ликвидность финансовых рынков. И вот, в результате полного провала в торговых переговорах США-Китай, и ряда других факторов мы видим, как стремительно рынок закладывает понижение процентной ставки ФРС США уже к июлю 2019 года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

«Умные деньги» уходят с фондовых рынков

- 03 июня 2019, 23:44

- |

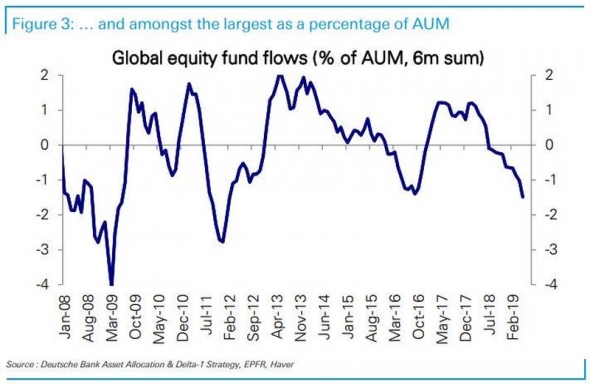

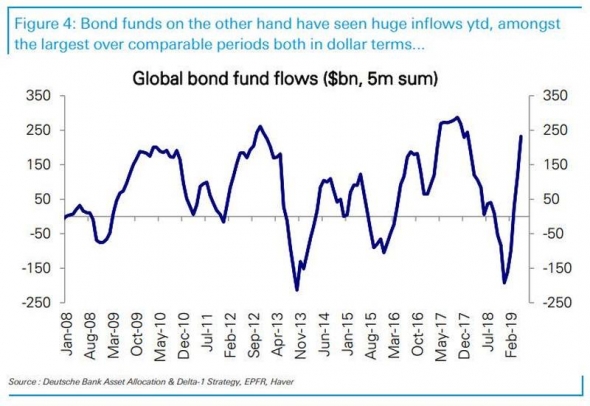

На ZeroHedge выложили обзор от Deutsche Bank с информацией о денежных потоках в акционерные и облигационные фонды. Картина выходит достаточно впечатляющая, отток средств инвесторов из фондов акций за последние шесть месяцев находится на максимумах с момента европейского долгового кризиса 2010–2012 годов:

(Денежные потоки в фонды акций в % от средств под управлением, суммарное значение за последние 6 месяцев)

В абсолютном значении отток за последние полгода составил $237 млрд. Куда уходят эти деньги? Правильный ответ — в облигационные фонды и фонды денежного рынка (вкладывают в краткосрочные долговые обязательства, например в казначейские обязательства США):

( Читать дальше )

Трамп атакует - ФРС поддерживает

- 03 июня 2019, 14:26

- |

Начинается первая летняя неделя, первая неделя месяца, и как всегда, она самая насыщенная новостями. В частности, уже завтра, во вторник 04.06.2019 г., выступает глава ФРС, г-н Пауэлс, и мы по его риторике сможем понять, чего ожидать от рынка в ближайшие пару месяцев. За выходные Трамп написал в своем твитере о возможном введении пошлин на товары из Мексики на 5% с дальнейшим поднятием до 25% в случае если те, не будут додерживаться договоренностей с США. В то же время, 01.06.2019 вступили в силу пошлины со стороны Китая на сумму в 60 млрд.дол. Параллельно этому рассматривались но не были введены со стороны США пошлины на медь с Австралии. Я не удивлюсь. Если в ближайшее время будет также затронута Канада и Европа.

Хорошо это или плохо?

Все зависит на какой Вы стороне. Думаю в ближайшее время мы увидим еще твиты Трампа о введении пошлин на другие страны, в то же время, со стороны ФРС увидим снижение процентных ставок. Это все приведет к поддержке экономики, но переоценке стоимости компаний на фондовом рынке в сторону понижения. Таким образом, этот месяц ожидается боковик на фондовом рынке с перспективой дальнейшего роста.

( Читать дальше )

Мир в огне безумия и маразма. Обзор на предстоящую неделю от 02.06.2019

- 02 июня 2019, 22:52

- |

По ФА…

1. Заседание ЕЦБ

Исход заседания ЕЦБ не определен, практически с равной вероятностью июньское заседание ЕЦБ может быть как проходным, так и с оглашением нового пакета стимулов для поддержания роста экономики и инфляции.

Неопределенность в отношении июньского решения ЕЦБ не связано с ситуацией в экономике, замедление роста ВВП и инфляции в Еврозоне очевидно, риски также растут, принятие решения полностью зависит от того, определились ли лидеры ЕС с личностью преемника Драги на посту главы ЕЦБ после выборов Европарламент.

Принято считать, что ЕЦБ независим в установке своей политики и это утверждение правдиво с одним «но» — при назначении главы ЕЦБ лидеры ЕС принимают решение исходя из наклонностей кандидата к той или иной политике, что заранее определяет курс ЕЦБ.

Марио Драги был выбран главой ЕЦБ в 2011 году не случайно, Меркель искала выход из долгового кризиса, угрожавшего уничтожить Еврозону и евро, выход был найден в соответствии с рекомендациями советников Обамы о смягчении политики ЕЦБ с включением нетрадиционных инструментов, что и стало причиной назначения Драги.

Впоследствии Марио превысил данные ему полномочия при оглашении о готовности запустить программу ОМТ, что привело к критике, Меркель заявила, что «ЕЦБ прошелся по краю своего мандата», а Бундесбанк подал иски против политики ЕЦБ в Конституционный суд Германии, но независимость ЕЦБ на этом этапе одержала верх, хотя программа ОМТ так и не была запущена, но решительность Драги спасла Еврозону и евро.

( Читать дальше )

До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

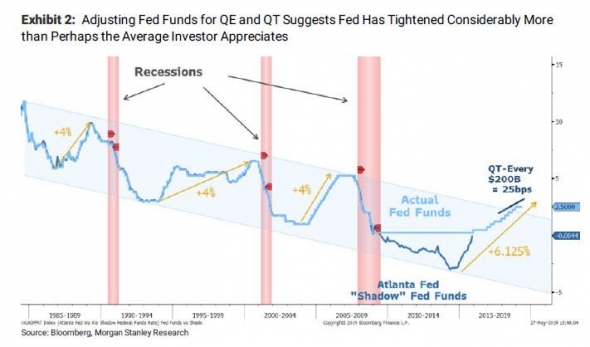

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Почему инверсия кривой доходности лишь тревожный сигнал, а не признак рецессии?

- 29 мая 2019, 15:50

- |

Инверсия кривой доходности США продолжается, становится более сильной и захватывает все больше участков кривой, однако почему это всего лишь предупреждение, а не признак рецессии?

Потому что за инверсией должна следовать крутизна (восстановление положительного спреда между бумагами дальнего и ближнего срока погашения) и только тогда, полагаясь на исторический опыт, можно начинать трубить о рецессии.

Чтобы понять почему, полезно предварительно рассмотреть причины инверсии кривой. Для простоты, рассмотрим выбор из двух инвестиционных альтернатив для инвестора на срок инвестирования в 5 лет:

- Покупка и последовательное реинвестирование в 1-летние бескупонные облигации 5 раз (в сумме срок инвестирования 5 лет)

- Купить 5-летнюю бескупонную облигацию и дождаться срока погашения.

В обоих случаях сравнивается доход от стратегий через 5 лет.

( Читать дальше )

Спрэд нырнул под ноль, пора снижать ставки.

- 27 мая 2019, 09:22

- |

Текущие отметки были в апреле 1989, июле 2000 и июле 2006. При этом обращу внимание, что после этого факта, ФРС всегда переходила к смягчению монетарной политики и снижению процентной ставки (зеленая линия). И только после этого наблюдалось увеличение спрэда.

Соответственно и сейчас настало время для перехода к мягкой политики ФРС. Об этом говорит Трамп и вполне возможно, что это понимает Пауэлл. А значит, шансы на то, что в ближайших заседаниях мы услышим риторику о развороте монетарной политике, увеличиваются.

В июле 2000 и 2006 ФРС не сразу приступило к снижению ставки, а тянуло с этим решением 4 и 12 месяцев соответственно. И похоже, что в текущей ситуации, снижение будет не ранее чем через полгода. И, к слову говоря, именно через 7 месяцев рынок ждет снижения.

( Читать дальше )

Падающее знамя доллара на фоне роста рисков. Обзор на предстоящую неделю от 26.05.2019

- 26 мая 2019, 21:44

- |

По ФА…

Протокол ФРС

Публикация протокола ФРС оставила участников рынка равнодушными, т.к. отсутствие намерений членов ФРС к снижению ставок было очевидно из отдельных выступлений, а оценка рисков для перспектив явно устарела после эскалации торговой напряженности между США и Китаем.

Ключевые моменты протокола ФРС:

— Многие члены ФРС считают, что текущее замедление инфляции является временным, частично благодаря одноразовым и специфическим факторам;

— Члены ФРС ожидают, что инфляция будет оставаться возле симметричной цели ФРС в 2,0%гг как наиболее вероятный вариант развития событий, хотя некоторые члены ФРС отметили рост нисходящих рисков для инфляции;

— В целом, члены ФРС считают, что терпеливый подход к корректировкам по ставкам будет соответствовать устойчивому росту экономики, сильному рынку труда и росту инфляции, близкой к симметричной цели ФРС в 2,0%гг;

— Члены ФРС отметили, что даже если глобальные экономические и финансовые условия продолжат улучшаться, терпеливый подход к изменению ставок, вероятно, останется оправданным, особенно в условиях продолжающегося умеренного экономического роста и приглушенного инфляционного давления.

( Читать дальше )

Очередное QE от ФРС приближается

- 25 мая 2019, 19:00

- |

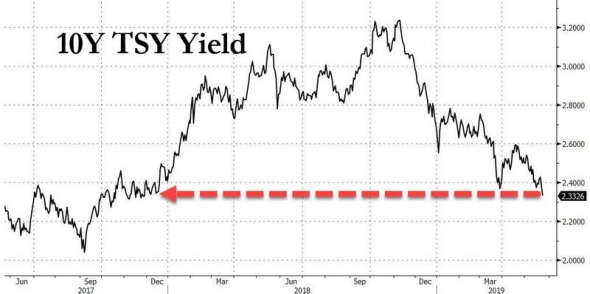

На фоне эскалации торговой войны США с Китаем и ухудшения прогнозов по мировой экономике на денежном рынке США произошло знаменательное событие — доходность 10-летних трежерис упала ниже ставки ФРС (2,38% на текущий момент) и составила рекордные 2,3238% годовых:

(Доходности 3-летних (синяя линия), 5-летних (красная линия) и 10-летних (золотая линия) гособлигаций США и динамика ставки ФРС (выделена зеленым))

Статистика за последние семь бизнес-циклов говорит нам о том, что после этого экономика США погружалась в рецессию со средней продолжительностью в 15 месяцев. При этом бычье ралли на рынке 10-леток началось еще осенью прошлого года и развивалось практически безоткатно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал