ФРс

Как поступит Джером?

- 30 декабря 2018, 14:35

- |

Падение с верхов за три месяца аж на 35%!

Только за один черный понедельник обвал составил 22%. Вот это кризис!

… А потом было вот так:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Денежный рынок США. Похоже рецессия отменяется.

- 28 декабря 2018, 19:35

- |

Всем привет.

Глядя на структуру и динамику агрегатов денежного рынка США, слабо верится, а точнее есть уверенность, что ни о какой рецессии речи быть не может.

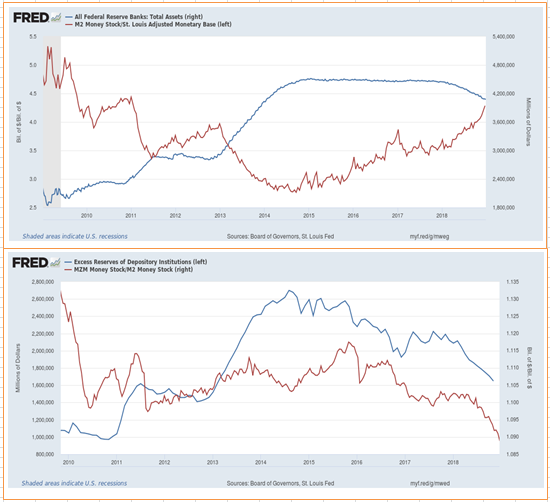

Верхняя: красная линия — мультипликатор денежная масса/денежная база (наклон вверх показывает, что масса расширяется НЕ за счет новых денег). Синяя — баланс ФРС.

Нижняя: синяя — избыточные резервы в виде депозитов и прочих вложений коммерческих банков в систему ФРС. Как видно с динамики показателя банки изымают деньги из системы ФРС и, как видно из первой картинки, вливают в экономику. Т.е. «размораживают» деньги. Красная — мультипликатор более широкая масса MZM (М3)/денежная масса. Наклон вниз показывает, что денежная масса расширяется за счет сокращения более широких денег, т.е. переток.

Итог. Денежная масса расширяется, при сокращении баланса ФРС. Это отображается здоровье экономики США, не взирая на замедление делового цикла. При этом рынок труда остается сильным. Инфляция, как и подобает спаду, замедляется.

( Читать дальше )

Эффект Трампа или конец эпохи доллара. Глобальный обзор от 27.12.2018

- 28 декабря 2018, 17:25

- |

Мир меняется.

Роботы заменяют людей во многих секторах промышленности и сферы услуг, что логически должно привести к изменению методологии подсчета нонфармов, кривой Филлипса и цели ЦБ по максимальной занятости.

Оказывается, путь к коммунизму идет через роботизацию, а не через учение марксизма-ленинизма, введение налога на роботов позволит установить минимальный базовый доход для всех незанятых людей, хотя вопрос о том, чем занять 70% населения мира, слоняющегося без дела, остается открытым.

В банковской сфере мир идет к отказу от наличных денег семимильными шагами, что позволит убить двух зайцев: на 99% снизит возможность уклонения от уплаты налогов и позволит устанавливать отрицательные ставки по депозитам физических лиц без риска оттока капитала, что немаловажно в свете хронического недостатка в росте инфляции, во многом благодаря компаниям типа Amazon.

Геополитическая картина мира кардинально изменилась с приходом Трампа.

Пересмотр международных договоров по безопасности, торговле, соглашений G7 и G20 говорит о необходимости замены США в качестве лидера мира, доллар будет постепенно терять своё превосходство в качестве резервной мировой валюты.

На текущий момент нет альтернативы доллару, т.к. торговые войны Трампа на фоне эффекта налоговой реформы не оставили инвесторам выбора, США до сих пор остается единственной экономикой, способной расти на фоне замедления экономик других стран.

Но рост доллара является инстинктивной первой реакцией перед глобальным разворотом тренда индекса доллара на падение.

Госдолг США растет, налоговый обрыв не за горами, попытки Трампа диктовать политику ФРС подрывают веру в независимость ФРС, что само по себе отрицательно для доллара, но самым большим негативом для доллара является изменение политики США по отношению к союзникам.

Решение Трампа по ядерному соглашению с Ираном запустило процесс создания европейского аналога SWIFT.

Обычно лидеры ЕС очень долго обдумывают решения, ещё дольше их принимают, но в отношении создания альтернативной платежной системы темпы удивляют, а это значит, что евро постепенно начнет вытеснять доллар в составе ЗВР стран мира, что приведет к вертикальному росту евродоллара.

Конечно, на это потребуется время и евро ещё должен пройти крайнее испытание на прочность изнутри Еврозоны.

--------------

( Читать дальше )

Рынок и Трамп VS ФРС

- 27 декабря 2018, 22:21

- |

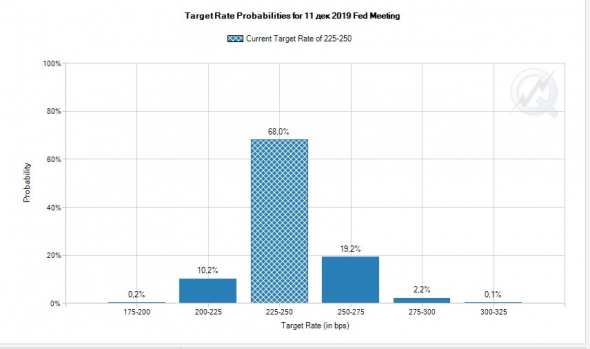

После недавнего падения фондового рынка в США и критики ФРС от г-на Трампа, инвесторы вообще перестали закладывать повышение ставки в 2019 году. На данный момент вероятность того, что в декабре 2019 года ставка останется на текущем уровне, равняется почти 70% (см.график внизу). Интересный момент, учитывая, что глава ФРС обещал еще 2 повышения в следующем году.

Рынок и Трамп фактически требуют от ФРС быть предельно мягкой в вопросе монетарной политики. «Хотелки» инвесторов и Трампа понятны. Итоги текущего года наглядно демонстрируют (ранее на эту тему писал в телеграм канале https://tele.click/MarketDumki/858), что происходит на рынках, когда ФРС придерживается жесткой риторики. Но надо понимать, что главная задача у ФРС — это не обеспечивать заработки инвесторам-тунеядцам, коих много наплодилось за последние 10 лет. Поэтому далеко не факт, что ФРС прогнется и перестанет повышать ставку. Гораздо важнее, какие будут выходить макроэкономические данные в США и что будет происходить в Европе и Китае. Именно от этого и будет зависеть политика ФРС.

Экономический советник президента Трампа: Положению Джерома Пауэлла ничего не угрожает

- 26 декабря 2018, 22:28

- |

Председатель Совета экономических консультантов при президенте США Кевин Хассетт заявил в среду, что никакой опасности увольнения председателя Федеральной резервной системы не существует, в очередной раз подтвердив заверения помощников президента Дональда Трампа, прозвучавшие на фоне роста рыночных опасений относительно возможного увольнения главы центрального банка.

«Президент выражал несогласие с политикой Джерома Пауэлла, но его положению совершенно ничего не угрожает, — сказал Хассетт в интервью Wall Street Journal. — У президента нет намерений его увольнять».

Дональд Трамп неоднократно выражал недовольство тем, что ФРС продолжает повышать процентные ставки, возлагая вину за это лично на Джерома Пауэлла. Президент США также выражал обеспокоенность тем, что повышение процентных ставок нивелирует тот рост, который был достигнут фондовым рынком за значительную часть его президентского срока.

p.s. Многие/все это и так понимали/знали.

( Читать дальше )

Развязка все ближе

- 25 декабря 2018, 00:14

- |

Еще в апреле этого года я опубликовал статью, хорошо описывающую глобальную проблему, нависшую над американской экономикой. Еще раз приведу ключевой график оттуда, он отражает стоимость обслуживания госдолга США по отношению к ВВП:

(Зависимость величины госдолга США (в % от ВВП) от стоимости его фондирования)

Собственно, все достаточно очевидно. Монетарная политика ФРС ведет нас в ту область, в которой состояние экономики США не сможет оставаться стабильным. Таким образом, трек ужесточения монетарной политики должен быть оборван финансовым (а затем и экономическим) кризисом. Именно то, что мы сейчас и наблюдаем на рынках.

Возьмем, например, диаграмму с динамикой вероятности смягчения (красная линия) и ужесточения (черная) политики ФРС в 2020 году. Сейчас эти значения сравнялись, что отражает растущие опасения участников рынка относительно перспектив американской экономики.

( Читать дальше )

Пауэлл, смени пластинку

- 24 декабря 2018, 18:50

- |

Прошедшее заседание ФРС не оправдало надежд. Комитет по операциям на открытом рынке упустил возможность привести к общему знаменателю свое видение монетарной политики со взглядами рынка. От Пауэлла ждали большей решимости, а он предпочел действовать последовательно и осторожно, что чуть ли не стоило ему его кресла. Трамп был в шаге от увольнения главы ФРС, если бы не его окружение, которое хорошо представило себе цену за такой эмоциональный шаг.

Не сумел успокоить расшатанные нервишки рынка и третий человек в Федрезерве Джон Уильямс. Монетарные власти по мнению главы ФРБ Нью-Йорка готовы «прислушиваться» к опасениям рынка, дополнительные коррективы в политику могут быть внесены после нового года, но без конкретных дат. Инвесторам же хотелось увидеть «зависимость от поступающих данных» сейчас. В свете приостановки работы правительства и отсутствия прогресса в переговорах между США и Китаем подобные итоги заседания ФРС только и могли, что лишь еще больше обескровить «быков». «Grinch-rally» продолжилось: в декабре ведущие индексы стали следовать наихудшим курсом со времен Великой Депрессии, предыдущая неделя стала наиболее болезненной за последние десять лет.

( Читать дальше )

Политика ФРС: как американский регулятор влиял на рынок в 2018 году

- 24 декабря 2018, 16:35

- |

С декабря 2015 года Федеральная резервная система США последовательно ужесточает денежно-кредитную политику. Регулятор повышает ставку и сокращает активы на балансе.

В январе 2018 г. у ФРС поменялся глава — вместо Джаннет Йеллен председателем стал Джером Пауэлл. Несмотря на смену руководства, тренд на ужесточение политики сохранился. Рассказываем, чего ждал рынок от ФРС, какие решения регулятор принял в течение года и как они повлияли на экономику.

Ожидания рынка и итоги заседаний ФРС

Ставка ФРС в начале года находилась на уровне 1,25–1,5%. По данным CME Group, большая часть рынка ожидала, что за 2018 г. регулятор повысит ее 1–3 раза. Вероятность двух повышений (до 1,75–2%) оценивалась почти в 40%.

В течение года ожидания изменились — рынок существенно повысил вероятность четырех повышений, а до середины ноября не исключал пяти.

( Читать дальше )

Белый дом: Трамп признает, что у него нет полномочий увольнять председателя ФРС

- 23 декабря 2018, 23:09

- |

Trump recognizes he doesn’t have the authority to fire Fed chairma: Mulvaney

Трамп признает, что у него нет полномочий увольнять председателя ФРС: Mulvaney

Dec 23, 2018, 10:40 AM ET

23 декабря 2018 года, 10:40 утра по восточному времени

И.о. главы аппарата сотрудников Белого дома Мик Малвэни заявил, что глава минфина США Стивен Мнучин подтвердил позицию президента США

НЬЮ-ЙОРК, 23 декабря. /ТАСС/. Президент США Дональд Трамп предельно ясно заявил, что не располагает достаточными полномочиями для того, чтобы отправить в отставку председателя Федеральной резервной системы (ФРС) США (выполняет функцию центробанка) Джерома Пауэлла. Об этом заявил в воскресенье в эфире телекомпании ABC директор административно-бюджетного управления Белого дома Мик Малвэни, который временно исполняет обязанности главы аппарата сотрудников Белого дома.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал