Финансы

Квартальный отчет Visa: квартальная выручка превысила $7 млрд, акции взлетели на 10%

- 31 января 2022, 13:35

- |

Результаты по сегментам. Объём платежей по картам Visa вырос на 19,8% в номинальном выражении до $2,97 трлн. Если сравнивать с 1Q FY20, то объём платежей вырос на 25,6%. В США объём платежей вырос в 1Q FY22 на 22,5% и достиг $1,4 трлн. В остальном мире объём платежей вырос на 17,5% до $1,57 трлн.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Профессия трейдер уже в прошлом?

- 28 января 2022, 18:11

- |

Уже сегодня 99% валютного трейдинга в Сбербанке составляют алгоритмические операции

https://sber.pro/publication/lovit-oshibki-i-delat-prognozy-kak-primeniaetsia-ii-na-finrynkakh?utm_source=rbc.ru&utm_medium=cpc&utm_campaign=sber.pro_specialproject_person_banner_sept-2021

Таким образом, торговля на рынке форекс фактически стала бесперспективна, т.к. искуственный интеллект явно быстрее и логичнее торгует.

На остальных финансовых рынках (фонды, бонды, фьючерсы, опционы и пр.) думаю такая же картина...

Как вы думаете, нам осталось только инвестировать, т.к. из торговли нас уже вытесняют машины?

Огромный позитив для рынков в расходах.

- 28 января 2022, 17:16

- |

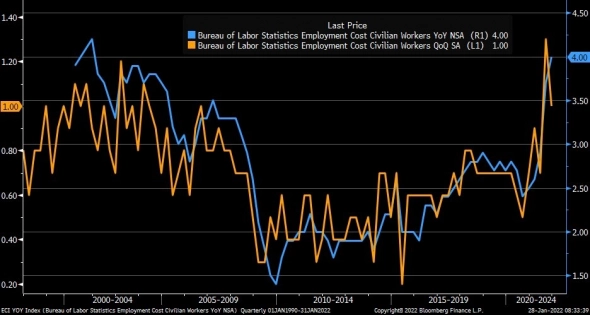

Расходы на оплату труда выросли ниже ожиданий 1% в четвёртом квартале, против прогнозов в 1,2% и показателя третьего квартала в 1,3%

☝🏻 Почему это важные цифры?

👉🏻 На декабрьском заседании глава американского Центробанка назвал рост затрат на занятость главной причиной разворота политики ФРС США.

Рост затрат предприятия компенсируют через повышение цен на конечную продукцию, в итоге страдает конечный потребитель, а инфляция продолжает раскручиваться по спирали. Ранее рост затрат подскочил до рекордного уровня и сегодня предполагалось, что рост продолжится. Учитывая данные ниже прогнозов, то у нас появился повод думать о том, что инфляция в США находится возле пика, но 1% — всё ещё высоко.

Также вышли данные по доходам и расходам в декабре и здесь тоже позитив, так как доходы выросли всего на 0,3% при прогнозе в 0,5% и прошлом показателе в 0,5%. Снижение доходов, также поможет истощить излишние сбережения американцев, так как они всё ещё находятся на высоком уровне.

( Читать дальше )

Сколько нужно денег что бы получать 30000 рублей ежемесячно

- 28 января 2022, 15:12

- |

Идея пассивного дохода привлекательна для людей во всем мире, именно потому, что он позволяет человеку больше заниматься тем, что ему нравится и минимизировать то, что не нравиться.

Самый частый вопрос, который мне задают, это сколько нужно денег что бы получать ежемесячно 30000 рублей.

В этом видео я расскажу:

— какая нужна сумма

— Выберем инвестиционный инструмент

— Соберём инвестиционный портфель

— Какие могут быть риски и дам пару советов

А перед тем как начать не забывайте поставить лайк, а также подписаться на канал https://www.youtube.com/c/THEINVEST

( Читать дальше )

Чем напугала рынки ФРС США? И что теперь?

- 27 января 2022, 00:45

- |

☝🏻 ФРС США подтвердила, что будет повышать процентную ставку начиная с марта, а также ФРС США сообщила о том, что ставка будет расти на каждом заседании. 🤷🏼♂️ Представляете, что если цены на нефть продолжат расти к $100, то повышение ставки будет работать негативно только на финансовых рынках, но не будет работать против роста цен.

🔥 Главное, что я ждал и прозвучало — сокращение баланса. Евген боялся, что американский Центробанк с сокращением баланса будет мусолить нас до лета, но неожиданно выкатил план сокращения баланса. Теперь вам придётся частенько слышать термин — Количественное ужесточение, так как ФРС США перестанет реинвестировать облигации после погашения и тем самым сокращать баланс в $8,9 триллиона. Такое сокращение баланса быстро истощит избыточную ликвидность, через рост доходности по казначейским облигациям, а избыточной ликвидности судя по аукциону обратного РЕПО достаточно $1,6 триллиона.

( Читать дальше )

Акции Goldman Sachs потеряли более 10% с момента публикации квартального отчёта

- 26 января 2022, 16:25

- |

Goldman Sachs Group (GS) отчиталась за 4 кв. 2021 г. (4Q21) 18 января до открытия рынков. Чистая выручка прибавила 7,6% и составила $12,64 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $10,81 против $12,08 в 4Q20. Аналитики, опрошенные Bloomberg, в среднем ожидали чистую выручку $12 млрд и EPS $11,65. Операционные расходы подскочили на 23% до $7,3 млрд. Рентабельность вещественного акционерного капитала (ROTCE) 24,3%.

За 2021 г. чистая выручка взлетела на 33,2% до $59,3 млрд. В том числе доходы от услуг market making снизились на 1% и составили $15,35 млрд. Инвестиционно-банковская выручка взлетела на 55% до $14,2 млрд. Чистая прибыль подскочила в 2,4 раза до $21 млрд. Diluted EPS $59,45 против $24,74 за 2020 г.

Обзор результатов за 3Q21 — см. по ссылке.

Результаты по направлениям бизнеса. Чистая выручка дивизиона «мировые рынки» (“Global markets”) в 2021 г. прибавила 4,3% и достигла $22 млрд. В том числе доходы от торговли облигациями, валютой и товарными фьючерсами (FICC) снизились на 8,6% до $10,6 млрд. Доходы от торговли акциями подскочили на 20% и составили $11,5 млрд.

( Читать дальше )

Газпром. Намечается рост отечественной фонды, но в рублях, но не точно

- 26 января 2022, 01:53

- |

#ГАЗПРОМ

Таймфрейм: 1D

Ранее я уже писал в своём прогнозе по акциям сбербанка, что они могут в скором времени выпустить застрявших в них инвесторов, но только в рублях. В валюте потери практически неизбежны. Аналогично и с газпромом — шансы на обновление максимумов, на мой взгляд, есть только в рублях. И, скорее всего, ближе к концу года.

Я подобрал чуток этих бумаг, чтобы проверить свою гипотезу практикой, но рекомендовать повторять подобное не могу категорически. Обновляю актив просто по запросу подписчиков.

МВФ жестит в прогнозах. Евген разбирает

- 25 января 2022, 19:03

- |

Мировая экономика, по мнению МВФ, будет страдать в самом начале 2022 года из-за омикрона, кризиса в энергоресурсах, а также от инфляции. МВФ даёт очередной намёк на то, что сейчас основные силы должны быть направлены для противодействия вышеперечисленным проблемам. С оимкроном понятно, что бороться будут теми же неэффективными методами, а с ростом цен на энергоресурсы, Евген не понимает, как будут бороться.

Если рассматривать конкретно развитые страны, то США могут оставаться и дальше смелыми в геополитике. Энергозависимость США относительно диверсифицирована, чего не скажешь о Европе. Учитывая всё геополитическую возню, то Европа будет страдать сильнее всех. Энергетика вносит 1/3 в мировую инфляцию, а нарушение цепочек поставок ещё 1/3 и ситуация с поставками будет осложняться тем, что китайские порты испытывали трудности из-за омикрона + сейчас у них Лунный Новый год и все сотрудники разъедутся, Т О ситуация будет ухудшаться. А значит, инфляция будет расти! А значит, Центробанки будут ужесточать свою монетарную политику, что будет играть против риска!

( Читать дальше )

Активы под управлением BlackRock впервые превысили $10 трлн

- 25 января 2022, 17:42

- |

Крупнейшая в мире компания по управлению активами BlackRock Inc. (BLK) опубликовала отчёт за 4 кв. 2021 г. (4Q21) 14 января до открытия рынков. Выручка выросла на 14% до $5,1 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Adjusted EPS) $10,42 в сравнении с $10,18 за 4q20. Консенсус-прогноз аналитиков Wall Street, согласно FactSet: выручка $5,16 млрд и EPS $10,16. Активы под управлением (AUM) выросли на 15,4% до $10,01 трлн, по сравнению с 3Q21 рост на 5,8%.

За квартал чистый приток долгосрочных денег в управление составил $169 млрд в сравнении с $116 млрд в 4Q20. Чистый приток в ETF составил $104 млрд, что на 32% выше, чем годом ранее. В разрезе инструментов финансового рынка. Чистый приток в продукты, ориентированные на инвестиции в акции, снизился на 6% до $45 млрд. Чистый приток в фонды, инвестирующие в облигации и другие инструменты с фиксированной доходностью (fixed income), составил $101 млрд, что на 61% выше чем в 4Q20.

Обзор результатов за 3Q21 читайте в блоге по ссылке.

( Читать дальше )

У каких брокеров можно купить ETF без комиссии?

- 24 января 2022, 17:11

- |

Сейчас такая возможность есть у клиентов четырех брокеров — БКС Мир инвестиций, МКБ Инвестиции, Ренессанс Кредит и МТС Банк.

БКС Мир инвестиций

В рамках акции брокер не берет комиссию за покупку фондов, а также акций, облигаций и валюты на бирже. Отмена комиссии за совершение сделок распространяется только на тариф «Инвестор».

Кто может принять участие. Участие в акции могут принять как новые, так и действующие клиенты.

Сколько продлится. Акция продлится до 31 марта 2022 года включительно.

МКБ Инвестиции

Компания еще в феврале 2021 года отменила брокерскую и биржевую комиссии при покупке и продаже FinEx ETF.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал