Фондовый рынок

ИИС должен прививать долгосрочное инвестирование в нашу экономику. Сейчас это не так.

- 21 апреля 2022, 17:40

- |

В Госдуме предложили запретить покупку иностранных акций на ИИС. Ранее подобная инициатива уже обсуждалась финансовыми властями, однако идея не получила развития из-за иностранного листинга некоторых российских эмитентов (проблема заключалась в том, чтобы отделить иностранных эмитентов от российских, зарегистрированных за рубежом). Также сумма инвестиций на ИИС типа Б должна быть увеличена до ₽3 млн с предоставлением налоговых льгот, которые еще предстоит определить (Анатолий Аксаков).

Здравая идея, которая должна быть продвинута в массы. До сих пор не понимаю, почему частные инвесторы должны получать налоговый вычет в России за инвестирование в чужую экономику? Правительство создало условия для стимуляции инвестиций, значит рассчитывало, что поддержка будет наших эмитентов, а получается так что поддерживается экономика чужих стран

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Нашему рынку не дают упасть. СЗКО делали это в марте, продолжили в апреле?

- 20 апреля 2022, 15:58

- |

Вчерашнее снижение российского фондового рынка для многих было каким-то откровением. Перечислять какие у нас существуют проблемы в экономике не стану, напомню только, что для нас готовится 6-ой пакет санкций (мы абсолютные «чемпионы» в этом деле). 19 апреля обвала мы не получили, но IMOEX доходил до 2216 пунктов, это явно свидетельствовало о том, что участники рынка не сильно проявляли инициативу в покупках всевозможных эмитентов.

После 15:00 начался откуп явной просадки рынка. При этом объёмы торгов составили за день около 35.5 млрд. руб., что явно превысило объемы торгов прошедших дней (последние дни объём торгов не превышал 24 млрд. руб.). Кто-то помог в очередной раз нашему рынку или физики поверили, что мы пробиваем очередное дно, вам решать, но как по мне первый пункт интереснее выглядит в сегодняшней ситуации. Я уже не раз обсуждал, что иногда по графикам видно, что наш рынок тянут за уши и не дают нащупать дно. Предлагаю вам на досуге посмотреть

( Читать дальше )

Уже опустились ниже рыночных цен 25 февраля. Что дальше?

- 19 апреля 2022, 14:09

- |

Вот и подобрались мы до нужных уровней российского фондового рынка. Я почти месяц писал, что не верю в этот фееричный рост показателей рынка. Нам было просто не на чем показывать данный рост, позитивных сдвигов в экономике не наблюдалось, а проблемы наоборот только накапливались. Сейчас IMOEX ниже 2300 пунктов, это ниже чем закрытие данного индекса 25 февраля. Сейчас я бы присматривался к конкретным эмитентам, потому что у некоторых уже цены довольно интересные. Опять же я не считаю, что мы ещё нащупали дно, потому что впереди нас ожидают интересные события по Донбасу и месяц май. Учитывая все сложности и перипетии нашего рынка, сходить вниз успеем. Чтобы я сегодня выделил на рынке:

📉FESH -8.5% и NMTP -11% сдуваются. Так тщательно накаченные акции телеграм-каналами посыпались. Ребята, которые продвигали и рекламировали их обещая сумасшедшую доходность начали фиксировать прибыль. Думаю, для многих это станет уроком.

( Читать дальше )

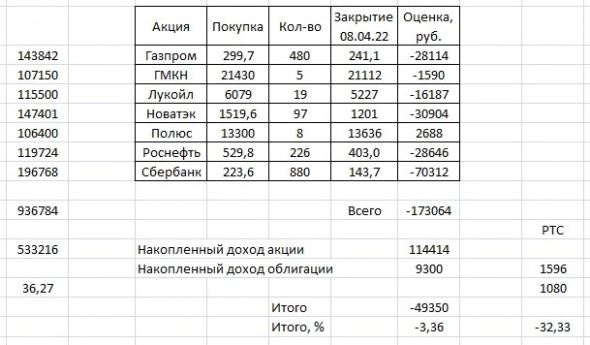

Торгуем по динамической лесенке.

- 18 апреля 2022, 09:15

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Сделки по акциям.

Новатэк Long15.04 1000 30 акций.

Роснефть Long15.04 384 78 акций.

Текущие позиции по акциям.

Газпром Long30.12 341,0 240 акций. Long21.02 280 110 акций. Long24.02 240 130 акций.

ГМКН Long30.12 22650 3 акции. Long29.03 19600 2 акции.

Лукойл Long05.01 6750 8 акций. Long21.02 6000 5 акций. Long24.02 5250 6 акций.

Новатэк Long12.01 1800 32 акции. Long 18.01 1600 19 акций. Long21.02 1400 21 акция. Long08.04 1200 25 акций. Long15.04 1000 30 акций.

Полюс Long17.02 13300 8 акций.

Роснефть Long30.12 595,0 100 акций. Long21.02 512 59 акций. Long21.02 448 67 акций. Long15.04 384 78 акций.

Сбербанк Long30.12 294 270 акций. Long14.01 255 110 акций. Сбербанк Long21.02 219 140 акций. Long22.02 183 160 акций. Long24.02 147 200 акций.

Текущая лесенка по акциям.

( Читать дальше )

Патриотичное инвестирование в фаворе. Какие иностранные активы сейчас заморожены.

- 16 апреля 2022, 09:33

- |

Каждый раз ловлю себя на мысли, что мой инвестиционный взгляд на российский фондовый рынок в текущих реалиях был правильным. Упор я сделал именно на российских эмитентов, которые заняли почти что 90% моего портфеля. Сейчас я, как минимум, нахожусь с активами, которые могу продать, они не заморожены и я их не потеряю (учитывая санкции и отношение запада к нам, то присутствует малая доля, что некоторые и не увидят свои бумажки). У меня нет головной боли по переводу счетов, особенно ИИС. Мои активы находятся в санкционном брокере, но меня это мало волнует, я как покупал акции, так и буду продолжать их покупать.

Это не означает, что я осуждаю тех, кто делал упор на иностранные акции или фонды, у каждого своя стратегия и каждый придерживается своего пути. Но в моём понимании, если я проживаю в России, то упор я должен делать именно на свою экономику и тем самым вкладывать в неё деньги. Называйте меня лютым патриотом или ещё как-то, но, опять же, это мой выбор, который я считаю верным. Я не отказался от диверсификации и 10% моего портфеля были заполнены иностранными активами. Есть малая часть фондов VTBE,

( Читать дальше )

Фондовому рынку не хватает торговых идей — Коммерсант

- 14 апреля 2022, 08:14

- |

Фондовый рынок пока не может набрать обороты. Последнее время объемы торгов акциями устойчиво снижаются, опустившись ниже 20 млрд руб.— минимума за три года. На это влияет отсутствие крупных инвесторов и невозможность коротких продаж. Кроме того, участники рынка отмечают, что в отсутствие сдвигов в переговорах РФ и Украины, а также сильных корпоративных новостей на рынке ощущается дефицит идей.

По мнению портфельного управляющего УК «Альфа-Капитал» Дмитрия Скрябина, активность резко упала по причине исключения из торгов нерезидентов, которые составляли 50–70% объема, а также запрета коротких продаж.«Высокая неопределенность сильно затрудняет прогнозирование как ключевых финансовых показателей компаний, так и перспектив российской экономики в целом»,— отмечает ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

«Активность инвесторов удерживают риски кредитоспособности отдельных компаний и секторов в свете введенных ограничений, а также неопределенности, связанной с выплатой госдолга, который может повлечь нарушение ковенант по корпоративным долгам квазисуверенных заемщиков»,— отмечает начальник аналитического управления банка «Зенит» Владимир Евстифеев.

Инвесторы на низких оборотах – Газета Коммерсантъ № 65 (7266) от 14.04.2022 (kommersant.ru)

Наш фондовый рынок всё ещё переоценён. Инвестору необходимо понять, как действовать.

- 12 апреля 2022, 15:16

- |

Чудес не бывает. Наш рынок попытался сегодня отскочить, но все попытки провалились, как итог IMOEX на данный момент ниже 2500 пунктов. Хорошо это или плохо? Это нормально, дорогие друзья. Ситуация развивающаяся на мировом рынке в целом не даст нам двигаться вверх, наоборот с большой долей вероятности мы прочувствуем второе дно (второе дно в подарок, кто не успел закупиться 24 февраля). Будут ли такие цены, как в злополучном феврале? Никто не может дать вам точный ответ, потому что тогда сыграло множество факторов, которые сейчас не актуальны. На таком рынке необходимо понять:

📉 Как по мне наш фондовый рынок перегрет, цены некоторых эмитентов должны быть значительно ниже. Если вы долгосрочный инвестор, то в принципе никаких переживаний насчёт ваших покупок не должно возникнуть. Главный ваш союзник — это время. Совершайте плановые покупки, желательно лесенкой и через какой-то период рынок нормализуется (

( Читать дальше )

Снятие ограничений по валюте / Ключевая ставка / Санкции Алроса / Инвестиционный марафон #30

- 11 апреля 2022, 11:09

- |

✅Подпишись на канал — https://bit.ly/38nJEvA ✅Подпишись на телеграмм — https://t.me/easytoinvest

Торгуем по динамической лесенке. +5700 рублей.

- 11 апреля 2022, 08:15

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Новатэк Long08.04 1200 25 акций.

Полюс Long22.02 114020 3 акции. Sell05.04 13300 3 акции. +5700 рублей.

Текущие позиции по акциям.

Газпром Long30.12 341,0 240 акций. Long21.02 280 110 акций. Long24.02 240 130 акций.

ГМКН Long30.12 22650 3 акции. Long29.03 19600 2 акции.

Лукойл Long05.01 6750 8 акций. Long21.02 6000 5 акций. Long24.02 5250 6 акций.

Новатэк Long12.01 1800 32 акции. Long 18.01 1600 19 акций. Long21.02 1400 21 акция. Long08.04 1200 25 акций.

Полюс Long17.02 13300 8 акций.

Роснефть Long30.12 595,0 100 акций. Long21.02 512 59 акций. Long21.02 448 67 акций.

Сбербанк Long30.12 294 270 акций. Long14.01 255 110 акций. Сбербанк Long21.02 219 140 акций. Long22.02 183 160 акций. Long24.02 147 200 акций.

Текущая лесенка по акциям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал