Фондовый Рынок

Почему богачи хранят деньги в швейцарских банках несмотря на отрицательный процент?

- 11 декабря 2020, 00:56

- |

Отрицательный процент – когда ты платишь за хранение денег в банке – некоторым кажется настолько абсурдным явлением, что они недоумевают, где находятся дураки, которые готовы сами нести деньги в такие банки. Ситуация может показаться еще абсурднее, если учесть, что к последним как раз относятся популярнейшие у состоятельных людей швейцарские банки. Значит, банкиры, взимающие с них процент за хранение денег, не только имеют клиентуру, но еще и могут выставлять дополнительные условия.

Кому это нужно, если можно положить деньги в российский или даже американский банк и вместо отрицательной доходности получить положительную?

Начну свой ответ с одного университетского анекдота.

Доцент и профессор экономики, совершая прогулку, обнаруживают на тротуаре купюру. Доцент наклоняется за ней, а профессор сразу предупреждает, что купюра фальшивая, т.к. в противном случае она бы уже на дороге не валялась.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Акции РФ? Почему я НЕ инвестирую в Фондовый рынок РФ? / Фондовая Биржа / Блиц №10

- 10 декабря 2020, 18:50

- |

Почему нулевые ставки по бондам имеют ограниченный эффект на рост фондовых рынков?

- 10 декабря 2020, 18:46

- |

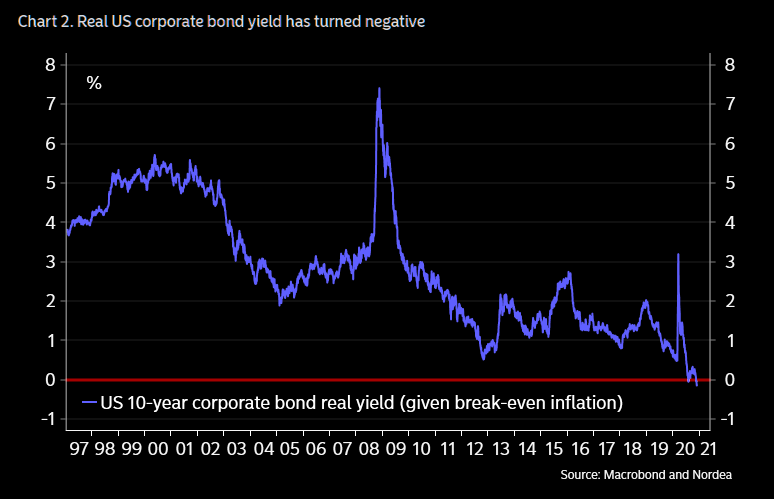

Реальные ставки по корпоративным бондам инвестиционного рейтинга пересекли нулевую отметку.

А по гособлигациям многих развитых стран ниже нуля уже давно и номинальные ставки. В такой ситуации cash rate (дивиденды+байбэки) фондовых рынков в районе 4% выглядит супер заманчивой. И в теории она должна значительно упасть, а оценки фондовых рынков улететь в космос (ведь что-то, всегда лучше, чем ничего).

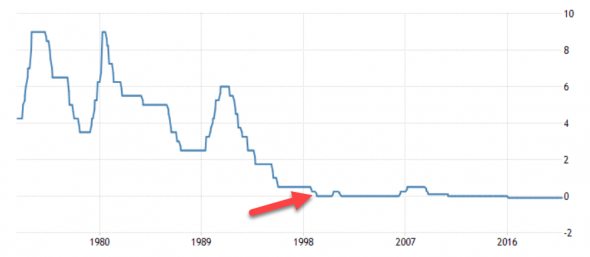

Насколько справедлива эта логика? Давайте посмотрим на Японию, первооткрывательницу в современной истории нулевых ставок. Если сравнить начало периода нулевых ставок, и текущую стоимость, то за 20 лет индекс вырос в два раза. С учетом дивидендов рост оказался еще больше. Но нельзя сказать, что акции получили какую-то сверх естественную поддержку. Ведь даже спустя тридцать лет, они так и не переписали предыдущий максимум.

( Читать дальше )

"Вечёрка" выпуск№42, от 10.12.2020г. Индекс Мосбиржи обновил исторический максимум. Что дальше?

- 10 декабря 2020, 13:49

- |

РТС: мы на полпути к бычьим целям

- 10 декабря 2020, 12:48

- |

На картинке дневной график фьючерса на индекс РТС, что имеем:

▪️Котировки вышли выше пиков лета, что активировало восходящий фрактальный канал с целью по фрактальной геометрии на отметке 155000-160000;

▪️Также имеется восходящий фрактальный канал на младшем тайм-фрейме с целью на 148000-150000, сегодня была поптыка его сломать, но котировки удержались выше нижней границы канала. На мой взгляд, сила роста недостаточная и данный канал будет сломан. ТО, что внутри зигзага данного канала есть бегущая коррекция говорит об уверенном, бычьем тренде;

▪️Цена находится гораздо выше ЕМА-200, а скорость роста по осциллятору уверенно нарастает.

ВЫВОД

1️⃣На дневном масштабе бычий тренд уверенно нарастает, топливом для роста являются крупная шортовая позиция физ.лиц по фьючерсу на ММВБ, закрытие этих позиций толкает цену и пока мы не увидели экспоненту о развороте говорить рано.

( Читать дальше )

Магнит - цель роста 6200-6500р.

- 10 декабря 2020, 12:10

- |

Добрый день. Еще 24 сентября писал, что магнит по 4600-4800р. очень хорошая цена (ссылка на статью).

На внебирже проходили очень большие объемы покупок. А именно фонд Винокурова, выкупал акции у ВТБ, взяв кредит в ВТБ банк, под залог этих же акций. Все есть в открытых источниках.

Зона накопления длилась еще с июля месяца и по декабрь. После таких выносят быстро и высоко.

( Читать дальше )

Да, декабрь - лучший месяц для акций ... Но когда в декабре

- 09 декабря 2020, 16:03

- |

И хотя по состоянию на 8 декабря среднегодовая цена за декабрь уже выросла на 1,8%, сезонность предполагает, что рост декабря приходится на его конец. Первые 10 дней месяца имеют невысокую среднюю доходность 0,01% (медиана 0,54%), при этом в этот период рост в 59% случаев. Хотя это пока не так в декабре 2020 года, это означает, что декабрь часто начинается с борьбы. Последние 10 дней месяца намного лучше, в этот период рост в 72% случаев при средней доходности 1,2% (медиана 0,94%). Основываясь на работе BofA по сезонности, большая часть «бычьей» сезонности декабря происходит между Рождеством и Новым годом.

И хотя по состоянию на 8 декабря среднегодовая цена за декабрь уже выросла на 1,8%, сезонность предполагает, что рост декабря приходится на его конец. Первые 10 дней месяца имеют невысокую среднюю доходность 0,01% (медиана 0,54%), при этом в этот период рост в 59% случаев. Хотя это пока не так в декабре 2020 года, это означает, что декабрь часто начинается с борьбы. Последние 10 дней месяца намного лучше, в этот период рост в 72% случаев при средней доходности 1,2% (медиана 0,94%). Основываясь на работе BofA по сезонности, большая часть «бычьей» сезонности декабря происходит между Рождеством и Новым годом.( Читать дальше )

Самый недооцененный актив на бирже! ОГРОМНЫЙ рост в 2021-2025 годах

- 09 декабря 2020, 13:41

- |

Фондовые рынки развитых стран торгуются вблизи своих максимальных значений по целому спектру различных мультипликаторов. Попросту говоря, рынки стоят дорого. Но даже сейчас мы можем найти по-настоящему недооцененные инструменты. И в этом видео мы поговорим про один из них.

( Читать дальше )

Свежий взгляд на то, почему фондовый рынок продолжает игнорировать новости (перевод с elliottwave com)

- 09 декабря 2020, 11:56

- |

Многие обозреватели рынка полагают, что новости являются главным фактором, определяющим тренд фондового рынка. Тем не менее, Elliott Wave International снова и снова показывала, что просто нет доказательств, подтверждающих это широко распространенное предположение.

Многие обозреватели рынка полагают, что новости являются главным фактором, определяющим тренд фондового рынка. Тем не менее, Elliott Wave International снова и снова показывала, что просто нет доказательств, подтверждающих это широко распространенное предположение.Рассмотрим важные экономические новости в пятницу, 4 декабря (Marketwatch): «Рост рабочих мест серьезно замедлился». Отчет о занятости за ноябрь в пятницу показал, что экономика США, пострадавшая от коронавируса, восстановила 245 000 рабочих мест в прошлом месяце… Экономисты, опрошенные MarketWatch, ожидали увеличения на 432 000 рабочих мест… Как вы понимаете, экономисты выразили всеобщее разочарование и заявили, что «рынок труда теряет импульс». Согласно общепринятому мнению, что инвесторы реагируют на новости, акции должны были закончить день снижением. Вместо этого 4 декабря индекс Dow Industrials достиг рекордного уровня. Цена закрылась на 248 пунктов выше.

( Читать дальше )

А переоценен ли рынок США?

- 09 декабря 2020, 07:20

- |

Всем добрый день! Сейчас мы много слышим о том, что фондовый рынок США перегрет, что он на необоснованно высоких уровнях.

Мы слышим, слышим, что рынок на максимумах, что фондовые индексы не отражают действительной ситуации в экономике, что это все из-за накачки экономики ликвидностью, что индикатор «Уоррена Баффета» показывает, что рынок сейчас в космосе. Но мы с этим не можем согласиться.

Чтобы с этим не согласиться можно просто посмотреть на текущие процентные ставки. Текущая доходность по 10-им государственным облигациям США составляет около 0,8%.

В 2017 году Баффет сказал следующее:

«Очевидно, что самый важный элемент с точки зрения стоимости – это процентные ставки. Если процентные ставки обречены находиться на очень низком уровне, это делает любой поток от инвестиций более дорогим».

Текущий E/P S&P 500 примерно 2.8%, то есть средняя доходность бизнеса из индекса составляет 2,8%. И у вас есть альтернатива, облигации под 0,9% или 1,5% если брать 30-летние облигации США, но готовы ли купить актив с доходностью в 1,5%, зная, что следующие 30 лет ваша доходность не будет увеличиваться?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал