Фондовый Рынок

Обзор рынка акций на неделю с 1 по 5 июля 2019 года

- 01 июля 2019, 10:06

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи повысился с 2761,23 п. до 2765,85 п., а РТС — с 1375,02 п. до 1380,52 п. Пара EUR-USD поднялась с $1,1368 до $1,137. USD-RUB поднялась с 63,03 до 63,24, а EUR-RUB с 71,65 до 71,84. Нефть Brent подорожала с $65,20 до $66,55. Американский индекс широкого рынка S&P 500 снизился с 2950,46 п. до 2941,76 п.

Главными событиями прошедших выходных и недели стали итоги саммита G20 и договорённости России и Саудовской Аравии по нефти. США и Китай отказались от дальнейшей эскалации торговой войны, решив возобновить переговоры. Россия и Саудовская Аравия договорились о продлении соглашения по сокращению добычи ещё на 6-9 месяцев. Для рынков это означает смягчение рисков коррекции после того, как представители ФРС выразили нежелание спешить со смягчением денежной политики. Однако впереди много статистики, которая вполне способна ухудшить настроение инвесторов. Уже в воскресенье Китай сообщил, что индекс PMI в промышленности остался на уровне 49,4 п., что говорит о спаде. Индекс деловой активности в сфере услуг снизился до 54,2 п. с 54,3 п.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Фондовый рынок — место для избранных?

- 30 июня 2019, 23:21

- |

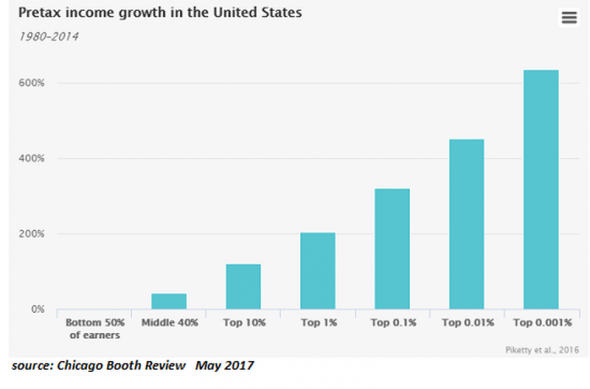

Немного рефлексии на тему печальной статистики из этой статьи на ZeroHedge о росте экономического неравенства в США. Автор рассматривает проблему среднего класса в Штатах (о которой много писали все последнее десятилетие), но затрагивается и вопрос вовлеченности простых людей в процессы, происходящие на финансовых рынках.

Суть заключается в значительной дифференциации американского общества по уровню благосостояния. Начиная с 1980-х годов доходы 10% богатейших домохозяйств увеличивались темпами значительно превышающими средние по экономике:

(Рост доходов американских граждан до налогообложения за последние четыре десятилетия оказался наибольшим у людей с максимальным уровнем благосостояния (Top 0,1–0,001%))

Причем наибольшую силу это расхождение начало набирать во времена расцвета финансовых рыков и глобализации в начале 2000-х. Так, доля рабочей силы в общенациональном доходе упала с 66% в 2001 до 60% в настоящее время:

( Читать дальше )

Россия страна Парадоксов : реальные зарплаты растут , а реальные доходы падают

- 28 июня 2019, 12:17

- |

Понятно, что зарплаты растут у работников гос монополий , а у частного и малого бизнеса доходы падают, вероятно, рост идет из за освоения фондов, точек роста инфраструктуры мегастроек , трубопопроводов , мостов , электростанций, станций метро, укладки плитки в Москве, то есть все для распределения денежных потоков , при этом убеждают что денег в бюджете нет .

почему бы не убрать налоги с малого бизнеса, ввести льготу по нДФЛ до Зпл до 30 000 р, снизить НДС, повысить пенсии хотя бы до 20 000 р ,

Какие еще есть примеры парадоксов?

Оцениваем действия и результат "ПОСЛЕДНЕГО ПОКУПАТЕЛЯ"

- 28 июня 2019, 09:12

- |

Будьте в волне биржевого потока! Скоро старт новой группы онлайн лекций курса «Наставничество» — 02 ИЮЛЯ!

Ссылка: dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

( Читать дальше )

Ловите сильнейший контрариан индикатор по S&P 500 — нас ждет еще одна волна бычьего ралли

- 27 июня 2019, 23:59

- |

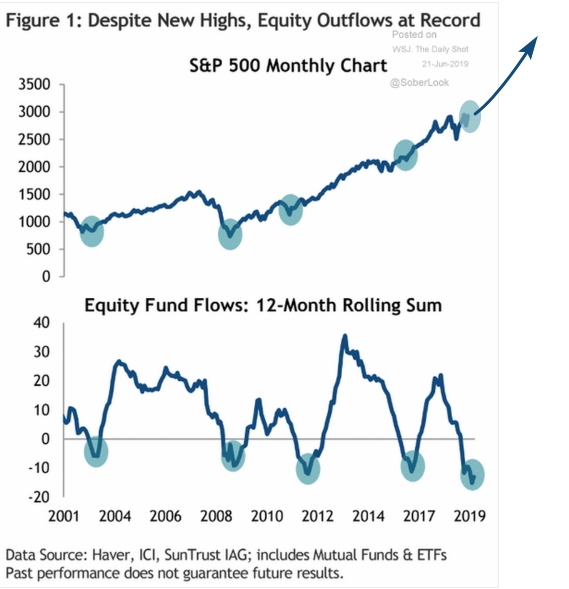

На ZeroHedge в одной из последних публикаций (посвященной детальному разбору почему «страховочное» снижение ставки ФРС в этом году не сработает, в отличие от ситуации 1995 года) выложили сильнейший индикатор для фондового рынка из серии «посмотри и сделай наоборот». Речь о денежном потоке в фонды акций, который находится на минимумах за последние несколько десятилетий:

(Денежный поток в фонды американских акций находится на минимумах за последние несколько десятилетий. Сверху — динамика индекса S&P 500, снизу — денежный поток в фонды американских акций, суммарное значение за 12 мес в млрд $)

Как видно из графика — инвесторы всегда выводили свои средства из фондов акций в моменты разворота рынка для очередного рывка вверх. Так что перед нами типичный контрариан индикатор, подающий выраженный сигнал о надвигающейся волне роста на фондовом рынке США. Ждем снижения ставки от Пауэлла в июле, сделки Трампа с Китаем и можно покорять новые вершины. И вполне возможно, что это совсем не шутка…

____

мой блог/яндекс-дзен

VSA, побарное чтение графиков

- 27 июня 2019, 09:08

- |

Будьте в волне биржевого потока! Скоро старт новой группы онлайн лекций курса «Наставничество» — 02 ИЮЛЯ!

Ссылка: dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

( Читать дальше )

Yandex — выбор подписчиков

- 26 июня 2019, 16:30

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на Яндексе.

Yandex — российская ИТ-компания, владеющая одноименной системой поиска в Сети и интернет-порталом. Является лидером в России.

История Яндекса началась задолго до образования компании — еще в начале 1990-х годов. Сама компания появилась в 2000 г.— через три года после запуска портала yandex.ru. Тогда команда насчитывала 25 человек, а все данные помещались на одном сервере. Сейчас у Яндекса есть офисы и представительства в девяти странах, там работают около 8000 человек. Компания работает также в Беларуси, Казахстане и Турции.

В России, откуда Яндекс родом, его поисковая доля составляет 57%. Сервисами и мобильными приложениями Яндекса пользуются 90,4% аудитории интернета в российских городах с населением от 100 тысяч человек.

( Читать дальше )

VSA, побарное чтение графиков

- 26 июня 2019, 09:51

- |

Будьте в волне биржевого потока! Скоро старт новой группы онлайн лекций курса «Наставничество» — 02 ИЮЛЯ!

Ссылка: dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал