Фондовый рынок США

Новости фондового рынка США

- 05 июля 2020, 14:50

- |

Американский фондовый рынок: Tesla по $1200 за акцию, самое время обратить внимание на конкурентов. Лучшее IPO за первое полугодие 2020 — IPO Lemonade.

Индекс S&P500 торгуется в широком ценовом диапазоне 2960 — 3140. На этой неделе индекс рос от нижней границы диапазона к верхней границе диапазона.

Акции Tesla выросли до $1200

Tesla отчиталась о поставке 90 650 электромобилей во втором квартале, ожидалось, что компания поставит около 72 тыс. электромобилей при том, что завод Tesla во Фримонте, не работал примерно половину квартала в связи с карантином. Компания заявила, что производство теперь вернулось к уровням до пандемии.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости американского фондового рынка

- 28 июня 2020, 15:53

- |

- Индекс S&P500 и новости оказавшие влияние на него.

- Золото выросло до своего годового максимума.

- Новости IPO: Agora вырос на 150% в первый день на бирже.

- Новости компаний: презентация Apple, акции Yandex на историческом максимуме, Citron Research об акциях Sonos и др.

Индекс S&P500

Индекс S&P500 всю неделю торговался в боковике с явным уровнем сопротивления 3145, уровень поддержки в районе 2960.

Новости, оказавшие влияние на фондовый рынок:

- ВВП США в 1 квартале упал на 5%.

( Читать дальше )

Новости фондового рынка

- 21 июня 2020, 23:45

- |

Что происходит на американском фондовом рынке — индекс S&P500 и новости оказавшие влияние на него. Новости IPO и компаний.

Индекс S&P500

В начале недели индекс S&P500 сделал ретест уровня 2960 и всю неделю торговался в боковике. В пятнице рынок так и не смог пройти отметку 3140.

Новости оказавшие влияние на фондовый рынок:

- Федеральная резервная система сообщила, что планирует покупать широкую корзину корпоративных облигаций на вторичном рынке по своей программе кредитования в чрезвычайной ситуации на основе индекса, созданного центральным банком. Этот шаг нацелен на поддержку потока кредитов крупным компаниям.

- Розничные продажи в США в мае выросли на 17,7%, при том, что ожидался рост лишь на 8,5%.

- Число случаев заражения коронавируса в Пекине увеличилось до 137. До этого китайская столица прожила 57 дней без заражения.

- Всемирная организация здравоохранения сообщила, что пандемия вошла в новую стадию.

( Читать дальше )

Джером Пауэлл и ритейл поддержали рост американских индексов

- 17 июня 2020, 08:16

- |

Джером Пауэлл и ритейл поддержали рост американских индексов

.

Во вторник фондовый рынок США воспрял духом. Основные фондовые индексы демонстрируют положительную динамику третий день подряд. Так, по итогам основной торговой сессии индекс Dow Jones Industrial Average прибавил 2,04%, S&P 500 увеличился на 1,90%, Nasdaq Composite вырос на 1,75%.

Тем не менее, все три показателя рынка остаются ниже максимальных значений: индексы Dow и S&P остается на 11% и 8% ниже их рекордных уровней закрытия, а Nasdaq удерживается около 1% ниже исторического уровня закрытия 10 июня.

Уверенности рынку придали перспективы дополнительного стимулирования анонсированные ФРС. Во вторник Председатель Федрезерва Джером Пауэлл во вторник провел первое из двух выступлений в Конгрессе, в котором он рассказал о перспективах восстановлении американской экономики от спровоцированного коронавирусом кризиса и о необходимости длительных денежно-кредитных и бюджетных стимулов.

Джером Пауэлл подтвердил, что центральный банк будет сохранять ставки на низком уровне до тех пор, пока не будет уверен, что экономика вышла из кризиса и нацелилась на достижение максимальной занятости и стабильности цен. А днем ранее ФРС США заявила о решении купить индивидуальные корпоративные облигации на сумму до $750 млрд, в том числе «мусорного» рейтинга, для поддержки экономики.

( Читать дальше )

Недооцененнные инструменты на фондовом рынке США

- 01 июня 2020, 08:02

- |

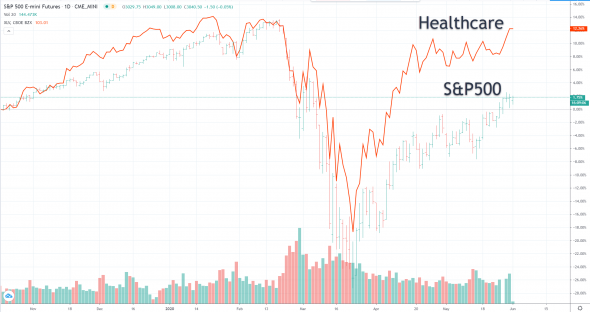

Все мы хотим купить дешево, но не всегда то, что дешево, в будущем будет лучше расти. Кроме дешевизны нужно иметь фундаментальные драйверы, которые смогут принести более высокую доходность, чем широкий рынок. В октябре прошлого года, в одном из видео, я показывал недооцененный на тот момент сектор здравоохранения, а также показывал факторы, почему этот сектор будет расти лучше, чем широкий рынок:

В этом видео я расскажу про секторы и отдельные акции, которые потенциально смогут принести лучшую доходность на текущий момент:

( Читать дальше )

Новые фавориты финансовых гуру США в 1 квартале 2020 года

- 21 мая 2020, 09:15

- |

В начале мая фонд одного из гуру фондового рынка США, Уоррена Баффета, Berkshire Hathaway, опубликовал финансовые результаты за 1 квартал 2020 года и раскрыл изменения портфеля.

Согласно данным Комиссии по ценным бумагам по итогам первого квартал 2020 года холдинговая компания Berkshire Hathaway, отчиталась об убытках в $49,7 млрд. Прибыль компании за аналогичный период в прошлом году оценивалась в $21,7 млрд. Фонд также заявил о том, что в апреле фонд продал акций на $6,5 млрд и перенаправил их в Казначейские облигации.

Самым интригующим моментом отчета для многих инвесторов был состав портфеля на момент отчета и его изменения за квартал. В ходе ежегодного собрания акционеров глава холдинга Уоррен Баффетт заявил, что Berkshire Hathaway продал все принадлежавшие ему акции четырех крупнейших американских авиакомпаний. Причем распродажи произошли уже после публикации отчета, в начале апреля.

Наиболее крупные доли в портфеле продолжают занимать Apple (35,52%), Bank of America (11,19%), Coca Cola (10,08%), American Express (7,39%) и Wells Fargo (5,28%). Совокупная доля вложений в эти компании составляет 69,46%. В целом портфель фонда насчитывает инвестиции в 47 компаний, доля в большинстве из которых минимальна. За прошедший квартал изменения коснулись и долей в этих компаний.

( Читать дальше )

Коррекция фондовых рынков. Критический уровень банкротств и отсутствие плана Б у Центральных Банков.

- 18 мая 2020, 17:55

- |

Рекордная безработица, сокращение ВВП на десятки процентов, а фондовые рынки не так уж далеки от исторических максимумов. Почему так происходит, понятно, ЦБ налили триллионов денег, и мы получили столь алогичный рост. Но сколько так может продолжаться? Ведь очевидно, что если экономика не начнет расти, затяжного кризиса не избежать.В каком состоянии находятся экономики ключевых регионов? Почему корпоративные банкротства, а также банкротства частных лиц, работавших в проблемных индустриях, не за горами? А так же основной прогноз (не либо вверх, либо вниз, а прям один :) ) в очередном видео ролике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал