ФрС

В преддверии заседания ФРС быки и медведи вступили в битву за биткоин

- 04 мая 2022, 12:02

- |

Быки и медведи на рынке биткоина (BTC) вступили в серьёзную битву в преддверии ключевого заседания ФРС, запланированного на среду 4 мая. На фоне стремительного роста инфляции Федеральная резервная система, вероятно, повысит процентные ставки на 50 базисных пунктов.

Таким образом, рынок акций США испытал нервозность, которая распространилась на рынок криптовалют. За последние 24 часа цена биткоина колебалась около $ 38000-38400, не имея импульса для движения вверх.

Провайдер сетевых данных Glassnode сообщает, что структура владения биткоином меняется:

Долгосрочные держатели биткоинов продолжают капитулировать с огромным расхождением между ценой покупки (синий) и ценой продажи (розовый). Это их крупнейшая капитуляция в истории биткоина.

Пока цена BTC остаётся под давлением, число «ежедневно активных адресов» растёт.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Главное на утро

- 04 мая 2022, 11:33

- |

⬆️ Индекс Мосбиржи: 2 449,50 (+0,18%)

⬆️ Индекс РТС: 1111,72 (+3,09%)

Власти Нигерии заявили, что Россия выразила заинтересованность в финансировании газопровода, который намерены построить Нигерия и Марокко. Планируется, что трубопровод протяженностью более 5,5 тыс. км соединит газовые месторождения Нигерии с Сенегалом, Марокко и Европой.

Совет директоров Группы Эталон отложил рассмотрение вопроса о выплате дивидендов по итогам 2021 года на неопределенный срок.

Совет директоров компании Аэрофлот одобрил дополнительную эмиссию до 5,4 млрд акций по цене 34,29 рубля.

⬆️ S&P 500: 4 175,47 (+0,48%)

⬆️ NASDAQ 100: 13 089,90 (+0,11%)

⬆️ Euro Stoxx 50: 3 758,50 (+0,10%)

⬆️ Shanghai Composite: 3 047,06 (+2,41%)

Ключевым событием дня сегодня станет решение ФРС по процентной ставке и сокращению баланса. Абсолютное большинство экспертов ожидает, что на фоне высокой инфляции регулятор повысит ставки на 50 б. п. и объявит о продаже облигаций.

За апрель S&P 500 снизился почти на 9%, что стало худшим сезонным показателем с 1970 года. По мнению стратегов Morgan Stanley, из-за ужесточения денежно-кредитных условий ФРС снижение индекса может продолжиться до 3460 пунктов.

( Читать дальше )

Видимо, рынкам будет всё хуже и хуже....

- 04 мая 2022, 11:31

- |

⚡️Рынок России открылся без особых изменений.

По прежнему ситуация на рынке не стабильная, так как вводятся новые санкции и ситуация на Украине не улучшается, а накаляется с каждым днем. Шестой пакет санкций Евросоюза против России предполагает отказ от поставок российской нефти в страны европейского соглашения.

Также, стоит помнить, что сегодня ожидают повышения ставки ФРС и, возможно.ю всех рынках будет сильная волатильность.

Если вы торгуете валютой, сырьем, криптовалютой с плечами, то соблюдайте риск, иначе вы можете попрощаться с депозитом,

Телеграм канал: https://t.me/finbloom

Крупные инвесторы бегут из Bitcoin

- 04 мая 2022, 11:19

- |

С 2020 года институциональные инвесторы (компании с вложениями от $1 млн) стали ведущей инвестиционной силой для криптовалютного рынка. Появились ETF на спотовый и фьючерсный Bitcoin, увеличилось число публичных майнинг-компаний и инвестиционных фондов. Даже западные государственные пенсионные фонды не гнушались инвестициями в Bitcoin.

Источник изображения: BofA Global Research

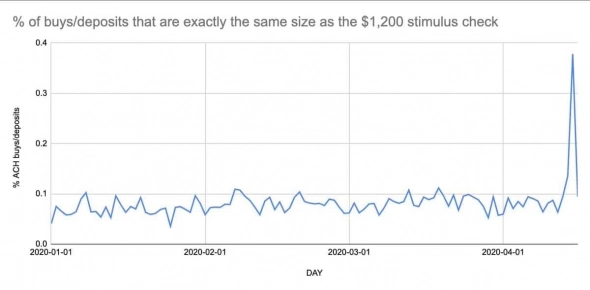

Во многом это явилось результатом активной печати долларов со стороны ФРС для обеспечения федеральных программ по поддержке населения и бизнеса. Так, американская криптобиржа Coinbase зафиксировала четырехкратное увеличение пополнений ровно на сумму стимулирующих выплат в $1200 в апреле 2020 года. В те дни Bitcoin стоил $7 тыс.

( Читать дальше )

Молния! Что будет с БИТКОИНОМ после заседания ФРС 4 мая?

- 03 мая 2022, 19:56

- |

Доброго вечера, Коллеги со Смартлаба и просто хорошие люди!

В нашем крайнем обзоре по Эфириуму мы обещали не забывать про «братьев наших старших» крипто рынка — Биткоин и Эфир. И, если последнего мы разобрали на атомы и частицы здесь:

ФУНДАМЕНТУМ.

Сегодня настала его очередь — тем более, что завтра, 4 мая состоится ключевое событие всех финансовых рынков -

заседание американского банковского регулятора — ФРС. В Америке, впрочем как и во всем мире, разгулялась и буйствует инфляция. Потребительские цены растут как на дрожжах, штурмуя все новые максимумы. Дальше отступать уже некуда и ФРС в среду планирует предпринять жесткие монетарные меры, чтобы хоть как-то притормозить инфляционный маховик и успокоить внутреннего зверя. Основные инструменты для этого — сокращение бюджета регулятора и повышение процентной ставки по депозитам. Причем ставку планируют повышать сразу на 2 шага — об этом «говорит» прогноз сайта

( Читать дальше )

Заседули ФРС

- 03 мая 2022, 13:30

- |

Тут, что называется, либо:

а) sell in may and go away

б) sell in may? no f**n way!

Индекс доллара штурмует вершины, а нефть при этом продолжает ползти упрямо к 110 по Бренту. Остаётся лишь догадываться, как всё обернётся, если индекс уйдет в коррекцию. Особенно интересно, как это отразится на инфляции.

Кстати, о самой инфляции:

Мистика и магия денег - полезные ссылки на тему....

- 30 апреля 2022, 01:00

- |

Несколько ссылок на ЖЖ экономиста Сергея Журавлева, которого, к сожалению, уже несколько лет с нами нет… :-( У него часто были интересные образовательные статьи с тегом «Просветитьки». Во многих, за давностью лет и дряхлостью ЖЖ, уже даже потерялись картинки. Тем не менее, сам материал остается крайне полезным для понимания некоторых экономических основ. Дам тут ссылки на тему современных(кредитных) денег:

Самое базовое — Мистика и магия денег. Оттуда: … можно натолкнуться на довольно распространенное мнение, что деньги создаются Центральными банками. Так сказать – по их усмотрению, в одностороннем порядке, захотели – объявили очередное КО, и отпечатали сколько надо, или, лучше сказать, не надо. Ну, понятно, что банковская мультипликация тоже всем известна, но ЦБ сначала должен создать некое «денежное ядро», «базу», которая и начинает дальше «размножаться». К этой иллюзии, которая примерно равносильна утверждению, что кучер является частью лошади, и более того – ее основой, к которой приделано все остальное лишь для ускорения бега повозки, по видимому, приводит ежедневное общение с бумажками, на которых написано «Билет Банка России»...

( Читать дальше )

ФРС ведет войну с США?

- 28 апреля 2022, 13:31

- |

Триллионы бабла, напечатанные картелем частных банков ФРС разогнали цену на энергоносители, древесину, металлы, пшеницу. Да вообще на все, что экспортирует Россия. Россия начала непойми что на Украине. Дальше все сами видите, политики снабжают оружием Украину, ФРС снабжает баблом Россию. Ну санции еще подливают денег России, вместо ожидаемого результата. Бабло всегда побеждает зло, да и бабла в США намного больше, чем оружия (его нельзя напечатать). Сокращение печати бабла вроде анонсировали, но как то не очень заметно это.

Получается это США как всегда поддерживеет обе воюющие стороны (тут понятно для чего) или все таки ФРС воюет против политиков США?

Владельцы Spotify потеряли $2 млрд. на поддержке ук******их на****ов

- 28 апреля 2022, 12:31

- |

Вчера Spotify отчиталась по итогам первого квартала 2022 года. В связи с вынужденной поддержкой программы владельцев ФРС США по уничтожению России, топ-менеджмент компании свернул деятельность в России. Это привело к потере около 1,5 млн. премиум-подписчиков, сообщается в отчете компании. Свободный денежный поток составил €22 млн в первом квартале, что на €19 млн меньше, чем за аналогичный период прошлого года. Цинк.

Акции Spotify упали на 12%. Снижение капитализации компании превысило $2 млрд. Посмотреть на основных акционеров этой конторы можно здесь.

Если бы я был акционером Spotify, то подал бы в суд на топ-менеджмент с обвинением в умышленных действиях по снижению стоимости акций и требованием вернуть мне разницу 12% цены акций.

--------------------

Оригинал статьи — в дзене с зеркалом в телеге (подпишись на случай введения санкций)

О низкой ставке ФРС в условиях рекордной инфляции

- 27 апреля 2022, 15:36

- |

Инфляция в США на сорокалетнем максимуме, а ставку, с помощью которой с нею обычно борются, повышают крайне осторожно.

Не исключено, однако, что этого и, что важнее, озвученных планов окажется достаточно. На графике я собрал данные по трем ставкам, из которых одну устанавливает ФРС, а две другие – те, по которым бизнес и потребители реально занимают для долгосрочных целей.

Как видно на картинке, движению вверх/вниз ставки ФРС предшествует движение других ставок в том же направлении. Объясняется тем, что денежные власти обычно заранее предупреждают о своих планах и финансовые институты включают их в свою политику ценообразования.

Напр., сейчас ФРС только начинает повышать ставку, а коммерческие ставки уже на уровне локальных допандемийных максимумов и выше.

Таким образом, антиинфляционные меры начинают работать еще до того, как они реально вводятся. Ставка сейчас на уровне 0.33%, а коммерческий сектор отталкивается от предстоящих реалий конца этого года, когда ставка ФРС существенно вырастет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал