Фрс

Инсайдерская торговля в США: 2 члена ФРС уходят в отставку. А Пауэлл покупал Vanguard S&P500 ETF: ему можно ? Претензии конгрессменов к Пауэллу. Личное мнение.

- 29 сентября 2021, 05:56

- |

Эрик Розенгрен покинет пост главы ФРБ Бостона уже 30 сентября.

В опубликованном пресс-релизе член ФРС приводит проблемы с почками в качестве основной причину ранней отставки.

Формально его полномочия истекали лишь летом 2022 г.

Реальная причина — претензии в инсайдерской торговле.

Роб Каплан, президент и главный исполнительный директор Федерального резервного банка Далласа,

также уходит в отставку с 8 октября после 6 лет работы в ФРС.

64-летний Роб Каплан в своем решении уйти в отставку

упомянул недавнее внимание к его личным финансовым операциям и необходимости «раскрытия финансовой информации» при работе в ФРС.

Роб Каплан торговал с 2020г. акциями компаний Apple, Alibaba, Amazon, Facebook, Google, Tesla и др.,

голосуя за денежно-кредитную политику США.

Интересно, Джером Пауэлл тоже торговал: он докупал паи фонда Vanguard на S&P500

(ИТОГО вложил в индекс S&P500 более чем $50mln.).

Фактически, инсайдерская торговля.

За такое, теоретически можно уголовное дело ввести (очень маловероятно, поэтому написал «теоретически»).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

ФРС выкатила данные по денежной массе

- 28 сентября 2021, 23:40

- |

В табличной форме данные выглядят так:

( Читать дальше )

Дмитрий Тихонов - Почему политика QE продолжится, а инфляция продолжит разгоняться? 😥

- 28 сентября 2021, 20:04

- |

Достигнуты условия для снижения стимулирования экономики - Джером Пауэлл

- 28 сентября 2021, 18:59

- |

👉 Снижение стимулов продлится до середины 2022 года, о чём уже упоминалось ранее

👉 Тем не менее, о повышении ставки говорить ещё рано, заявляет Пауэлл

👉 Прежде чем инфляция сможет пойти вниз, нужно разрешить проблемы цепочек поставок

Сворачивание QE не за горами

- 28 сентября 2021, 18:49

- |

ФРС сменила тон своей риторики

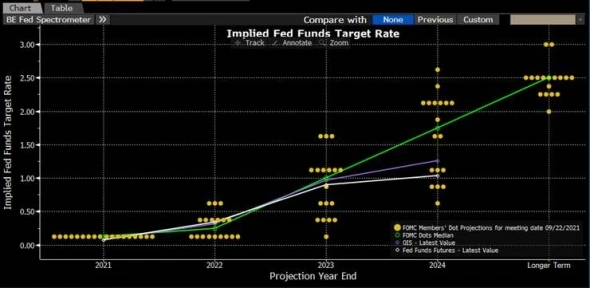

Риторика ФРС, озвученная по итогам сентябрьского заседания FOMC, была ястребиной. Регулятор озвучил, что, вероятно, объявит о сворачивании QE (в народе – тапер) уже в этом ноябре и в итоге свернет программу количественного ослабления к середине 2022 года. Это означает, что темп сокращения покупок составит 15 млрд долл. США в месяц. Кроме того, ФРС уже не ждет исключительно хорошего отчета по рынку труда и готова довольствоваться приемлемым. 50% членов ФРС говорят о росте ставки уже в 2022 году.

Есть ли единогласие среди членов ФРС сейчас и какие есть риски?

Среди членов ФРС все еще нет согласия и об этом могут говорить следующие факторы:

- Джером Пауэлл известен своими более острожными и пессимистичными взглядами на экономику и с наибольшей вероятностью не находится

( Читать дальше )

Будет ли инсайдерская торговля одной из причин не назначения Пауэлла на следующий срок ? Или назначат ? Мнение.

- 28 сентября 2021, 06:24

- |

Роб Каплан, президент и главный исполнительный директор Федерального резервного банка Далласа, уходит в отставку с 8 октября после 6 лет работы в ФРС.

64-летний Роб Каплан в своем решении уйти в отставку упомянул недавнее внимание к его личным финансовым операциям и

необходимости «раскрытия финансовой информации» при работе в ФРС.

Роб Каплан торговал с 2020г. акциями компаний Apple, Alibaba, Amazon, Facebook, Google, Tesla и др., голосуя за денежно-кредитную политику США.

Интересно, Джером Пауэлл тоже торговал: он докупал паи фонда Vanguard на S&P500 (ИТОГО вложил в индекс S&P500 более чем $50mln. личных денег).

Фактически, инсайдерская торговля.

Будет ли это препятствием для назначения на следующий срок (Пауэлл — глава ФРС до февраля 2021г.) ?

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Конец эпохи. Обзор на предстоящую неделю от 26.09.2021

- 26 сентября 2021, 22:55

- |

По ФА…

Заседание ФРС

Решение и прогнозы ФРС были ястребиными.

Указание по программе QE в «руководстве вперед» ФРС теперь гласит, что «если прогресс в целом будет продолжаться в соответствии с ожиданиями, то вскоре может потребоваться умеренное уменьшение темпа покупки активов».

Члены ФРС дали себе волю в прогнозах, медианные прогнозы по ставкам предполагают 7 повышений ставки до конца 2024 года до 1,8% с первым повышением в 2022 году.

Прогнозы с июня были значительно пересмотрены, при этом резкое повышение траектории ставок с ухудшением прогнозов по росту ВВП США и уровню безработицы нивелирует все заявления ФРС в крайние года о том, что приоритетом является рынок труда, а не инфляция, а монетарная политика будет тесно связана с качеством фактических экономических отчетов:

( Читать дальше )

Вопрос макроэкономистам по дефициту бюджета США.

- 26 сентября 2021, 18:45

- |

Заранее сорри, если я чего-то не понимаю. Сначала мое понимание.

1. Дефицит госбюджета США(как наверное и рост госдолга вообще, если он по какой-то причине не относится к госбюджету) определяется Законом, принимаемым Конгрессом и подписанным Президентом.

2. Дефицит бюджета финансируется в основном за счёт выпуска Казначейством облигаций и их продажей на рынке(ну или каким-то первичным дилерам, то есть все равно на рынке по итогу)

3. Если денег на рынке не хватает, то нераспроданный объём облигаций выкупает ФРС. Кстати, прошу подтвердить так это или не так?

4. И вот теперь главный вопрос: вот в этот нераспроданный объём облигаций, который выкупается ФРС входит QE в части выкупа гособлигаций(80 млрд. долларов ежемесячно) или учитывается как то?

5. Ну и ещё вопрос: гособлигации выкупленные в порядке финансирования госбюджета и гособлигации выкупленные в порядке QE — они как-то по-разному учитываются на балансе ФРС?

Разница в ситуации.

- 26 сентября 2021, 18:38

- |

Имеем одинаковую инфляцию, но разные процентные ставки.

Если инфляция не будет снижаться, у ФРС, ЕЦБ и Банка Японии нет инструмента на снижении инфляции.

Поднятие ставки при таком долге, бомба быстрого действия.

( Читать дальше )

Сворачивание "QE" на примере 2013г-2014гг

- 24 сентября 2021, 19:08

- |

В среду прошло важное заседание Федрезерва: сворачивание стимулов вероятно начнётся уже со следующего заседания в ноябре и продлится до лета 2022г.

Инвесторы по всему миру пытаются угадать (или «спрогнозировать», что в общем-то одно и то же) как сворачивание скажется на динамике рынков. Консенсус, конечно же, на падение: чем меньше ликвидности, тем хуже.

Можно взглянуть на крайний пример сокращения темпов выкупа активов в 2014 году. На графике ниже показана динамика S&P500 и отмечены 3 ключевые точки: анонс (май 2013г), начало (январь 2014г) и конец (октябрь 2014г) сворачивания монетарных стимулов. Интересная динамика: сначала вниз на 5%+, что кстати очень много для текущей ситуации, а затем «buy the dip», и в итоге: индекс за этот период закрылся в плюсе.

По-настоящему негативные эффекты случились гораздо позже. Как только ФРС перестала накачивать рынок, импульс на выкуп просадок существенно замедлился. В итоге 2015-й стал первым, закончившимся в волатильном боковике. А при снижении баланса ФРС в 2018 году, мы в первый раз увидели “красный” год за все десятилетие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал